全球景氣持續回溫、美國第 2 季 GDP 上修以及國際原物料價格回穩,加上低利率環境的延續,為全球高收益債市持續建構良好的投資背景。儘管近年來的漲幅已高與處在相對低檔的殖利率水準,讓不少投資人擔憂高收益債價格已經偏貴,不過,柏瑞投信表示,若以債信體質的角度觀察,目前高收益債的評價面仍屬合理,且利差還是具有收斂空間,後市展望傾向正面。

美國商務部近期公布第 2 季 GDP 年增率上修至 3%,為 2015 年首季以來最佳,主要受惠於民間消費和企業投資的增加。儘管哈維颶風襲擊德州和墨西哥灣,估計造成至少 1500 億到 1800 億美元的經濟損失,但多數分析師認為,因為美國經濟和就業市場狀況強勁,重建工作足以拉抬第 4 季成長率,因此長遠來看不影響美國 GDP 的成長趨勢。此外,美國企業第 2 季財報多數都優於預期,高收益債企業的債信品質亦持續改善,顯示高收益債市的基本面仍強勁。

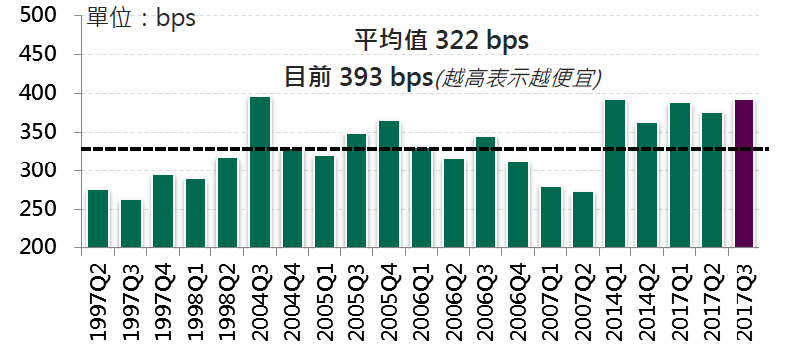

柏瑞全球策略高收益債券基金 (本基金主要係投資於非投資等級之高險債券且配息來源可能為本金) 經理人李育昇表示,美國高收益債的利差目前在 393 bps 左右,仍高於過去 20 年來平均值的 322 bps(見圖一)。此外,企業利息保障倍數目前為 4.6 倍,亦高於平均值的 3.5 倍,而企業財務槓桿倍數為 3.2 倍,低於平均值的 3.4 倍,顯示目前高收債的債信體質仍相對為佳。

另外,從 Fed 每季公布的美國銀行業放貸標準數據來看,目前美國有較多的銀行傾向進一步降低放貸標準,亦即更有意願對企業進行貸款,也意味著企業會更容易從銀行借到資金。即便 Fed 今年以來已升息 2 次,但在市場利率仍處低檔、近期美元走弱以及美國經濟前景良好下,使得市場資金面仍呈現相對較為寬鬆的狀況,有利於高收益債後市發展。

柏瑞全球策略高收益債券基金 (本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金) 經理人李育昇表示,接下來在投資組合配置上仍將側重已開發國家,但會策略性增加新興巿場投資比重,以拉丁美洲、東歐及非洲國家為主。原則上操作偏向信評較高的債券,待巿場出現波動再伺機進場承接。而在產業配置上,以金融、能源、通訊以及原物料相關產業比重相對較高。

柏瑞投信表示,美國颶風災損、政局紛擾以及亞洲地緣政治緊張或為巿場修正的不穩定因素,但自川普當選以來,每當出現政治風險時,反而為較佳的進場點,投資人可考慮趁機介入。不過,仍須評估己身投資屬性,並留意未來高收益債市仍有波動風險。

圖一、高收益債市的利差還有收斂空間