〈鉅亨主筆室〉多頭有其長期的猶豫!

壹、前言

2018 年 6 月 13 日晚上,Fed 再度第七次升息一碼;將聯邦資金利率由原有的 1.5% 到 1.75% 水準、拉高到 1.75% 到 2%。由於在該次會議之後文章聲明,Fed 主席鮑爾提幾點對美國經濟觀點,致使當時美國股市、與之後開盤全球股市多單日全面下跌;因為股市失色,因此被解讀為鴿派匿跡、鷹派抬頭。Fed 會後文中重點提及:一、4.5% 以下的失業率是美國勞動市場常態。如果不提高利率,則在總體經濟體達到自然失業率後,寬鬆資金對經濟只有推升物價效果,對降低失業率無益。二、Fed 預估未來美國 GDP 成長率將在 2.5% 到 3% 間,全部 Fed 成員對此樂觀以待;甚至認為 GDP 成長率將會超過 3% 年成長。而物價年增率可維持,CPI 年增率達 2% 既定目標。全部成員多認為,此次要調高利息一碼,並且今 2018 年將可升息四次;這比原來預估的三次還多一次。全部成員這種觀點,加上升息次數要調高;這使得全球股債市投資者認定,Fed 已經是由鴿派轉變為鷹派。

貳、短期景氣無虞!但長期不確定性存在疑慮!

但這對債券市場卻又是像是馬後炮,10 年期美債在此宣告後價格大漲。本文認為一向認為,這種市場預期是可以精準預期到的。由財務理論對股價必然會領先所有事件的邏輯,全球股市反應的是未來情勢發展;反應 Fed 的政策效果早在 613 之前就該完成。以 Fed 此次會議認定是 613 股價下跌因素,這樣判定違背財務理論;不符合 Fama「效率市場」(Efficiency Market Hypothesis) 邏輯。「強式效率市場」說,如果 613 的股市下跌是對準 Fed 升息事件。則它應該在 613 事件之前就會跌,不應該跌在 613 宣告之後;就是會先下跌於 611 與 610 等等,宣告時應該變成「利空出盡」。本文也理解「行為財務學 (Behavior Finance )」會將這種現象,詮釋為事前「反應不足」(Under Reaction)。因為四次升息的決定是突如其來、不在原先預料之中;因此事件一旦發生,自然出現驚嚇。這其實也是總體經濟學,「理性預期理論」(Rational Expectation Theory) 邏輯。但即使是行為財務學、與理性預期學派多是這樣說明,還是違背強式效率市場行為模式。所有的有價證券價格當下走勢,價格多在敘述未來攸關事件信息、或是未來景氣演變。我們認為 614 台股與全球股市大跌,不只是反應 Fed 所謂轉為鷹派與否?而是擔心與預期美國總體經濟,景氣復甦力道轉趨衰弱。

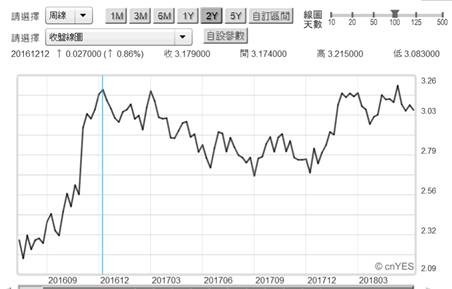

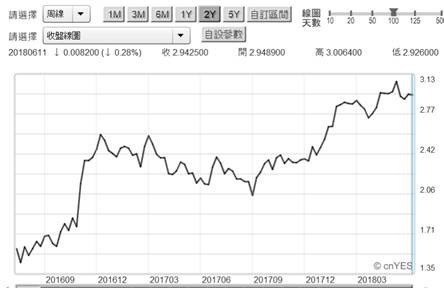

由美國 10 年期與 30 年期公債,殖利率曲線圖的個別走勢斜率比對,30 年期公債在 2016 年升息前後,便走入區間盤整格局至今;而 10 年期債殖利率周曲線圖,的確斜度比較大往上揚。金融市場對此現象解讀是,短期資金比長期資金需求大。這是債券專家擔心的價差縮減,長期投資需求不足、景氣復甦趨緩。在我們檢視當下紛雜投資銀行經濟學家,對此次 Fed 緊縮的詮釋時;的確部份投資銀行觀點是如此;例如摩根大通就是擺明,它們擔心景氣趨於弱勢。而 Fed 官員們另外一面說法,也是與會後文信心十足有矛盾;他們對景氣復甦也有擔心;這種說法有異於 2017 年不畏升息的信誓旦旦。擔心景氣復甦趨緩的主要原因多來自於,短天期國債殖利率、與長天期國債殖利率利曲線圖斜率差異。短天期的殖利率上揚角度,多比長天期殖利率曲線圖陡峭。

貨幣市場對殖利率升高,必定解釋為是因為資金緊縮。但是這也是因為資金需求大於供給;是因為固定投資 (I) 需求增加;或是消費者未來消費成長加大、或是政府支出金額增加。因此短期債券殖利率升高,代表企業短期對於產品生產支出增強。但是長期債券殖利率曲線上揚趨緩,代表企業對長期資本支出,需求程度不如短期。而對於短期資本支出最有效解釋,是來自於生產者對於「變動成本」(Variable Cost) 增加;就是對於原料採購增加。例如生產 PCB 的業者對於銅採購增加。而長期就是企業對「固定投資」增加,如近期本文受邀海基會到台南演講,高鐵站排班計程車司機說,台積電南科新廠已經在蓋;這在個體經濟學上就是「固定成本」(Fix Cost),生產設備資本支出增加。

參、油價無力持續緩緩上揚、顯示長期有效需求需要加強!

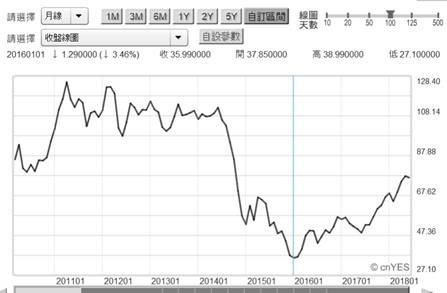

因此目前短期的景氣榮景不能代表,未來長期經濟也會是如此順遂,因為時間是不可切斷、而是連續性的。既然股價、或是任何大盤股價指數多領先景氣,那就是現在的榮景是 OK,但未來長期是未確定的。這樣的憂慮的確是確實地表現在道瓊股價之上;道瓊股價指數在 2018 年 1 月 27 日,大跌千點之後至今進入盤整格局。除非長天期國債殖利率未來斜率與短天期一樣,由平坦變為陡峭。短天期國債殖利率上揚,是可被視為短期景氣榮景依然,但這似乎不代表長期股價將會再上攻歷史高點。這也顯示美國短期有效需求相當充足,短期 C 的信心指數應該不低;但是 I 與 G 的強度、還是裹足未大幅邁向前。以正面的角度思考,政府支出與固定投資,多需要經過國會與企業董事會決定。

這似乎與川普總統的財政政策,及台灣半導體與代工廠擴張決定不吻合。由川普的各種作為見到的矛盾是,在 Fed 對於 GDP 傲視之際,多與美國財政懸崖隱憂、與反全球化的貿易保護風險並存。在 2017 年中 IMF 就提過,如果美國祭出貿易保護的高關稅,則全球 GDP 成長率將會由預估 3.5% 降為 3.2%;雖然只有 0.3% 減速,但這是顯著的。若以 2014 年全球 GDP 規模為 77.86 兆美元計算,以每年 3% 成長速度,則全球 2017 年的全球 GDP 規模為 82.601 兆美元。美國自己預估 2.5% 到 3%,這是否已經考慮了中美貿易摩擦?美國在這場戰役中多會是贏家?所有的利己方案中國多必然埋單?難道這種「修昔底德」現象,與亞當斯密斯「國富論」、或是李嘉圖「絕對利益假說」是殊途同歸?不會吧!川普的高關稅政策是要,讓中國企業轉型升級速度加快?如果美國貿易保護真有此功能?

肆、結論:全球長期經濟景氣成敗關鍵在中國資產風險!

則中國國務院應該將 2025 改變為工業 2020 年 4.0?現在的中國一方面正在清理舊產業債務,一方面又得運用槓桿發展新創產業,又要確保未來企業與國家現金流量的穩定流入。這本來就是已經非常艱難的工作,現在川普貿易談判夢靨又揮之不去。如果社會主義經濟是計畫性經濟,則 2018 年 2 月 27 日起又加上美國政府的指導,中國與全球新興國家經濟發展,被美國顯著干預;在這種限制條件下,產出數量與利潤會極大化?這可能是緣木求魚的事、天方夜譚。偌大的中國 12 兆美元經濟體,目前供給過剩的狀況多尚未解決;如果美國與歐盟多築起貿易高牆?那全球各國產能供給過剩,或是說能夠滿足既有供給的有效需求將會更顯不足。其實再將 25% 的關稅比擬為出口價格競爭時,由人民幣對等的升值,就已經讓我們想到 J 曲線理論;就是貿易順差的效果會何時出現?如果美國的確是針對工業 2025 年,那人民幣升值等同關稅效果,可能就在 2019 年起開始發酵;這對於領先實體經濟的貨幣市場、或是資本市場它的風險,可能就落在 2018 年第四季、或是 2019 年第一季。

(提醒:本文說明與判斷僅供參考。金融機構與個人引用本文,需注意自負盈虧與著作權規定。)