〈鉅亨主筆室〉強龍不敵地頭蛇!!

壹、前言

一、全球外資對新興市場投資,通常是在新興市場匯率,貶到「眾人多傻眼」之際;就是反應過度超跌之後,這就可以擠出匯率的「風險溢價報酬」(Risk Perineum)。這個時候如果又是,股市系統性風險發生的恐怖低檔區,那就是一個非常漂亮的買點。對於匯率而言,它要有不可能的走勢;而對於股價而言,它要有風聲鶴唳,「眾人皆看空」的際遇。投資有價證券要找到一個,像這樣的情境的確是「可遇不可求」;而且即使是遇上了,也可能因為人在此山中、雲深不知處、不知道底部就是這樣、失之交臂了。二、探詢或判定這樣的機緣,其實是相當專業與不確定的。就跟醫生對癌症患者判定,肺腺癌可以活幾年是一樣;有些病患的活力與意志力超乎醫生想像。醫生以理論或是再有非常資深臨床經驗,多會發生結局是確定、但發生時機卻完全無法掌握。預測永遠是有風險的,但是逆向思考是重要的。2003 年 SARS 發生之際,台灣的房地產幾乎沒人看漲;大台北郊區捷運站附近新建房屋案,還推出買兩個車位外送一個車位。政府高層官員朋友多說,台灣未來將會出現人口減少、人口老化等跟日本一樣,房屋價格怎麼會上揚?趨勢是看跌的。可是這問題不在日本是如何一種社會。除非是專家與當地業者,外人對於非本國總體層面觀感,永遠是表面與非深入;對專業投資者而言,或許這些研究根本就是皮毛。三、要以片段資料數據理解一個個體,就如同運用統計抽樣分析;透過樣本平均數 MEAN,去想像或估計母體 Population 的平均數一樣。一定得運用大樣本配合資料分配型態,最後數據分析要符合「不偏」、「有效」與「一致性」。不偏的估計原則比較容易吻合,就是樣本的預期平均數要等於母體平均值;而有效就是估計出來的平均值,是需要在變異數最小情況下;因為平均數也有它各種抽樣後的分配型態。

貳、假說 I:美元指數上揚之前,新興市場股價將先行下跌。

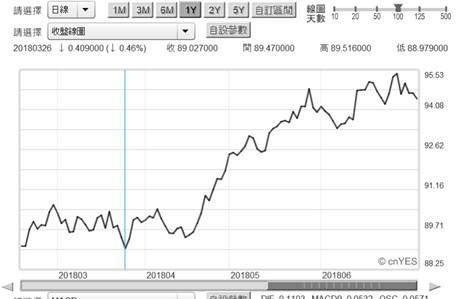

一、當然這樣一個預測方法,是無法面對一夕數變的金融市場;而且以這種統計抽樣方法,也只能驗證懷疑作者所 Doubt 的「假說」(Hypothesis),但卻永遠無法快速預測未來。這對於在市場打滾的實務投資者而言,這些工具只是學術方法;不會是針對市場趨勢的預測工具。只有趕快去找到市場指標、與股價有正或逆向關係;才能在無常的股市快速變遷中,預先完全掌握未來趨勢。二、本文比對了台股大立光學的股價,它就與美元指數走勢的預期,幾乎是完整的逆向關係。因此當其股價自波段最低檔,2018 年月 4 月 9 日的 3,000 元 / 股翻揚時;第二天美元指數就開始由 89.02 點走高。這不是違反美元指數上揚,新台幣匯率貶值、外資匯出與股價下跌?三、實際的道理是,大立光學股價先行下跌去反應,2018 年 4 月 17 日之後的美元指數上揚;而在 4 月 17 日美元指數的確實上揚,對股價呈現了利空出盡。因為美元指數的上揚預期已兌現;注意的是「預期」這兩個字。四、在 2017 年第三季,新興市場股市不斷創新高之際;美元指數處於低檔。2017 年 11 月台股大立光學的股價,就領先全球科技產業股價,從近 6,000 元 / 股開始下跌;美元指數在經過 2018 年第一季盤整後,於 4 月 17 日起上漲;而此時此刻卻是大立光學股價最低價剛過。美元指數真正的上揚期間,並未對新興科技股價形成利空出盡;反而陪伴著股價上揚,這種趨勢持續到 2018 年 6 月中。

五、匯率與股價的關係是雞生蛋?美元指數為自變數?還是蛋生雞?美元指數為應變數?對股票投資者,當然美元指數是自變數;因為投資者是要用各種量化指標,去預期與自己有關的股票投資。但對於外匯投資機構,它們會認為股價是可對美元指數做預測;股價是自變數、美元指數才是應變數。六、用預期美元指數變化,要回應這個問題相當簡單;就是誰是樣本、滄海一粟?誰又是母體?這當然用膝蓋想也知道,如果投資者沒有美元指數轉強,就會牽動外資自新興市場撤退的心意與動機,就不會使大立光學的股價下跌;因為市場投資人多知道,大立光學、鴻海與台積電外資持股比重非常高,外資當然在乎美元轉強。七、面對這樣的情勢轉變,我們同時也發現,在這種全球投資時代,部份中英文投資學、或財務理論教科書與期刊,與全球化股票投資已經越來越遙遠。光是要理解美元指數的預期,需要的是 Fama「效率市場理論」(EMH);就是距離現在遙遠 1970 年 Fama 那篇著作。另外還需要閱讀美國耶魯大學 Robert Triffin 教授,在 1969 年就已提出來的「Triffin Dilemma」(特里芬矛盾);還有麻省理工學院 MIT 教授 Dornbush 教授,在 1976 年提出來的「粘性價格分析法」、「匯率變動過度調整的模型」理論 Overshooting。

叁、假說 II:美元指數停止上揚之後,新興市場股價跌勢將先觸底。

預期美元指數未來起落,去對股價做預測;是屬於「技術分析」(Technologic Analysis)?還是「基本分析」(Fundamental Analysis)?美元指數的強弱代表外資匯入或匯出;美元指數轉弱代表外資有進入誘因。而外資資金一進到台灣之後,不是換成新台幣放在活期存款;就是先停泊買進報酬率稍高的台灣政府公債。閱讀上述那一篇 Fama 投資學理論、與國際金融這兩篇文章、及具備上述投資銀行資金進入流程,才能進行有把握的美元指數預測,當然也會發現美元指數對股價竟然如此重要。現在的股票型基金經理人,如果沒有將總體經濟學,拿出來與總體經濟信息做比對與驗證;配合投資效率前緣理論,及外匯變動理論,那可能無法在國際股票投資洞燭先機。同樣現代的中英文投資學教科書中,如果也只是一味講 EMH、單因子、三因子、四因子模型,則也是會落後當今潮流;可怕的是這種全球化的投資越來越多元化。

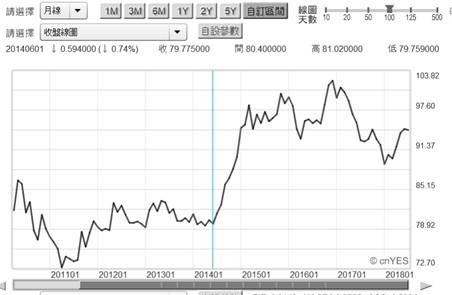

既然美元指數與全球新興市場,股價指數的多空呈現逆向關係,就以美元指數的趨勢,運用波浪理論、及道瓊波浪審視目前美元指數帶來;並且預估未來美元指向的可能動向。通常匯率多有相對的外國貨幣,例如美元兌換日圓、新台幣兌換人民幣等。研究審視 2011 年黃金商品價格天價、油價於 2014 年 6 月天價、2015 年德國債券殖利率負數、債券價格天價、及波羅的海運費指數萬點泡沫破。這些商品、與期貨及有價證券的歷史高點後走勢。所有的指數或指標多是一跌再跌,最後跌到谷底進入深秋,賴在溫暖的底部區不想起來了。就美元指數而言,它未來將擁有 Fed 收縮資產負債表的升值加持,但也別忘了 ECB 與日本央行多會退出 QE。一國的匯率不是 Fed 或是人民銀行說了就算是,它至少與對手的國力與貨幣供需存在關鍵性。美元指數未來需要面對的強敵,是歐元區的緊縮貨幣政策,它會接二連三接踵而來、當然也會削弱 Fed 的緊縮力道、壓抑美元指數的持續強勢。

肆、結論:假說 III 未來各新興市場、將由內資主導與掌控!

如果將美元指數的月曲線圖倒著看,它未來的走勢將是箱型態勢,也就是區間整理。就是與眾多有價證券一樣,在落底之後懶得起身了;美元指數翻揚到 95 點以上是否如此?這完全要以 Fed 與 ECB 甚至日本央行、及新興國家央行的緊縮力道較勁。為了讓本國貨幣匯率處於平衡狀態下,新興國家在 2019 年後緊跟 Fed 的緊縮,似乎是箭在弦上。即使是猛虎也難敵猴群,眾多新興市場央行萬箭齊發之前,美元指數可能不再快速上揚。這也意味著,如果上述這種預期在資本市場形成,則新興市場外資的賣超行為,將失去對大盤發展的方向引導功能。如果美國目前是全球最新貿易秩序的締造者,則這個趨勢與潮流將會持續一個景氣循環以上,而在此一風潮下,保護主義的抬頭將主導內需型產業,就是回歸到食衣住行這些產業裡,這也是為什麼近期的低價股動輒大漲 30% 以上,明明是年年多不賺錢的公司,股價卻是一飛衝天,保護主義下思維是:強龍不敵地頭蛇。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)