壹、前言

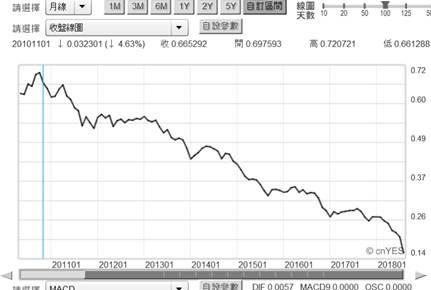

近半年以來,新興市場股價指數自 2018 年 1 月 29 日開始,隨著道瓊工業股價指數,由歷史高點 26,616.71 點下滑後;慢慢一個一個出現不振態勢。道瓊指數本身開始走入橫向盤整大格局;但各個新興市場卻先後醉倒,慢慢出現偶發、但卻是系列方式地下跌。最令多頭不安的是,中國上證股價指數,從當天開始、就呈現瀑布型跌態;型態幾乎可比擬,美加邊界尼加拉瓜瀑布。雖是馬後炮,但從當時到現在,至少有數件利空可用來對此發展指控:一、全球數位革命泡沫化:比特幣兌換美元、在 2017 年 12 月中,創下 19,345.19 美元 / BIT 後。全球最大電子代工聚落;台股加權股價指數早在 2017 年 11 月,就已出現「蘋概股」股價偏高、繼而下跌警訊;接著 2018 年 1 月 29 日美股道瓊工業指數暴跌。二、2018 年 2 月 27 日,川普在白宮簽署「中國經濟侵略備忘錄」,自 3 到 4 月擬定多項課徵中國產品高關稅方案。5 月之後中美雙方互訪貿易談判;4 月義大利主權債務危機。7 月美國突然對俄羅斯,8 月初對土耳其提出高關稅貿易火炮。最近 2018 年 8 月下旬;凡是被川普點名到的國家,該國貨幣匯率必然貶值、股市也是一瀉千里。三、美國自己經濟學家克魯曼博士,多將 1997 年亞洲金融風暴時;泰銖兌換美元大貶值、接續馬來西亞吉林特貨幣倒、印尼盾倒、菲律賓披索倒、新台幣也被帶衰、橫掃亞洲的貨幣貶值深入研究。還將這些資料整理、進行計量經濟模型分析驗證,發明一個所有新興市場一聽就怕的危機名詞:「蝴蝶效應」;這些研究也讓他獲得諾貝爾獎金。他可能想多沒想到;現在全球新興國家,陸續被川普開口閉口的關稅害慘了;每個被它點到的國家,股市跌、匯率貶、金融秩序大亂。多頭談關稅色變,談「蝴蝶效應」則被嚇到半夜、多要趴在電腦桌前看股市。

貳、多頭很怕該國股市跟隨中國上證腳步!!

美國的經濟景氣不是挺好的嗎?2018 年第二季 GDP 成長率還達到最高 4.1%,美國總統為什麼還說中國、俄羅斯、土耳其、墨西哥、加拿大這些國家,搶了美國人的工作機會?美國高科技業在國際高級人力市場自己多在搶人,手筆之大多不會皺眉頭?美商公司給你高薪、幫你租家庭住房、租一部韓國電動車給你上班代步、給你每股幾百美元的股票選擇權、甚至幫你辦永久居留權。當然這多是要頂尖科技人才;不是麻省理工就是史丹福、卡內基,它們要的是 AI、深度演算、機器人、會挖礦、搞高速電腦的人才。台灣頂尖的優秀 AI 人才多知道,在英國、大陸等海外滯留不歸的;不是一起與華人在創業,就是為了到亞馬遜、古歌、蘋果等等這些薪資誘人的企業。川普其實只是突兀了美國基層問題,這種問題不會是美國總體經濟常態現象。由經濟數據檢視,它根本不符合統計學「常態分配」。眾所周知,當指導教授的常會跟博碩班研究生說,寫期刊與博碩士論文;就是要「小題大作」。把 CAPM 的殘差項再抽離出來一個因子,有了 Fama 的三因子?Carhart 的四因子模型?這些多沒關係;最後還是有學者搞出 ICAPM,跨世代資產投資組合模型;這樣就可以在產學界、驚天地而泣鬼神了。ICAPM 是說,現在買的股票不是財產,是準備給孫子用的遺產、跨世代的投資。其實也不必如此大陣仗,用龐大矩陣資料去驗證 ICAPM,因為光是 CAPM 模型前提、或模型理想假設至少就有七個。只要改掉一個理想假設,就可以把 CAPM 批的一文莫名。資深學者多知道,文章是越被批判、Citation 越多,只會越有名氣;這好像與影劇版巨星一樣,根本不怕被爆壞消息、只怕沒消息被爆、最後被遺忘了。

搞政治的好像也應該這樣,要永遠不朽地活在社群網路與鎂光燈中;年輕人最噁心的是肉麻當有趣,最喜歡的是用 FB、Twitter、Line 抬槓,戰得日夜難分難解。戰爭有文鬥與武鬥,經過歐戰與二戰之後,人類對生命戰爭有著不想要的畏懼;但最大的威脅就是,人與人的武力戰爭。世界政治領導對人民最驚悚的談話,就是要說國家要打仗了。近 80 多年以來最饒勇善戰的國家可能就是美國了,從歐洲二戰、打到太平洋戰爭、中南半島、朝鮮半島、波斯灣、中東、阿富汗戰爭,身先士卒、無役不與;敘利亞、茉莉花革命、烏克蘭的事多是美國的事。911 事件發生之後、美國人民開始問,我們這到底是在幹什麼?這些受益國家多是恩將仇報嗎?解放了伊拉克?還沒道謝、就把紐約約雙子星給轟了?這股怨氣夾雜生活不如意,在 2016 年大爆發,民怨讓川普走入白宮。民主黨與共和黨當然多知道,2018 年 11 月 6 日國會期中選舉,就是下一屆總統大選前哨站。如果不來點爆炸性政策,拖到夏季過後、去操作是沒時間與空間的;會被選民與民主黨看破手腳。

叁、新興市場股市多空決戰於 2018 年 11 月 6 日前??

可是目前這樣看下來,憑心而論美國優勢確實遠大於中國;光是用航空母艦數量去做國力、科技、工業水準衡量,這就不用再講下去了。但自從川普在白宮大筆一揮後,不管事指控中國大陸盜取通訊技術,不當補貼 2025,乃至於拷貝馬歇爾計畫、一帶一路等等。「中國隊的隊長」習近平至今對這些不發一語,李克強也很少公開叫陣;媒體看到的多是中國國務院副總理級、部長、大使級公開叫牌。尤其是身在「敵營」,駐美大使與自個境內商務部長殺聲震天;一個要大賣美債、一個要關稅反報復。川普要的利益當然是一劍數雕,拿到高關稅、就業與到美國投資好處,又取得國會多數席位;如果是這種贏法,他自己不連任總統也很難。那習近平到底是在想什麼?如果這是拳擊賽的話,可以說中國被川普左勾拳、右勾拳打到昏頭轉向了?或者也可以說中國好整以暇,就讓你美國招數用盡、體力耗竭、最後借力使力、一拳就讓你臣服。以前國民黨在大陸,不也是一路輸到重慶去,後來局勢丕變;帝國主義還是不敵太極拳。難怪李顯龍說,美國是個非常務實,但卻是健忘的國家。人要過完一生真還不容易,尤其是現代醫術越來越近步,以前的大病、現在門診開刀,不用讓病人在病房每天呼天搶地。看起來川普的大拳好像多打到海綿板,自己手不會痛、但也沒聽到中國隊長撞擊聲。

美國即使是經濟有問題,只會是結構失衡問題。已經高達 18 兆美元以上的經濟體,4.1% 的成長率、3.8% 以下的常態失業率、2% 以下的 CPI 成長率還叫窮?那全球其它經濟體是否應該叫「一窮二白」??川普口沫橫飛、火花四射,點名墨西哥移民、中國製造 2025、中國 5G 通訊技術、華為與中興通訊、最後還將「一帶一路」視為眼中釘、肉中刺。美國到底是要什麼?是防甚麼?是要幹甚麼?那就得問為何美國能夠在龐大的外債下,享受現在這種全球最富裕的生活模式?是靠什麼優勢?台灣中小企業最怕地下錢莊,負債經營通常是戰戰兢兢。但是美國卻是負債享受、高調到不行;這應該是所有世界的生活標準,多必需要由美國規定。

在生活優越的層面上,美元貨幣不管數量規模大到何種程度,多還有特里芬難題;供給嚴重過剩、但強勢貨幣地位卻還是天荒地老、海枯美元不爛。只要美元無法再發揮特里芬難題,呈現失控貶值;那就是全球資本主義危機。其實美元已經出現過兩次貨幣危機,一次是 1970 年美元印到不得不與黃金脫勾,一次是 IMF 也不得不將準備貨幣的幣多元化。另外一次、第三次就是現在決勝負的 QE 收縮退場,如果連收縮貨幣多無法帶動美元指數回到 100 點左右,那肯定是美元失去被儲存價值。如果是做有價證券投資,看美元指數那是慢半拍了;要嘛就看美國公債就是類貨幣。在具備儲存效果之下,美債隨時多有買盤是不會大跌的;但是哪一天美債步是這樣走法,殖利率猛漲、超過 2007 年高峰、10 年期債殖利率飆高 5.4% 以上,到達 7% 之前,那就是特里芬難題不再重現,持有美債的債權人偏向到期贖回、買少賣多、淨賣超,美元在緊縮政策下還是弱勢,那美元長期霸主地位堪憂。

肆、結論:美國對付新興市場貿易戰爭應適而可止!!

這會不會是因為,美國對付新興國家、發動關稅戰爭主要原因?對中國經濟開戰之後?對俄羅斯也是如此?對土耳其也如是?對美國而言,川普揚言中國股市下跌,是美國貿易戰爭、抵抗經濟侵略的勝利。在實力不相稱之下;對俄羅斯與土耳其股市與匯率,是否已經到達一個臨界點?一個國家的匯率是一刀兩刃、一體兩面;雖劇烈貶值不是好事,但「J 曲線理論」最後還是有利於實體經濟、貿易順差;但就是不利於新興市場金融市場。其實這還是選擇與循環性問題,當實體產業經濟出口貿易藉由貶值蓬勃之後,預期將藉由購買力評價邏輯,預期該國匯率漸漸上揚。外資聞到匯率由大貶回升的預期,蜂擁進到該國資本市場,還是會造就該國資本市場繁榮。因此總體經濟的發展,的確是由實體經濟 (IS) 開始,而資本貨幣市場 (LM) 延續;最後 IS 與 LM 呈現滾動與翻轉造就全面性財富;以英國為首的經濟金融就是這樣,而美國資本主義將其發揚光大。

如果要往這方向思考,也可以區分為兩個方向,一為美國對付歐洲與 NAFTA 國家,一為對付新興國家。很顯然地是目前新興國家,貨幣匯率已經面臨到金融帳弱勢,且危及到資本帳;若繼續再發展下去,將引發產業發展風險。這些風險來自於因為股價被低估,有被併購風險;國際資金不敢投資新興市場。實體經濟方面如果出現庫存或儲蓄過多,則會發生衰退。古典學派說貨幣是一層面紗,但是當 LM 市場出現不穩定時,還是會主動影響實體經濟;這在 1932 年起開「大蕭條」時代之際就已然驗證過。「大蕭條」(Great Depression) 是起因於股票融資被大量斷頭,因此危及銀行流動性,透過金融管道傳導到實體產業。傳導的方式是,央行對信用管制管理綿密,因此房地產 IS 抵押品價值下降,危及銀行擔保抵押債權;最後金融機構為保住債權而斷頭、發生 LM 問題。川普總統是否能適可而止?少講關稅了?

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)