傳在美IPO融資減半 騰訊音樂:以公司官方公告為準

據消息人士透露,騰訊 (0700-HK) 旗下、大陸地最大音樂流媒體公司 -- 騰訊音樂 (TME),2 週前悄悄向美國證券交易委員會 (SEC) 遞交上市申請,並已經將計劃將融資額減少一半至約 20 億美元。

騰訊音樂此前計劃最高融資 40 億美元,可能成為今年中資公司在美國最大規模的上市,高於愛奇藝 3 月首次公開發行 (IPO) 時的 24.2 億美元。

消息人士並未透露現在 IPO 規模變小是否與估值降低、或者發行股票數量減少有關。據湯森路透旗下 IFR 早前報導,騰訊音樂當時尋求估值在 250 億美元左右。

3 位知情人士表示,騰訊音樂出售的股票數量將遠低於預期,但並未降低其 300 億美元的估值目標。另一位知情的銀行家表示,該公司尚未最終確定融資目標,可能會爭取集資 20 億至 30 億美元。

騰訊音樂的估值在過去一年迅速攀升。2017 年,騰訊與 Spotify 安排了股權交換,騰訊和騰訊音樂 E 獲得 Spotify 7.5% 的股份。那筆交易為騰訊音樂帶來 123 億美元的隱含估值。

騰訊音樂昨回應指,有關公司在美國 IPO 集資額的傳聞與事實不符,關於公司上市或融資的實情,以公司官方的聲明或公告為準。

騰訊音樂將是今年最新一件中企赴美上市案。其他已經進行美國 IPO 的公司包括:電動車初創企業蔚來汽車 (NIO-US) 和折扣類電商拼多多 (PDD-US),兩者分別籌資 10 億美元和 16.3 億美元。

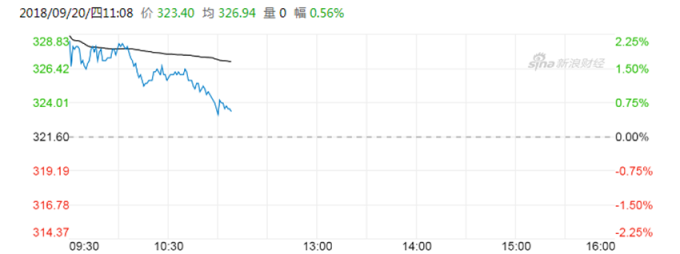

截至今 (20) 日發稿,騰訊報港幣 323.4 元,上漲 0.56%,市值站穩 3 兆元大關,至港幣 30796 億元。

根據彭博匯總的數據顯示,在分析師主要給予「買進」評級的 10 家市值超過 1000 億美元的公司中,騰訊今年的表現大落後。今年 1 月,騰訊股價觸及港幣 474.6 元的歷史高點,自 2004 年上市以來的漲幅達到 64000%,但該股由今年高位至今下跌 32%。

對於這檔 MSCI 新興市場指數中權重接近 5% 的最大成份股,分析師一直不願放棄「看漲」預期。他們給予的平均目標價為港幣 451.10 元,意味着未來 12 個月有 40% 的反彈空間。