山不轉、路轉。面對台灣監管單位對快速成長的債券 ETF 市場祭出集中度新規,主要買家壽險業的配置需求依舊不減,基金公司在盡力安排壽險業「團購」的同時,也著手開發銀行等新買家,整體市場朝更穩健的方向前進。

過去兩年來,壽險業龐大的買需帶動台灣成為亞洲發展最快、最大的債券 ETF 市場,但也出現某些 ETF 的單一投資人比重可高達逾九成的現象,監管單位在今年 3 月底開始要求必須降低比重,4 月份上旬一度見到市場降溫,管理基金的投信業者忙著調整比重。

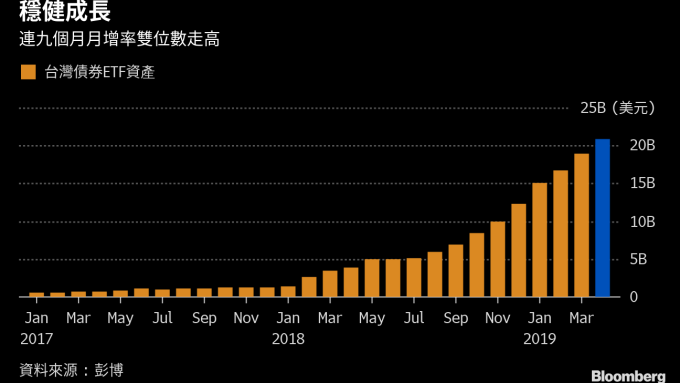

然而經過一個多月的政策適應期,彭博最新數據顯示,台灣債券 ETF 的總合基金規模在 4 月底達到約 208 億美元(約 6400 億元台幣),維持約 11% 的月增率,為連續九個月的雙位數成長。相較去年底的基金規模約 122 億美元,今年底前市場翻倍成長的機率不小。

中國信託投信基金經理人張勝原指出,相關的法規干擾是個「Happy problem」(令人愉悅的煩惱) ,為求市場健康穩定成長,基金公司樂於處理此類棘手問題。由於法規的課責是針對投信業者,而非買家,因此保險業買盤並沒有縮手跡象,今年市場展望仍屬正面樂觀。

「實務上,新基金成立的時候就是要多找幾個買家一起進來,萬一中間有人獲利了結退場,使得單一買家的持券比重沒辦法達到要求,最差的情況就是清算基金,」他說。

法國外貿銀行經濟學家吳卓殷也指出,新規定主要是避免基金公司為單一的壽險公司量身訂作以控制集中度風險,然而只要債券 ETF 不被納入壽險業國外投資的限額內,市場就不至於有萎縮風險,只是成長率可能放緩。

台灣保險事業發展中心的數據顯示,至今年 2 月底止,台灣整體壽險業的可運用資金達到約 24.5 兆元台幣,其中高達 16.8 兆元投資在海外資產(含國際板債券),但並不包括以台幣計價、在台灣掛牌而追蹤國外標的債券 ETF。

壽險:債券 ETF 是好標的

面對新規,壽險和投信公司之間自有默契讓市場有序進行。彭博採訪新光人壽、中國人壽及台灣人壽的高階經理均指出,在力求符合分散配置的原則下,目前仍照原有步調配置債券 ETF,並未特別減碼。

新光人壽副總經理徐順鋆指出,「債券 ETF 是好東西」,相較國外的高收益債券風險高,債券 ETF 的風險更能控制。他稱,新壽今年對債券 ETF 的配置力道會跟隨資產成長的比重等比配置,只要符合主管機關要求且做好內控就可以。

台灣人壽資深副總經理葉栢宏則指出,投信在發行基金時可以找比較多家保險公司一起購買,以符合分散的前提。他並認為,債券 ETF 市場規模不會因為限縮集中度就大幅下降。

櫃買中心提供的數據顯示,目前已通過指數審查正等待募集的債券 ETF 還有 20 檔,就已發行的單檔基金中位數規模約 1 億美元計算,相當於還有 20 億美元等著投入市場。

分散投資人

除了保險業者持續買單,為求市場長遠發展,投信公司也正開發不同的潛在買家。中國信託的張勝原指出,該公司正積極遊說銀行加入買盤,不排除未來能在壽險業者之外占有一席之地。有些銀行看中經理費用的優勢,而將部分投資傳統債券型基金的部位轉移至債券 ETF,不過,基於匯率風險因素,且銀行不像保險業者有龐大配置資金壓力,目前採取行動者仍屬少數。

國泰投信亦正鎖定銀行、中小型產險公司等一般法人做為重點推廣的客戶。不過,該公司 ETF 團隊主管鄭立誠特別點出,為分散買家,投信公司推出的產品將以市場有共同需求為主,像是跟蹤海外投資等級公司債等較受歡迎,而具差異性或有利基的產品則可能發行較不易。

檢視目前在台灣掛牌的 76 檔債券 ETF 中,規模前 15 大裡有 8 檔主要追蹤美元計價公司債,資產規模占全數基金的近四成。由於投信業者必須實質買入債券 ETF 所追蹤的成份債,這使得美元公司債也獲得來自台灣保險業的另類支撐。

高盛在 4 月的報告中指出,今年美國公司債的需求可望超過去年,主要基於兩個理由,其一是 Fed 最快可能到 2020 年第四季才升息;而另一理由即來自台灣債券 ETF 市場的快速成長,將帶動美國公司債的多元需求。