〈富邦財經論壇〉明年全球經濟走勢有三大情境 新台幣全年易升難貶

富邦金 (2881-TW) 今 (2) 日舉辦 2020 富邦財經趨勢論壇,首席經濟學家羅瑋表示,明年全球金融市場要留意「全球貿易衝突後續發展」等三大不確定因素,預估明年全球經濟走勢有三大情境,台灣部分,預期資金充沛,新台幣全年易升難貶。

羅瑋指出,10 月中美國宣布每月購買 600 億美元國庫券,美國公債殖利率恢復為正斜率,殖利率倒掛危機解除,11 月 18 日美國第 3 度延長對華為寬限期,美中貿易戰有和緩趨勢,今年第 4 季各國央行降息腳步放緩。

羅瑋表示,2020 年全球經濟基調為:貿易衝突將持續,全球經濟增長放緩,各國央行將同步推動寬鬆貨幣政策。同時,要留意影響全球金融市場的三大主要不確定因素,包括:「全球貿易衝突後續發展,美國總統大選選情變化,以及中國經濟外溢效應」。其中,中國已是全世界第二大經濟體,如果中國經濟放緩,將影響周邊國家經濟發展,須持續觀察中國推動的各項財政、貨幣政策效果。

羅瑋指出,因為目前尚未看到美中貿易戰的第一階段協議,要看協議是否能在 12/15 如期談判,貿易戰談判的狀況將牽動全球經濟。

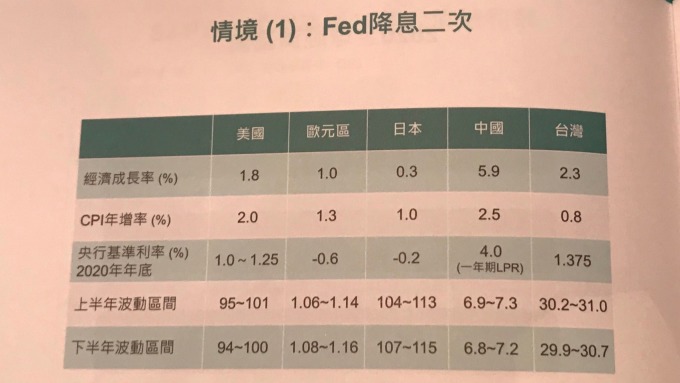

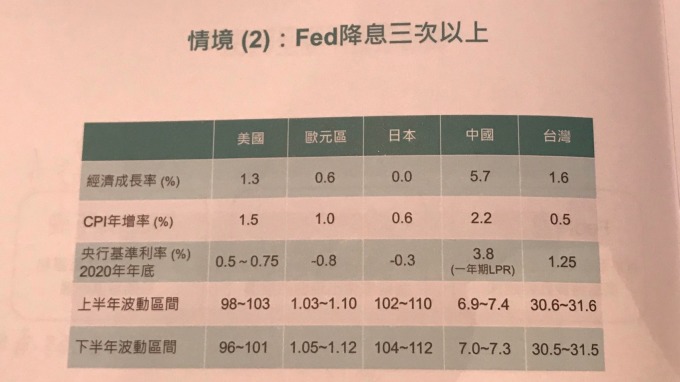

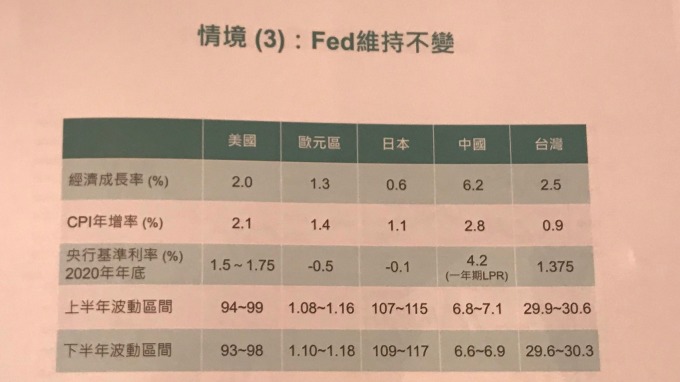

羅瑋也對明年全球經濟走勢進行 3 種情境的沙盤演練,他指出,第 1 種情境,若貿易戰在明年上半擴大,及中國、歐洲經濟放緩對美國造成負面影響,Fed 可能降息 2 次來支持經濟,預期發生機率 45%;第 2 種情境,全球貿易戰爆發,美國經濟急速惡化,或金融市場出現劇烈震盪,Fed 可能會加大寬鬆力道降息 3 次以上,這時 Fed 降息不再是預防性降息,投資人務必提高警覺,此情境預期發生機率 20%;第 3 種情境,如果貿易戰對峙情勢緩和,各國經濟回溫,Fed 將維持現行利率水準不變,預期發生機率 35%。

羅瑋也就各情境進一步分析,若是 Fed 降息 2 次,預期美元持續走強,歐元先走弱、下半年隨經濟回穩,才慢慢回升,而日圓部分,儘管日本有東京奧運,但經濟並不看好,預期日本經濟成長率只有 0.3%,台灣部分,預期台灣明年經濟成長率 2.3%,新台幣區間 30.2-31 元兌美元。

若是情境二 Fed 降息 3 次以上,美元走勢就會比較強勁,日本部分,經濟恐怕會出現 0 成長甚至負成長,日圓在避險需求下會走升,預期可能升破 103-105 之間,人民幣也可能衝破 7.3,新台幣上半年區間預估 30.6-31.6。

若是情境三 Fed 維持不變,則美元、日圓走勢會偏弱,新台幣則會相對強勢,預期可能會升破 30,預估區間 29.9-30.6,台灣資金會非常充沛,台債的操作壓力會加大。

整體來說,羅瑋認為,台灣在新興市場一直是模範生,政經水準、轉單效應、政府推動的各項政策支撐下,台灣明年資金相對充沛,新台幣全年易升難貶。

而全球狀況,羅瑋表示,如果全球貿易摩擦進一步擴大,未來的不確定性將會影響各國企業投資意願與消費者信心,進而使各國經濟表現趨緩,各國央行將加大寬鬆貨幣政策力道以支持經濟,金融市場在資金行情充沛的情況下,股市與債市仍有表現機會,不過若出現突發關鍵事件,市場將會產生較大波動。

然而,若美中貿易談判能順利達成協議,貿易衝突未再進一步擴大,加上各國央行在 2019 年的寬鬆貨幣政策支持,全球經濟將有比較好的表現機會,特別在 5G 與 AI 的新世代到來,投資消費商機浮現,這一波全球經濟景氣有機會再延續。

羅瑋指出,貿易戰也對全球經濟產生不同面向的影響。首先,美國經濟將持續獨霸,由於貿易戰使中國經濟被迫進入結構轉型階段,隨著中國經濟放緩,也連帶波及周邊亞洲國家及歐洲經濟發展,致使美國經濟仍維持相對領先地位。

其次,在貿易戰的發展下,跨國企業海外佈局及產業供應鏈將重新配置。在 5G 與 AI 新時代的到來下,製造業必須為客戶提供獨特的專屬服務,產業供應鏈將從過去追求低成本的長鏈模式,轉型為少樣多量、具有彈性的短鏈模式。不論是產業佈局之配置調整,或是生產效率提升,企業要提早予以因應。然而,若貿易戰演變為科技戰,將會延遲 5G 佈建時程,全球投資消費商機會受到影響,對全球經濟發展將較不利。

貿易戰也將使全球化步伐減緩,羅瑋分析,2000 年代歐美先進國家希望透過推動全球化打開新興市場,但卻導致製造業不斷外移,致使歐美國家有意修改 WTO 章程,或改由各國簽定雙邊貿易協定,多邊主義逐漸式微將導致全球化腳步放緩。隨著新興市場經濟成長放慢,將削弱全球成長動能減緩,長期低利率時代來臨。

2020 年投資市場展望

股票市場部分,羅瑋表示,儘管經濟成長及企業獲利動能放緩,但市場充沛資金支持股市行情。但需留意貿易談判進展、美國經濟動向及總統大選選情變化,可以提早佈局未來關鍵產業如 5G、AI 等相關產業。

債券市場方面,羅瑋表示,因 2019 年各國央行同步實施寬鬆貨幣政策,使各國公債殖利率持續向下,但下滑空間有限。此外,隨通膨壓力減輕,新興市場央行有降息空間可支持債市表現,但若投資公司債或高收益債券必須小心謹慎,避免踩到地雷。

外匯市場部分,各國央行貨幣政策同步轉向,但不確定性使美元走勢維持高位,儘管新興市場資金被抽離壓力相對減輕,但需防範貿易摩擦進一步擴大或金融市場出現劇烈震盪。

原物料市場則因全球經濟走勢平緩,原物料價格呈現區間波動,石油供需失衡狀況改善,OPEC + 維持減產政策,國際油價將維持區間波動大概在每桶 60 美元上下。黃金價格受到寬鬆貨幣政策與避險需求將帶動價格上揚。