亞洲固定收益 為低利時代新軸心

「樹不可能長到天上去」,這是投資大師彼得林區說過的一句話,意思是什麼呢?就是資產價格不可能無限膨脹。

回顧二〇一九年,展望二〇二〇年,在這新舊年的交關,首域投資新興市場及亞洲固定收益主管詹智民 (Jamie Grant) 強調,這句話應該被投資人放在心上,「二〇一九年,各項資產報酬率都極好。但如果你在二〇一九年初跟我說投資級債券可以繳出十一%的正報酬,我會說你喝太多茅台了」,詹智民半開玩笑的說。

二〇一九年確實是「超速成長的一年」,投資級債券指標——摩根大通亞洲信貸投資級指數漲了十一%,但是投資級債券的長期平均報酬率才不過五點五%,等於去年報酬率是長期平均的兩倍。

摩根大通亞洲信貸投資級別指數,年度報酬率

雖然沒人知道「樹到底還能長多高」,但詹智民直言,在這個基期上,「二〇二〇年很難重現過去一年的榮景,投資級債券基金報酬率落在四到五%,會是比較合理的期待。」

資產價格已高或許是一個「漱口杯」的視角,拉高格局,從「大海」的角度探看,詹智民認為二〇二〇年的金融市場,「慢球化」(Slowbalisation) 、「波動率」將成為投資的主旋律,而這兩個背後驅動因素都與政治息息相關。

聯準會靠邊站 投資者也得仔細選邊站

首先,慢球化一詞是經濟學人提出,意味全球貿易成本難以削減,跨境服務難度增高,「二〇一八年,跨國企業的跨境投資約下滑二成」,經濟學人於報導中提及。在這樣的背景下,美國總統川普發動的貿易戰等於築下另一道高牆。貿易戰讓商業運作,從有邏輯可循的數學題,轉成撲朔迷離的哲學題,「貿易戰的挑戰在於,沒人知道什麼是真的,我覺得要去弄清白宮每天發生什麼事是很困難的事,導致市場情緒極不穩定,這是貿易戰對市場的最大傷害」,詹智民直言。

詹智民強調二〇二〇年將是波動的一年,波動的主因就是政治,「目前全球經濟成長放緩,加上脫歐攪局,一月以來中東情勢升高,這些都可能帶來全球經濟震盪。」他同時破解另一個投資界的迷思:「每到美國選舉年,市場表現都會很好」,詹智民認為一九年漲幅已大且政策仍存在不確定性,因此,二〇年極可能成為例外。

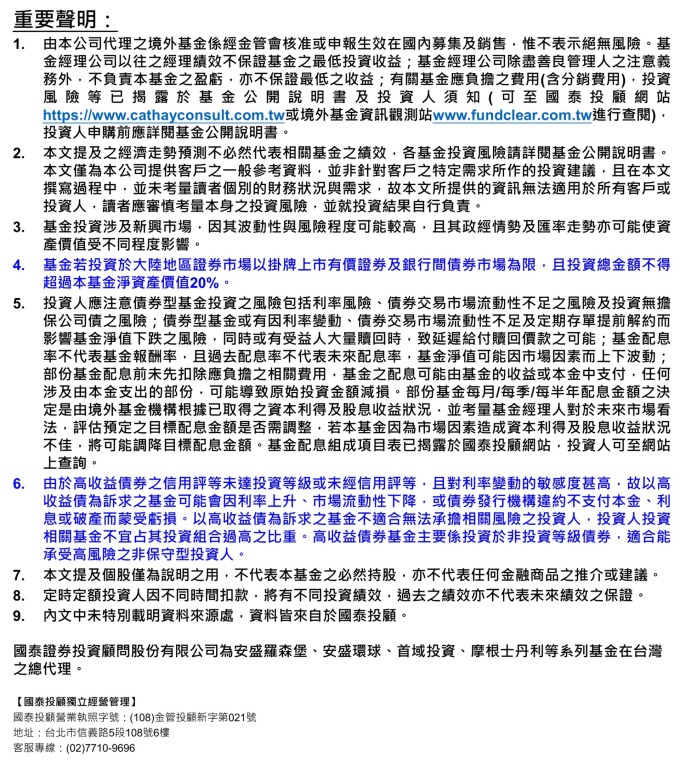

美國聯準會採取防禦式降息

一九年,聯準會陡降三碼的「鷹式降息」,是一九年資產報酬率大放異彩的主因,詹智民認為聯準會將持續觀望資金放水帶來的影響,同時,聯準會歷來被視為超然於政治體系外的獨立機構,靠近選舉期間的任何動作,都可能被視為試圖影響選情,進而動搖聯準會中立權威的形象,「為了避免泛政治化聯想,我預測二〇年聯準會將不會有積極的動作」,詹智民說。

總結來說,市場最大利多的資金行情在一九年已經漲過一波,即使歐盟重啟寬鬆,日本央行也可能隨伺在後,但無論如何,資金面不可能無限成長,加上未來聯準會極可能坐壁上觀,全球景氣又已走到末段,地緣政治危機四伏,詹智民認為投資評價宜謹慎。

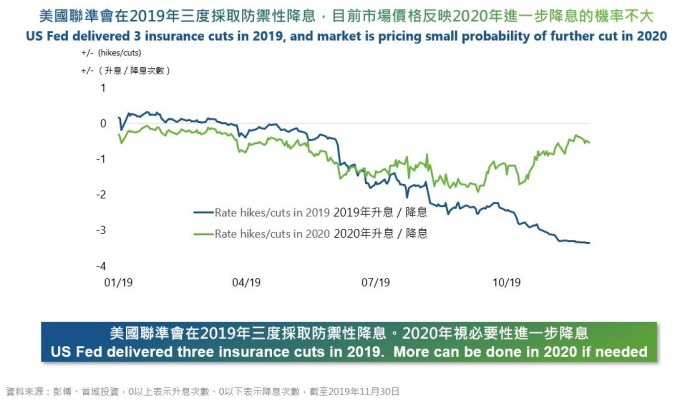

全球央行擴大資產負債表蓄勢待發

中國政府債券若納入富時全球政府債券指數 需求將激增

環顧全球,相對低波動率、投資價值仍具吸引力的市場,「亞洲是首選,尤其亞洲美元債、新興市場債等,仍具有成長空間」,詹智民說。他坦言貿易戰確實讓部分亞洲貿易量縮減,但他引述研究指出,「倘若川普希望的每項關稅課繳都成真,大約一點五%的中國經濟將受影響,考量中國仍有不少政策工具可幫助調節,包含財政、貨幣刺激都還有使用空間。目前中國利率遠高於零,代表中國政府還有很多子彈應付市場變局,投資人無須過度擔心。」(資料來源:美國人口普查局、美國貿易代表署、滙豐,2019/11/30)

詹智民指出亞洲固定收益具備兩大利多,第一是負利率債券的投資風潮仍方興未艾,目前債券市場負利率債券橫行,總值已達十二兆美元,佔整體債券市場比重超過五分之一,「負利率債券等於投資者給錢讓政府舉債,我認為這是相當不合理的事,但這讓亞洲、新興市場債券更具吸引力。」根據彭博、摩根大通資料,亞洲投資等級債五年平均利差比美國投資等級債高出兩個百分點,波動率還更低。(資料來源:Bloomberg,2019/11/30)

第二利多是,中國政府債券有可能於今年納入富時全球政府債券指數,「對債券投資人來說,這是今年的大事,中國政府債券正逐步向世界開放,一九年初期已經有兩家指標公司將中國市場納入,若今年富時羅素將中國債券納入,中國政府債券的需求將出現實質成長」,詹智民表示。

詹智民建議,要在二〇二〇年景氣末端尋求成長機會,兼顧低波動與高收益兩項優勢的亞洲固定收益基金,將是投資人財富持盈保泰的不可錯失的選項。

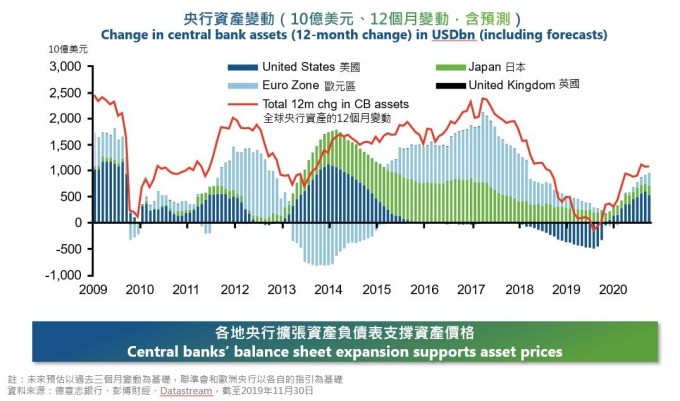

首域亞洲優質債券基金 (本基金之配息來源可能為本金) 績效

了解更多首域亞洲優質債券基金 (本基金之配息來源可能為本金)