近期各類資產價格的波動程度都升高,並引起投資人大量買入或賣出特定資產。而為了保護廣大基金投資人,避免基金價格因此受到不公平的傷害,不少基金公司都宣布實施擺動定價。擺動定價究竟為何?又如何能夠保護長期投資人的權益?

1. 那些因素會造成長期投資人權益稀釋?

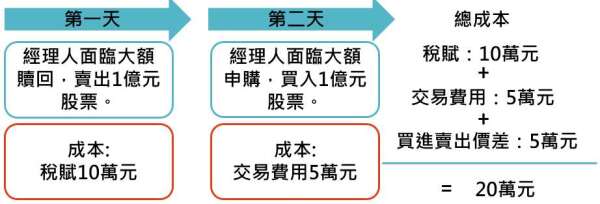

賣出又買進,帶給投資人的額外成本

不管是股票或債券型基金,一檔基金必定都是由許多同類或不同類資產所組成(以美國公債基金為例,其中可能有 2 年期公債與 10 年期公債)。當基金經理人在買進或賣出基金組成資產時,勢必會面臨交易、稅賦與買賣價差等不同成本。假設 A 基金第一天面臨贖回、第二天面臨申購,基金經理人第一天只能被迫以較低的買價賣出持股,第二天再以賣價買回,一來一往就會造成基金淨值的減損(假設股價沒變化,買價與賣價分別為 10 元與 11 元,同樣 1 股一賣一買就損失 1 元)。若再加計交易費用與稅賦,損失可能更大,而此類損失便是長期投資人權益上的稀釋(基金淨值下跌並非因為所持有資產價格下跌造成)。

2. 如何避免權益稀釋,以保護長期投資人

為了避免長期投資人權益遭稀釋,通常基金經理人都會保有一筆現金,並不會將所有資金都投入到該基金對應資產中。假設 A 基金同樣於第一日面臨贖回、第二日面臨申購,只要申購與贖回金額低於持有的現金金額,則經理人便不需要因此賣出或買進持股,基金淨值自然也不受到影響(沒有買進與賣出,交易手續費與稅賦同樣也可省下來)。

3. 擺動定價是長期投資人的額外保護機制

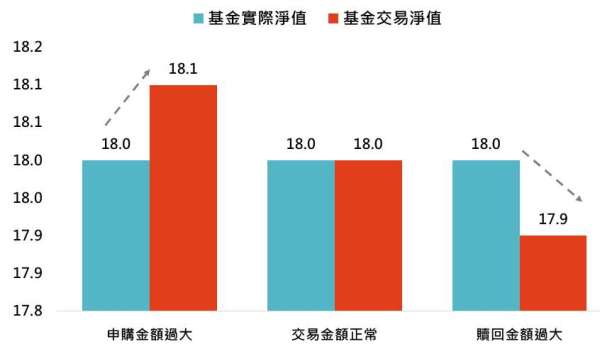

前段我們提及的現金,足以應付大部分情況下的基金申購與贖回。但在基金申購與贖回金額異常升高時,保有的現金就無法避免長期投資人的權益遭稀釋,經理人仍需賣出或買進持股,才能維持基金運作。假設 A 基金突然拋售 9 億元的資產來滿足贖回需求,但未來幾日 A 基金又獲得累積 9 億元的申購,一來一往間,此成本將反映在未來的基金淨值上,對買進並持有的長期投資人不公平。為了顧及選擇持有 A 基金投資人的權益,A 基金可把這一來一往的額外成本分攤到基金賣出時的淨值(以下圖為例,當贖回金額過大時,賣出淨值改採 17.9 元,而非實際的 18 元)。如此一來,成本就不只是持有的人要承擔,賣出者也會承擔(此成本反映於淨值中,並非基金公司或銷售通路收取)。

面臨大額申購與贖回時,擺動定價如何作用

本資料僅供參考,「鉅亨買基金」已盡力就可靠之資料來源提供正確之意見與消息,但無法保證該等資料之完整性。內容涉及新興市場部分,因其波動性與風險程度可能較高,且其政治與經濟情勢穩定度可能低於已開發國家,也可能使資產價值受不同程度之影響,匯率走勢亦可能影響所投資之海外資產價值變動。投資人應依其本身之判斷投資,若有損益或因使用本資料所生之直接或間接損失,應由投資人自行負責,本公司無須負擔任何責任。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書及投資人須知。基金經金管會核准或同意生效,惟不表示絕無風險,基金經理公司以往之經理績效不保證基金最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書及投資人須知。各銷售機構備有基金公開說明書及投資人須知,歡迎索取。有關基金應負擔之費用(境外基金含分銷費用),已揭露於基金之公開說明書或投資人須知中,投資人可至公開資訊觀測站或境外基金資訊觀測站中查詢。投資人投資以高收益債券為訴求之基金不宜占其投資組合過高之比重。基金經金管會核准或同意生效,惟不表示絕無風險。由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。投資人應審慎評估,該等基金不適合無法承擔相關風險之投資人。基金經理公司以往之經理績效不保證基金最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書及投資人須知。投資於 Rule 144A 債券,境內高收益債券基金最高可投資基金總資產 30%; 境內以投資新興市場國家為主之債券型基金及平衡型基金最高可投資基金總資產 15%; 境外高收益債券基金可能有部分投資於美國 Rule 144A 債券,該債券屬私募性質,較可能發生流動性不足,財務訊息揭露不完整或因價格不透明導致波動性較大之風險。不動產證券化型基金得投資於高收益債券,其投資總金額不得超過基金淨資產價值之 30%。投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動。基金配息前未先扣除應負擔之相關費用。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。