外匯市場不僅是全球最大、交易最熱絡的金融市場,而且增長潛力不可小覷。根據國際清算銀行 (BIS) 資料,二〇一九年外匯市場每日交易量高達六點六兆美元,二〇一六年約為五點一兆美元,增幅將近三成。

對一般投資人來說,投資外匯的工具,大致可分為外匯存款、外匯期貨跟外匯保證金交易,後兩者比較靈活,多空皆可操作,市場不確定性越高越波動,這兩類工具的交易就越活絡。 外匯保證金交易與外匯期貨相比較,它一方面不像期貨需要限期交割或平倉,只要保證金足夠,部位可以每日展期,另一方面,若在銀行承作外匯保證金交易,還可能具有「三重獲利」的特性。然而外匯保證金交易最大特色在於可利用槓桿,讓投資人以較小的資本進行較大部位的外匯交易,但利用槓桿能使收益或損失同步放大,提醒投資人在進行交易前,切勿忽視高收益背後的高風險。

何謂外匯保證金交易 : 了解更多

「三重獲利」分別為,其一,可賺取匯率價差;其次,在銀行存放於「外匯保證金交易」帳戶的資金(美元存款),銀行會支付存款利息;最後,若投資人的外匯交易是買入高利率貨幣,相對賣出低利率貨幣,可賺取兩個乘上槓桿倍數後的貨幣利息差。

外匯保證金交易具備種種優勢,國內外皆有業者提供這項商品,面對琳瑯滿目的選擇,投資人以甚麼作取向最重要?

遠東國際商業銀行金融市場部李淑香協理在金融業服務逾三十年,尤其專注在外匯保證金交易領域,她提出三個方向指引投資人。首先,投資人應該注意:「業者能否二十四小時交易?」、「業者有沒有提供網路下單?若網路不能下單,是否還可以人工交易?」、「業者的交易團隊經驗是否足夠?」。目前遠東國際商業銀行是國內唯一一間提供二十四小時外匯交易的銀行,同時亦有提供網路下單的方式。為什麼這件事那麼重要?

遠東國際商業銀行網際網路交易 : 了解詳情

能夠二十四小時交易 才能追到火熱行情

因為外匯市場沒有開、收盤限制,它可於全球不同時區、不同地點交易,交易量於不同時間有高低峰之別;對亞洲投資人來說,亞洲時段通常較冷清,下午到了亞洲與歐洲重叠時段,市場交易量逐漸攀升,尤其晚間八點至十二點間的歐洲與美洲區時段,是市場交易的最高峰,也最容易出現行情和最為震盪的時段。

李淑香以近日新型冠狀病毒疫情影響為例,自從美國各州接續因疫情爆發進入緊急狀態後,美元指數於 3 月初跌到近五個月新低點,但隨著新型冠狀病毒疫情快速蔓延至亞洲和歐洲其他各國,導致歐元、英鎊、澳幣和紐西蘭元等重挫,日圓則因避險操作而相應走強,「這些動盪行情往往發生在晚上歐、美開盤之後,甚至是美洲時段後的亞洲早盤,如果投資人所交易的銀行沒有二十四小時服務,就可能會錯失一日間最重要的波段。」

遠東國際商業銀行提供的外匯保證金網際網路交易平臺 - FETP(以下簡稱 FETP),除了方便投資人「隨時下單」,最重要是也有提供預留掛單服務。李淑香解釋:「在 FETP 掛單可以 [不設期限 (即 Good Till Cancel) ],掛單能夠一直放到成交為止,只要點位到了,系統就會自動成交,對於善抓趨勢,較愛長期投資的投資人來說,能從時刻盯盤的壓力中解放。當然,投資人亦可以自行設定掛單的截止期限,操作相當靈活,最重要的是投資人可以在 FETP 預留停損掛單,方便控制風險。」

第二個方向,李淑香認為投資人若要投資外匯保證金交易,應該依據自身「口袋深度」,考量「風險承受度」、「資產運用」、「交易效率」等條件選擇交易對象。李淑香表示,不同的業者,提供的槓桿倍數、交易條件等都不同,銀行交易門檻通常比較高。以遠東國際商業銀行為例,每筆交易最低二十萬美元,槓桿倍數最多只能放大二十倍,且銀行可以與不同時區的不同銀行交易,流動性較高,不同於與國內外其他經紀商、期貨商提供的低交易門檻及高槓桿倍數。

能用較低的本金入場交易並利用較高的槓桿倍數,等於更易「用小錢賺大錢」,只要市場有小波動,就能靠頻繁進出場,放大獲利。乍聽之下似乎是通往財富自由的捷徑,因此「較低的交易條件」、「槓桿倍數越大」常常成為「口袋較淺」的投資人,選擇交易對象時的首要準則,但李淑香提醒,「每一次進場都是風險,愈頻繁進出場也象徵著承受的風險愈高,而且想用小錢進場,槓桿倍數用得愈高,在市場不確定的情況下,等於被強制出場 (平倉) 的速度愈快」。

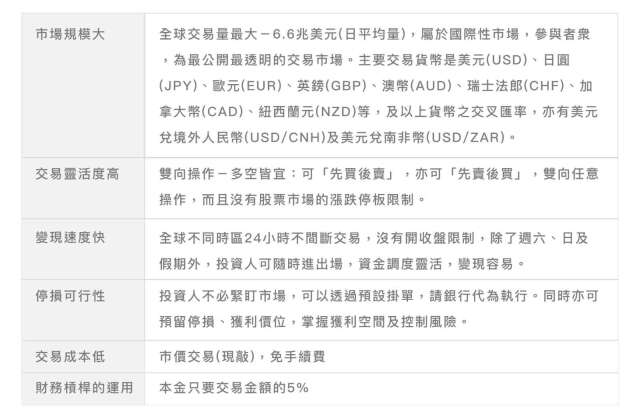

外匯保證金交易六大優勢

嚴格停損 勿以有限資金追逐無限行情

李淑香以遠東國際商業銀行為例,因提供的槓桿倍數只有二十倍,可能交易的貨幣對震盪了二、三百點才需要追繳保證金,五百點才會被停損,但與國內外其他經紀商、期貨商交易時,槓桿超過這個倍數,可能動盪一百點就會被斷頭;也就是說,本金小代表能承受市場風險、波動的幅度也小,「控制風險是投資金律。只想投入小資金的投資人,操作上一定要堅守停損,超過忍耐、預算範圍,要當機立斷;資金是有限的,行情是無限的,不可能用有限的資金去做無限的行情」,李淑香表示。

對於法人、高資產客戶等「口袋厚實」的族群,風險承受度較高,李淑香建議可優先考量「資金運用」、「交易效率」;針對前者,李淑香說明若與國內期貨商交易,資金是放在期貨商的專用帳戶,受監管單位監管,若與國內銀行交易,存款是放在自己名下帳戶,受到存款保險保障,「錢放在自己名下,可以收受存款利息,資金運用自由度可能更高,若與國外經紀商交易,完全不受國內主管機關監管,萬一該機構出事,可能追討無門。」,李淑香說。

至於「交易效率」,李淑香直言國內銀行比起國外經紀商,沒有語言隔閡,溝通方便,而放眼整個亞洲區銀行,具備二十四小時交易的銀行也已經不多,部分國際性大銀行縱使提供全天候交易,窗口也不見得一致,可能在歐、美交易時段請投資人跟國外窗口聯繫,交易手續較複雜繁瑣,效率自然較差。

總結來說,對於本金有限的新手,選擇交易對象時應該優先考慮自己的風險承受度,而非只是交易條件與槓桿倍數;而對法人、高資產客戶而言,在分秒跳動的外匯市場,能夠有效、迅速執行交易指令,並提高資產運用效率的,銀行可能是法人、高資產客戶以真金白銀搏殺之際,較安心的地方。

「老手領航」 減少錯判行情機率

最後,選擇交易對象,亦可注意的就是交易員是否「市場老手領航」。交易員夠不夠資深,可能幫助判斷正確進出場點位的機率較高,提供的資訊也可能較豐富。

二〇二〇年 3 月 3 日與 3 月 15 日,美國聯邦準備理事會 (FED) 分別無預警降息兩碼及四碼,為二〇〇八年金融危機以來最大降幅,美國股市接連暴跌暴漲逾千點,市場未來走向詭譎難測。非常時期,可能更需要老手導航。以遠東國際商業銀行來說,超過二十年資歷的外匯保證金交易員就有四位,全都經歷過二〇〇八年金融海嘯洗禮,甚至更早期的 911 美國恐怖攻擊事件也經歷過,可能更清楚洞悉市場變化。

李淑香表示,遠東國際商業銀行每日早上八點半左右就會發送外匯每日評論給投資人,有可能是國內銀行中最早發布的,國定假日也照樣發送,報告中不止整理外匯市場資訊,也會分享交易的進、出場和停損點位。一般來說,外匯市場波動與貨幣政策變動密切相關,若市場預期美國聯邦準備理事會 (FED) 寬鬆貨幣政策腳步可能不會停歇,代表美元仍有貶值空間,澳洲與紐西蘭則除了有降息疑慮,跟中國貿易往來密切,可能受中國拖累,貨幣貶值機率大,而日圓則因市場避險情緒升高,有一段急漲行情,還有歐元區雖然經濟數據不佳,但由於避險資產如黃金已達高點,而出現一段補漲現象。

至於人民幣,雖然目前人民幣兌美元已破「七」,接近十一年低點,但中國身處新型冠狀病毒疫情颱風眼,經濟基本面受創,再考量中國人民銀行 (PBOC) 爲救市,可能再度釋放流動性,甚至降息,恐怕未來仍有貶值空間。

上述趨勢,隨著新型冠狀病毒疫情蔓延,各國央行端出更多政策牛肉,行情時刻可能翻轉,李淑香建議,投資人要在亂市中持盈保泰,除了認真研究市場外,找到值得信任的交易對象討論行情,可能可以減少「錯判行情」,更重要的是投資心態的校正,「不求買在最低、賣在最高,只要做到最適當的時候就好了」,李淑香說。

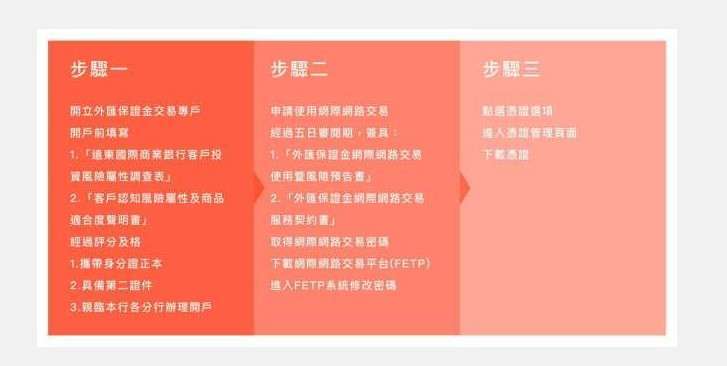

<資料補充> 遠東商銀外匯保證金交易網際網路下單申辦流程

立即預約開戶 : 了解更多