新儲蓄時代報到 進階版目標日期基金 開啟投資新選擇

全球央行大撒錢救市,促使零利率、負利率當道,加上國內保險公司因應法規調整,保單儲蓄功能大幅縮水,過去標榜高利率的儲蓄險將成絕響。面對新儲蓄時代的來臨,有儲蓄險需求的投資人,還有哪些類似商品可以選擇?專家建議,不妨轉戰進階版、具有雙重目標 DNA 的目標日期基金,不僅收益目標較明確,且波動度會隨著時間降低,能提供投資人在資產配置上更靈活的選擇。

別搞混了 目標日期 VS 目標到期大不同

近年來目標導向基金風行全球,因為投資時間跟收益比一般共同基金更明確而深受機構法人及一般投資人青睞。以美國而言,目標日期基金規模超過兩兆美元,市占率達 4 成,成為主流投資方式;再來看台灣,目標型商品自 2016 年首度登台,短短 3 年多就快速累積超過 3,000 億台幣資產規模,市佔率達 5%,照此趨勢發展,預估國內目標導向基金規模將持續攀升。

目標導向基金中,最熱門的莫過於「目標日期基金」及「目標到期基金」,雖然都有「目標」,但兩者大不同。前者資產配置是根據生命週期逐步降低投資組合風險,例如初期投資以股票為主,隨著目標日期的臨近,自動逐步調降股市、增加債券比重,目標日期到期後,可以一次或分次領回資產;後者是債券基金的一種,會先設定基金到期的目標年期,例如 6 年,再由經理人根據債信、收益率、存續期買進與基金目標年期相近的券種,而組成一籃子債券,投資人只要持有到期,若無重大違約事件,即可領回本金及債息。

進階版目標日期基金 雙重目標 DNA 受注目

目標日期基金主打退休規劃,訴求較長年期來累積資產,長則達 20 年、30 年,不少投資人認為年期太久,變數多、較不明確而卻步,故長年期的目標日期基金不如短年期的儲蓄險或是目標到期基金,受到國人青睞。

為了貼近國人的投資需求,瀚亞投信結合「目標日期基金」及「目標到期基金」優點,推出具有雙重「目標」DNA 進階版目標日期基金 - 瀚亞 2030 目標日期收益優化多重資產基金,是台灣首檔目標日期 + 目標到期債,雙劍合併的基金,既保有目標日期基金生命週期的投資策略優點,又擁有目標到期基金收益明確、短年期的特色,前 7 年費用後的收益率預估可達 3.2%,對偏愛穩健型商品但是又不想持有太久的投資人來說,相當具有吸引力。

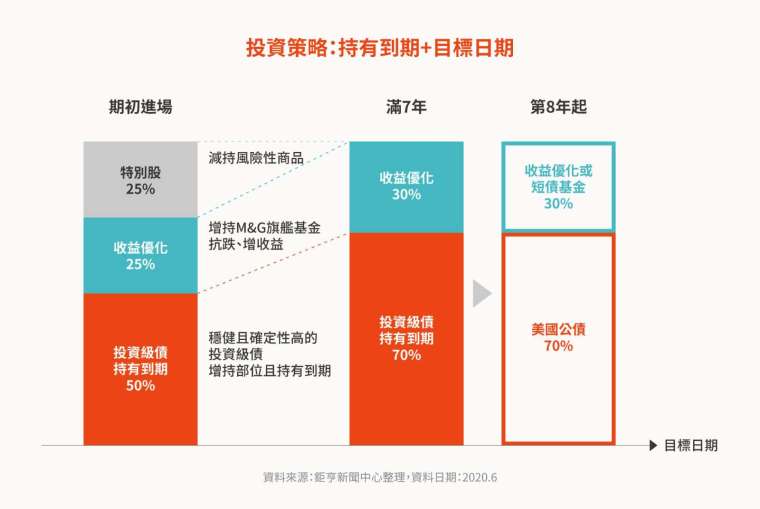

該檔基金投資架構很簡單,主要布局投資等級債、M&G 收益優化基金、特別股等三大資產,投資策略採取期初積極、期末保守的做法,股票部位逐年降低,債券部位逐年增加。特別股部位由 25% 逐年降到 0,減碼部位轉到 M&G 收益優化基金及投資等級債,至第 7 年,兩者比重將增至 30% 及 70%。第 8 年起,投資等級債持有到期,便將該部位轉為類貨幣概念的美國公債,M&G 收益優化基金部位則維持原狀或是轉入短債基金。

此外,進出場彈性也高,一般目標到期基金僅在募集期間才能申購,但該檔基金開放一年申購時間,投資人得以根據利率水準,選擇合適的進場時機。至於出場時間,雖然是 10 年期的目標日期基金,但投資行為主要集中在前 7 年,後續兩年資產配置多為風險度較低的美國公債跟短債為主。若屆時投資人想要滿 7 年提前贖回,並不會額外收取贖回費用。因此,投資期限可從 10 年再縮至 7 年,較傳統目標日期基金縮短許多,較貼近國內市場需求。

布局首重低波動、穩健收益

瀚亞 2030 目標日期收益優化多重資產基金以穩健為優先考量,故股票投資選擇美國特別股,因為其低波動,報酬率又不錯,進一步來說,特別股波動度只有一般股票的一半,但可以參與超過 9 成的全球股票報酬。而且特別股的股息又優於股票,S&P 特別股指數股利率可達 5.58%,是 MSCI 世界指數的兩倍,因此利用特別股低波動、高股息的特性,取代傳統股票部位。

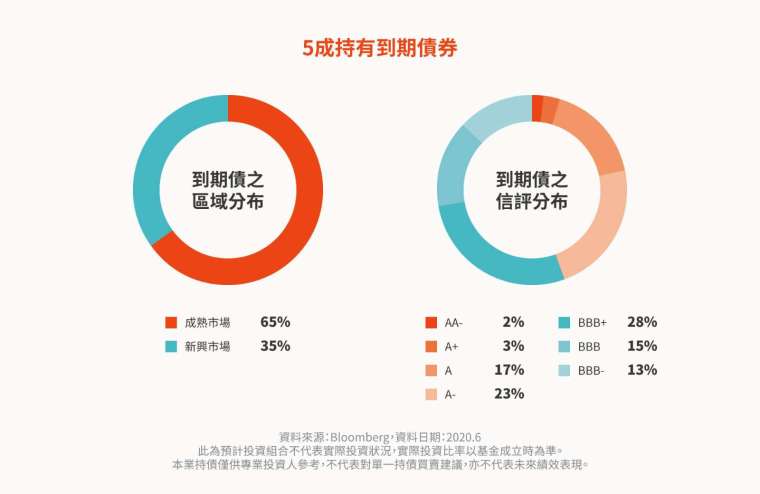

債券投資則不像傳統目標日期基金投資「基金」,而是經理人直接投資「目標到期債券」,配置好債券投資組合,鎖定收益率、持有到期,以進場時到期殖利率為持有到期收益率目標,相對明確,比較不需要憂慮升息及市場波動。券種選擇則是 100% 布局投資等級債,其中 A 級債以上佔比 45%,就產業分布而言,金融債占比近 7 成,穩健度很高。債市區域布局以成熟市場為主,占比超過 2/3,不像一般目標到期基金主要投資新興債及高收益債,安全性更高。

除了經理人自行選債布局,也藉由投資 M&G 收益優化基金,掌握公債、投資等級債、高收債、新興債、浮動利率債等全球各類型債券超額報酬的機會,該基金波動度跟公債一樣,只有高收益債的 60%,績效卻比高收益債高,也因為低波動高成長的特性,深受法人喜愛,國內不少壽險公司都有買這檔基金。

低利高波動 目標投資新選擇

全球央行大撒錢的局面下,利率一再探低,投資收益率因而大幅縮水,3~5 年投資級債利率僅 2.3%。不僅低利環境,金融市場劇烈變動更習以為常,股票、債券近年波動度均較先前高出許多。舉例來說,在去年底之前,美國高收益債近三年波動度為 4.2%,但是今年 5 月底時,近三年波動度大幅增加至 8.8%,高出一倍之多;全球股市截至去年底,近三年波動度為 11.3%,而今年 5 月底時也增加至 16.2%。值此低利高波動時代,收益明確、低波動、安全性高、投資簡單的金融商品自然成為市場關注焦點。

瀚亞 2030 目標日期收益優化多重資產基金的投資思維跟壽險公司一樣,講求穩健,以持有投資等級債到期及 M&G 收益優化基金為投資組合基石,再加上特別股的投資機會,具有低波動、穩定報酬的特性。根據回測結果,前 7 年費用後的年化報酬率約 3.2%,加上 7 年可提前贖回,免額外支付費用,年期與儲蓄險、目標到期基金相近,對於偏愛儲蓄險的投資族群,不失為另一種新投資標的。

該檔基金有美元 / 台幣 / 南非幣三種級別可供選擇,其中,美元及台幣有累積型及月配型,南非幣則僅有月配型。累積型及月配型主要差異為投資期間是否有現金流需求,或者是以儲蓄為主要目標導向,投資人可以視自身需求選擇。

〈延伸閱讀〉