〈分析〉人民幣破7!後市支撐就在「中美利差」

週四 (9 日) 人民幣升破「7」的整數大關,創下逾 3 個月以來的新高水平,而本輪人民幣走強除了直接因素是美元指數走弱以外,中國經濟對比美國正面臨新冠疫情二次爆發之隱憂,中國經濟復甦前景是較為明朗,也是推升人民幣快速走強的重要原因。

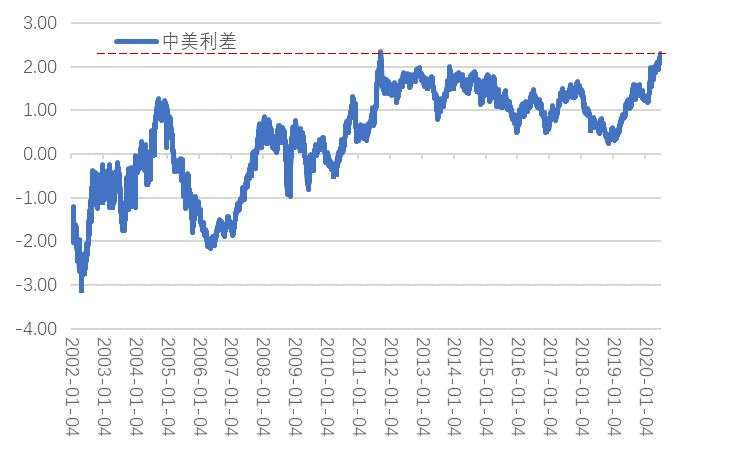

展望人民幣後市,在中國人行 (PBoC) 與聯準會 (Fed) 貨幣政策的差異化下,引導了中美利差已在近期攀升至接近歷史新高之水平,而人行與 Fed 貨幣政策短期內也並未出現轉向跡象,這也將對人民幣後市,形成基本面上的重要支撐。

美元指數貶值是推升人民幣走強的重要原因之一,自新冠疫情 (COVID-19) 以來,Fed 已緊急將基準利率走廊調降至 0%-0.25% 利率,並將資產負債表自原先的 4.0 兆美元高速擴張至 7.0 兆美元,對整體的美元市場,已充分緩解先前去年 9 月的美元流動性緊張問題。

另外,先前新冠疫情初期爆發時,全球金融市場出現嚴重拋售的 Risk-off 避險行為,市場資金瘋狂轉進美元資產,也直接推升了美元指數,而隨著目前市場避險情緒早已大幅放緩,全球股市又再次欣欣向榮,故市場的美元避險需求,也快速出現消退。

可以理解的是,在先前幾個月支撐美元指數走強的根本因素,並不是美國經濟強勁、或是 Fed 貨幣政策收緊,而是全球資金的避險需求,但是隨著新冠疫情在全球範圍內已比先前降溫,故美元指數走強的基礎,也開始崩塌。

美中利差可望維持在近歷史新高處震盪

目前中國人行 (PBoC) 的貨幣政策與全球其他國家相比,是相對來的穩健,如 Fed 已將基準利率走廊降至 0%-0.25%,但中國一年期貸款市場報價利率 (LPR) 仍在 3.85%,這也引導目前陸債 10 年期殖利率在 3.0% 以上、而美債 10 年期殖利率僅 0.7%,加深美中利差擴大。

展望未來的美中貨幣政策,人行估計仍將維持穩健的貨幣政策,人行貨幣政策委員會已在 6 月 24 日的例會表示,堅持「總量」政策適度,全力支持中國政府的「六穩」、「六保」,這也意味著人行雖然也在實行寬鬆貨幣政策,但對於貨幣總量的放水力道,仍有一定的約束。

基本面上來看,由於 Fed 貨幣政策在長期一段時間仍將停留在零利率,這也使得中美利差停留在目前 2011 年以來新高水平的時間,可能將持續的更久,故中美利差長期走擴之下,人民幣資產吸引力增加,也對人民幣匯價形成穩定支撐。

人民幣、陸股有高度正相關!

自 2007 年以來,中國陸續針對金融市場進行改革開放,而人民幣匯價也與陸股有著高度正相關,如下圖所示,美元兌人民幣與上證指數相比,即呈現了高度的正相關走勢,即人民幣大升、陸股即大漲的特性。

近日陸股出現大漲,主要也是由於來自香港的北上資金加速流入,顯示了當前陸股對於外資的吸引力是大大增加,而外資近日加速流入陸股,也直接性地帶動人民幣匯價走高。

對比美股已經基本收斂新冠疫情期間的跌幅,事實上 A 股自低點反彈僅約 27%,故在當前美股本益比已不低、市場避險情緒降溫的環境下,外資對於配置陸股的態度,也是轉趨樂觀。

未來人民幣風險在哪?

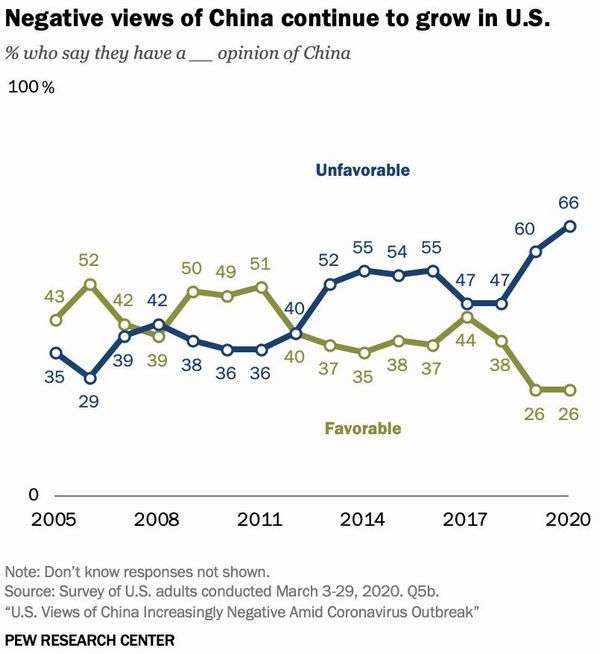

美中關係一直是陸股與人民幣的風暴核心,而自新冠疫情爆發以來,美國白宮已多次指責中國隱匿疫情,再加上美國本土選民對於中國的敵意態度大幅增強,打「反中國牌」在美國選民的風向上,較容易獲得美國民心支持。

據皮尤研究中心 (Pew Research Center) 在今年 3 月及 5 月二次的民調顯示,美國民眾對中國的負面看法已創 15 年來新高;大約三分之二的受訪者對中國的觀感持負面態度,約 90% 美國人將中國的影響力和實力視為一種威脅。

在美國選民反中的趨勢下,未來無論是共和黨總統參選人川普、或是民主黨總統參選人拜登,都可預期地將在大選之年,繼續拉升對中國的強硬態度,正如中國駐美大使崔天凱與前美國國務卿基辛格所言,今日的美中關係已再也回不到從前。

再加上因疫情關係,中國在第一階段貿易協議的採購總額上,是遠遠落後預期,故若未來川普重新舉起貿易戰旗幟,美中貿易戰再起、或是科技戰進一步擴大,那麼對於人民幣即可能重新面臨到貶值壓力。