【邱志昌專欄】無限量QE?Fed高空走鋼索!!

壹、前言

從 2020 年 3 月下旬至今,全球新興市場股價指數多漲翻天,由於美國 Fed 推進無限量 QE 效果發酵,因此各個新興國家股市一片欣欣向榮。每個新興股市無視於,COVID-19 疫情第二波竄升,股價指數不斷創新高;以 5G 通訊電子產業、及當地特色經濟發展前瞻為主軸,具備獲利預期的股價多成為主流類股、向上揚升。這從美股結構表現就可以見到,被 COVID-19 疫情掃到的航空類股價大跌,但是科技類與生物醫療業股價仍然還是持續上揚;無論是蘋果或是其它類股,股價還是不斷上揚。NASDAQ 股價指數站上萬點之後,仍然繼續向上緩緩上揚,絲毫沒有因為高檔濟格被冷卻趨勢。

貳、股市多頭在疫情當中飛翔!

這樣不斷奔放航行的股價指數,在 2020 年 6 月終於被認為是一種不可思議現象;全球投資者多很健忘,忘記了自己在 2020 年 3 月中,川普咬牙切齒、投資人因為畏懼疫情蔓延,大殺股票的驚悚與恐懼。被川普逼出來的 Fed 美元無限量 QE,在 2020 年成為多頭核子動力火車,將各國股價指數不斷推升;連沉寂多時的中國股市也聞風飛揚。在無限量 QE 之下,無竭盡的美元奔馳在全球貨幣與資本市場,造就所有有價證券與商品投機與繁榮。但是飛揚的股市真可以彌補失業破洞;在金字塔基座的一群大多數平民,可能只會有幾張股票、甚至沒有股票,只有平均的一般工作收入。股價的奔騰只會使擁有股權企業的經營者、CEO 與高級主管身價大幅上揚,這只會擴大金字塔頂端者的財富增值,遠遠拉開頂端與基層的級距,使得吉尼係數惡化、所得與財富分配不均的情況更嚴重。

2020 年 6 月底,連不被看好的上證股價指數,多突破 3,000 點繼續後持續向上推進。這樣的股市多頭狂歡派對,是 2020 年 3 月中旬 COVID-19 最夯之際,連美股股神巴菲特也多難以想像的。當時可能巴菲特擔心的是,美股長期多頭行情就這樣結束。的確巴菲特的確是被嚇到賣出航空類股,例如達美航空等股票;航空類股價也的確是在 COVID-19 之後大幅下跌,目前還懨懨一息、成為最沒有反彈力道的類股。但其它類股在 2020 年第二季、這種一季的時間中、大多數股票股價就從最谷底,拉升到幾乎「平反」的動能;就是以美元為核心,將貨幣數量向外大撒錢的神奇功能。難怪摩根投資銀行的經濟學家,在 6 月底預言美元的價值會大幅貶值。而中國的經濟學家則揚言,如果再這樣不斷 QE、且美國疫情未退,2020 年 GDP 成長的速率將大幅低於中國。這樣持續下去,則不知不覺之下,人民幣再次升值、或許半世紀之後,有機會看到再一次、全球主流貨幣更替。這當然是指的是在 1885 年前後,美國的 GDP 規模贏過英國,而接著在半世紀之後、美元替代英鎊成為準備貨幣的歷史過程。崛起的中國正默默朝著這個方向前進?但摩根投行經濟學家羅奇博士認為,由於全球各種商品、例如最廣泛使用的原油、黃豆、小麥、玉米等物資的交易,多是以美元計價;因此要看到這種場景幾乎是不可能。

這與二次大戰後美蘇的對峙是一樣,最大的資本主義國家美國,與最強悍的共產主義國家蘇聯,從來就未曾直接交戰;但是朝鮮半島、台灣海峽、與中南半島卻成為「代打區」。但在當時冷戰時代,即使蘇聯對美國有多麼不滿,貨幣匯率制度還是得遵從 IMF 指令,而貿易則以 GATT 唯命是從。在 1990 年戈巴契夫民主化,蘇聯解體、解放了,但是遵從這一套制度依然沒有改變。未來在美中貿易、科技、甚至是軍事冷戰的局面,將可能一一浮上檯面。最近德國銀行界開始編制,美中兩國的冷戰指數;德國銀行認為美中這兩個國家,至少會存在 5 年以上的科技冷戰。很顯然地德國銀行似乎認為,是誰獲取勝利?劍指以工業 4.0,也就是中國的 2025 產業成敗見真章。這似乎也代表美中貿易科技戰爭,美國成功阻擋中國 2025 產業;工業 4.0 是已經步入 AI 的發展領域。顯然地,美國企業的選擇與表面上的貿易或是科技戰爭,但是美國企業卻仍然以商機為考慮,結合大陸企業與台商、就近在大陸市場生產製造,最後賣給亞洲與開發中國家的消費者。

叁、美元價值崩解的危機歷史重演??

不管 Fed 如何操作 QE,美元貨幣當然跟辛巴威貨幣有天壤之別,它有十足充足的信用擔保,與全球規模最大的 GDP 規模與最強大的軍力、與最自由開放的市場經濟。不單單是商品的計價,還有全球最大貨幣美元,也是全球政府公債市場美國政府公債唯一報價;美政府公債市是每天全球最大有價證券交易的最大宗商品。中國的所有信用正多正在被全球金融市場檢驗中,尤其是有關於金融發展的貨幣、上市公司財務報表或財務資料多被懷疑與驗證中。自 2019 年以來,美國政府與國會多在關心,中國企業財報的真實性。中國瑞幸咖啡營收作假,被混水基金大肆放空、並向證管單位 SEC 提出檢舉後,造成該公司股價在美國上市交易中慘跌。科技冷戰,加上資本市場指控中資企業財報作假。使得這一家德國金融投資機構所編製的,美中冷戰指數已經高達 140%。美中在貿易關稅提高之後,第二階段的科技戰爭,已從 2020 年 5 月 15 日開打。5 年之後就是劍指著 2025 年,在此之前全球的資通訊標準,可能是兩套標準並行;2025 年之後再融合為一、或是優勝劣敗。以目前資訊不對稱情況,似乎是以美國佔上風;但以最終商品 5G 智慧型手機的製造量,似乎見到中國華為有後來居上的姿態。

美國挑起與中國越來越的強烈對立議題,與 2020 年美國下一任總統選戰有關,目前似乎見到至少在語言表達上,較為溫和的拜登,民調後來居上。經過近四年的較量之後,多數美國人似乎感受川普政策制訂與行事風格,多偏向於激進、急切、咄咄逼人;雖然我們也感受到,政策的背後隱約多有國家安全、或各領域專家的智囊在做集體考慮;但是行事與急功近利的迫切性,永遠掛在川普的公開發言中。同樣一句話,講話的語氣差異太大。民眾對於政治人物的信賴感因此不同,川普似乎以攻城掠地的方式,進行美中貿易關稅、科技技術與軍事威嚇冷戰。這對於多數的高階企業 CEO 是無法理解,畢竟中國大陸也是一個人口數達到 14 億人的內需市場、遠超過美國。商業行為與武力戰爭不同,前者是個讓一步、各取所需、達到納許均衡,後者是你死我活、互不見容、囚犯困境。川普是這樣在運行商業談判,但他的語言表達往往讓對手喘不過氣來。而在你來我往的角力當中,從來就沒見過中國領導人習近平臉紅脖子粗;卻不斷看到川普總統歇斯底里。這使得美國選民認為,川普這樣的領導風格是沉穩的嗎?這當然要以彼此不同立場檢視,美國在貿易戰爭中是主導、以攻擊方式及隊形現身在戰場上,川普認為這樣才能爭取到自己的目標。

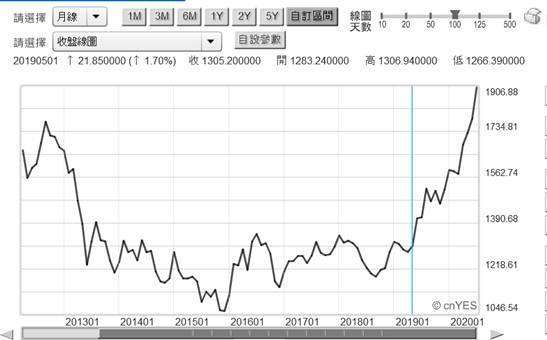

在川普逼出鮑爾 Fed 的無限量 QE 之後,貴重金屬的價格大漲,黃金期貨與現貨價格同步上揚。黃金是貨幣的最後本位守護者,與黃金關係最密切的貨幣,不外乎 IMF 在 1971 年 8 月 15 日之後,所規範的特別提款權 (SDR) 貨幣,即是美元、歐元與人民幣、日圓、克朗,這些做為金融交易或是貿易結算之用的貨幣,多將會因為自己不斷寬鬆與 QE 而不值錢?在美 Fed 無限量 QE 後,不斷上揚的黃金價格、就是貨幣不值錢的風險顯現。黃金價格能夠從 1971 年時官價 35 美元 / 盎司,揚升到 2011 年中的 1,920 美元 / 盎司,而後因為 2015 年 QE 的退場而下跌,幾乎跌破 1,000 美元 / 盎司。而卻又能從 2014 年到 2017 年的谷底區,上揚到 2020 年的 1,900 美元 / 盎司;這與美 Fed 在 2009 年開始的三次 QE,與這一次無限量 QE 功不可沒。美國為了挽救 COVID-19 疫情,可以推進前所未有的無限量 QE 與史無前例的財政政策,同樣歐元區也可以施作無限量歐元 QE,與前無古人後無來者的大擴張財政政策。

肆、結論:惡性通膨與貨幣價值瓦解?

在這種四大貨幣美元、歐元與人民幣、日圓多在瘋狂 QE;人無遠慮必有近憂,即使不提美元作為,唯一獨大貨幣的失落風險還是存在。似乎隱藏了初步溫和通膨,及遠期可預見惡性通膨的隱憂。人類因為不潔而造就 COVID-19 疫情,但卻又端出瘋狂的治標的方式、用極端不可理喻的無限量 QE 方式,想要去解決疫情所出現的社會經濟問題。不僅無益於根本的疫情解決,還可能因為濫用極端寬鬆的貨幣政策,最後促使目前貨幣系統亂序與瓦解重組。在 GDP 低速成長的階段,大量的貨幣追逐慢吞吞增加的商品,可能終究會引發商品價格失控式上揚。而低利率成本的資金氾濫,塑造債務不必償還的意念;使企業與消費者多誤以為無限量 QE,就是舉債經營與投資的大好時機。就與中國過去 20 年來的地方債一樣,當面臨需要償債之際,無限 QE 的禍害可能就傾巢而出。本文認為,Fed 在 2020 年底之前一定檢視無限量 QE,是否真的解決了 COVID-19 所帶來的經濟衰退?非常要小心地是,其所出現的副作用是否會對金融進行反撲?跟 1971 到 1975 年美元的暴增,擾亂了全球固定匯率制度,引發貨幣匯率制度的崩潰與重新組建?

(提醒:本文為財金專業研究分享,非投資建議書;不為任何引用本文,為商品行銷或投資損益背書。)