新冠病毒疫苗施打進度大提前 投資人喜迎REITs補漲行情

新冠病毒疫苗施打進度優於預期,激勵投資人信心,去年受疫情影響較重的 REITs 持續迎來補漲行情,包括未來經濟復甦將持續帶動通膨上升,有機會提供 REITs 的租金持續上漲動能,且低利率環境將維持更長一段時間,也為 REITs 帶來更多併購資產的外生成長機會。2021 年 REITs 補漲態勢明確,建議投資人可優先選擇長期績效佳的不動產基金逢低加碼。

2020 年受到新冠疫情影響,百貨、旅行業大受衝擊,連帶拖累 REITs 表現,然而隨著疫苗開發、各國陸續解封,在經濟逐步復甦、旅遊與商業行為逐漸活絡後,也將為 REITs 帶來強力支撐,尤其美國總統拜登將疫苗接種時程,由原定的 5 月初提前至 4 月 19 日,更是仿若打了一劑強心針,大大激勵市場信心。

此外,各研究機構紛紛上修全球 GDP 預估值,市場預期 2021 年第 2 季後,國際經濟復甦將加速,且在目前國際仍普遍處於貨幣寬鬆政策下,通膨題材有助提升 REITs 租金、資產價值成長。根據彭博資訊截至 2021 年 3 月底,全球 REITs 殖利率約 3.8%,零售、辦公室等產業去年受疫情影響暫停發放股利,預期今年可望恢復股利配發政策,亦為投資人樂觀看待 REITs 原因之一。

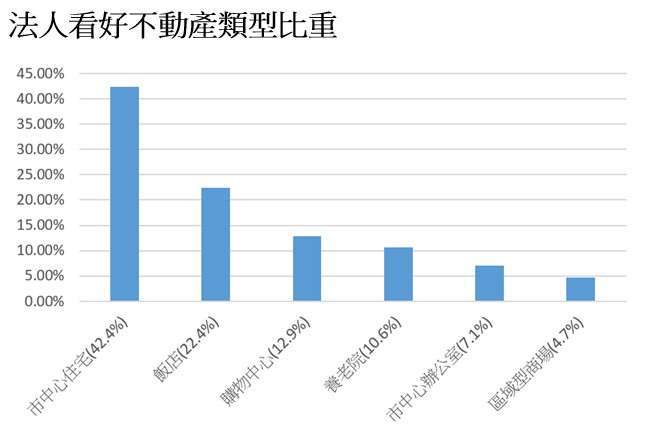

根據花旗研究公司(Citi Research)最新調查報告(2021/03 ),法人樂觀看待 REITs 未來一年走勢,認為至少有 10%~20% 漲幅,其中最被看好的行業普遍受惠疫後經濟復甦題材,如市中心住宅、飯店、購物中心和養老院。

元大全球不動產證券化基金 (基金之配息來源可能為本金) 研究團隊表示,REITs 表現與新冠病毒疫情有高度關聯,因此在區域配置上,以疫苗施打進度較快的國家為優先,不僅經濟復甦將更為快速、產業恢復力亦將更為全面,亦可望帶動企業擴大股東回饋計畫。

以個別市場來看,元大全球不動產證券化基金 (基金之配息來源可能為本金) 研究團隊指出,較看好區域包含美國、英國、日本和香港等,產業類型上,則更看重零售、辦公室和飯店等,這類產業與疫苗普及的連動性較高。2021 年經濟可望於疫後復甦並站穩腳步,REITs 補漲態勢明確,建議可逢低加碼。

【元大投信獨立經營管理】本基金經金融監督管理委員會核准或申報生效,惟不表示絕無風險。本公司以往之經理績效,不保證本基金之最低投資收益;本公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益。投資人申購前應詳閱基金公開說明書。本文提及之經濟走勢預測不必然代表基金之績效及未來績效之保證,不同時間進行模擬操作,其結果亦可能不同。基金投資風險請詳閱基金公開說明書。基金申購手續費之收取方式,比率及投資人所需負責之直接或間接相關費用,已揭露於基金公開說明書中,投資人可向本公司及基金之銷售機構索取,或至公開資訊觀測站及本公司網站 (http://www.yuantafunds.com) 中查詢。為避免因受益人短線交易頻繁,造成基金管理及交易成本增加,進而損及基金長期持有之受益人權益,本基金不歡迎受益人進行短線交易。基金非存款或保險,故無受存款保險、保險安定基金或其他相關保障機制之保障。

本基金為不動產證券化型基金,主要投資於全球權益型之不動產證券化商品,屬全球不動產證券化型投資,故依據中華民國證券投資信託暨顧問商業同業公會「基金風險報酬等級分類標準」所訂,本基金風險報酬等級為 RR4。(風險報酬等級依基金類型、投資區域或主要投資標的 / 產業由低至高區分為「RR1、RR2、RR3、RR4、RR5」) 惟此等級分類係基於一般市場狀況反映市場價格波動風險,無法涵蓋所有風險,不宜作為投資唯一依據,投資人仍應注意投資本基金之風險,如:價格波動風險、產業景氣循環風險、匯率波動風險等。本基金之投資風險請參閱本公開說明書【基金概況】之「投資風險揭露」之內容。

台北總公司:106 台北市敦化南路二段 67 號地下 1 層 (02)2717-5555 109 年金管投信新字第 012 號

台中分公司:406 台中市崇德路二段 46 之 4 號 5 樓 (04)2232-7878 109 年金管投信新分字第 005 號