壹、前言

當 QE 只會刺激物價成長時,股市多頭行情可能降速下來。美元指數是未來股市多空指標,如果美元指數由目前位置,向上慢慢往上竄;代表在台灣或是東南亞、新興市場熱錢,從流動性最快速的股債市,轉換為美元強勢貨幣。這時不管是泰銖、越南盾、新台幣、或是人民幣多會承受貶值的壓力。說是壓力並不很洽當,因為其實這些新興市場貨幣,已經從 2016 年初升值到現在;尤其在 2020 年 3 月 31 日,Fed 不顧自己國債未償還總餘額已超過年 GDP 總額;強力推展無限量 QE。因此,2020 年下半年之後,美元的外溢效果更強,全球資金淹腳目。但是由於疫情瀰漫於全球、剛剛失業的消費者冷風襲身,面對未來、無法確定何時可重返職場,當然對於消費支出趨於保守。但在金融投資股債市,就有不一樣反應。因為多數人多有 2009 年 3 月,Fed 大撒三次 QE 經驗;因此一聽 Fed 這次更肆無忌憚、駕鶴返航,那表示股市將大漲、房地產價格會上揚;這種預期必然是義無反顧、非常理性的歷史經驗。

貳、邏輯是一樣的,但 QE 成功歷史無法完全複製!

但是真的就這樣,很不幸 Fed 這次的無限量 QE 效果,副作用物價通膨、遠比經濟成長還快到來。2021 年 5 月,美 CPI 指數年增率就已升高到 5%。這是與 2009 年 3 月,祭出第一次 QE 之際最大不同。當時 QE 共執行三次,一直到 2017 年底 Fed 才收縮資金,然後以不到兩年時間,趕快將 FOMC 利率拉高到 2% 到 2.25%。伯南克真是幸運喔,因為他這三次的撒錢、終於將失業率降低到 3.6%,顯著低於充分就業率 4.1% 失業率;而且幸運的是,在 2009 年到 2017 年之間,竟然多沒有出現過,月 CPI 年增率大於 4% 以上記錄。換句話說,就是市場參與者、即生產商、供應商、消費者多沒有出現明顯通貨膨脹預期;而敏感的股票與房地產資產,價格還是不斷走高,給予高收入者更多的股價增值收益。當時物價與成長趨勢,被 Fed 完全命中、運作自如,伯南克與葉倫一戰成名。但 Fed 這次的 QE 就不一樣,之所以會引發通膨先來,是因為市場攸關此項政策利益者,多已經歷經過當初 2009 年 QE 洗禮;那幾次多是在無預警的情況下,宣告幾次 QE 的進行與執行,而當要退場前、其宣告的速度則更慢;這一次是大家多事先或是當下馬上就聯想到,驚喜的效果有期限。

貨幣政策至少有幾種實際效用:一、宣告效果。二、開始執行效果。三、經濟情況因為政策而改善。作為一個決策者,其正向政策的宣告,要出乎預料之外;對於經濟成長、與金融繁榮才有驚喜效果,而副作用物價的上揚、會落後或是低於成長效應。這也是 2009 年 Fed 的三次 QE,在縝密的計畫下、宣告要做、繼而執行、階段效果評估;再來繼續執行、或宣告將要在未來漸漸停止、執行收縮、效果總驗收的作法過程。回顧當初 2008 年,次級房貸衍生為金融海嘯後;因日本 1989 年後、資產泡沫破裂、長期通貨緊縮歷史經驗;Fed 剛提出資產購買的建議當下,部份經濟學家還認為日本通縮經驗將重演。

在股市與資產過熱時大量舉債,所創造出來的資產價格繁榮;當資產價格因為國際資金撤退,上市公司股權紛紛被,外資獲利了結出場後、留給日本泡沫經濟的殘局。這些殘局就是,上市公司原本舉債資金,暫時無力完全償還;只有步步出售它業外投資的股票,來清償過去向金融體系借貸資金,因此只有積極出售資產與股權。而在此之前繁榮期大量投資的資本支出 (就是低利率借貸),因為景氣循環由高峰下滑,因此後來並沒有兌現出可觀的現金流量。以至於實體經濟進入低度或負成長率,物價也因為有效需求降溫冷卻;CPI 年增率低度運行多年,股市長期陷入盤整格局,這些成長率物價年增率長期冷卻狀況,被稱為「通貨緊縮」(Deflation)。

雖然 2008 年美國國債狀況,也已亮起紅燈、未償債總額占 GDP 的一倍以上。但當時 Fed 三次 QE 執行後,對美經濟與股市並無日本現象;唯要注意的是,之後在歐洲央行 (ECB) 跟進後,還是無法阻擋歐洲債務危機 (2012 年到 2015 年) 的通縮演變,希臘、葡萄牙、西班牙等債市殖利率大漲、國家主權債券大跌。當時 ECB 也向全球債市投資機構宣示,所有歐元區公債務一律承受;但是同時執行 QE 的歐、美兩經濟體還是兩樣情。美國在金融海嘯後,因執行三次 QE 而步入坦途;但歐盟或是歐元區則步履維艱、終究還是走入一段、約持續 10 年的通縮期。

叁、若 CPI 年增率高居不下?股市的氣勢趨緩!

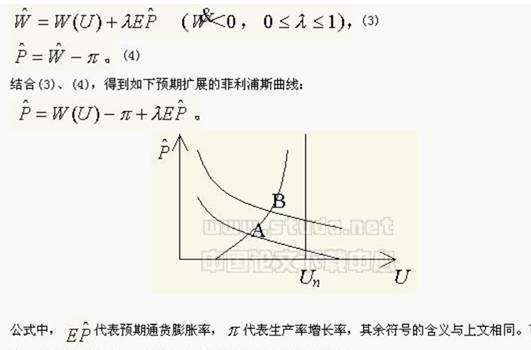

2009 年 QE 與這次無限量 QE 最大不同是,先來的不是成長、而是鋪天蓋地的資產價格上揚、CPI 年增率迅速上揚。Fed 以 CPI 作為 QE 政策有效與否的判斷,但是 QE 最大副作用還不僅是 CPI 所帶動的通膨,而是嚴重的貧富不均現象無限放大。我們似乎應該將 2009 年代的 QE,認定 Fed 是在大家是在無預警之下,反覆宣告與執行;因此物價與成長兩項變數,發揮了理論上的取捨效果,經濟成長受到鼓舞、物價也受激勵,且前者效應大於後者。這就顯示當時就業與失業率所呈現的是,一種非常清楚的替代作用,而且可以以小幅的物價上揚,創造效果較大的就業效果;這就是呈現在圖一,那兩條平行的菲利普斯曲線,因為 X 軸的失業率與 Y 軸的物價增加率,產生了替代關係呈現負斜率關係、就是圖二曲線圖中那兩條,由左上方畫到右下方的兩條平行線。

但是當 QE 被完全預期到之後,這種傾斜方式的曲線,會漸漸轉動為接近垂直線。用經濟數字來詮釋就是:一、目前 CPI 年增率為 5%,GDP 年成長率預估為 7%,在對物價平減 (Deflate) 之後、預期的實質 GDP 成長率為 2% 以下;這是截至 2021 年 5 月的狀況。二、如果未來 CPI 維持在 5% 就好,而年平均為 4%、GDP 預期不變仍維持 7%,則平減之後的實質 GDP 成長率不到 3%;當然這是最理想的狀況。三、如果未來 CPI 年增率繼續上揚,則對應到的實質 GDP 成長率將更低。以上這三種狀況衍生出來的股市可能是:一、為快速上揚。二、為腳步遲緩,對通膨與 Fed 通膨思維有顧忌。三、為股市攻堅結束、進入整理後下跌。。

我們認為,美股自 5 月 1 日高點開始,就隱約出現第二種現象。以道瓊指數日 K 線圖檢視,在 5 月 1 日創下 35,091.56 點之後,即開始進入一個對 6 月 17 日,聯準會招開利率決策會議,強式效率反應態勢。而台股也開始罹患 6 月 17 日 Fed 通膨憂鬱,與台灣本身疫情突然出現破口、在 4 月 22 日 (疫情破口)、與 5 月 11 日 (美股影響) 出現急殺,於 6 月開始步入第二種步調。這種多頭腳步遲緩的現象,表現在股價結構上是,除航運、金融類股之外,其它類股多有高點已過,即所謂的輸家 (套牢) 情結。即使拜登所提及受益公共建設,鋼鐵類股股價也是如此;在指數強勁反彈的過程中,真正創新高鋼鐵股不多,價差受益者可能不多。在一個非常難得的機遇中,無限量 QE 加上台商訂單、與產能被預訂滿滿,多頭市場想必可以再延長數年、甚至更多期間。但目前這麼高的股價指數?這麼高的電子股價?航運股價?多能夠繼續向上奔馳?

肆、結論:股市進入被通膨考驗期!

根據上周美國勞動局公布,初次請領失業救濟金失業人口 41.1 萬人,低於預估 38 萬人;以移動平均計算方法,初次請領失業救濟金人數,並沒有顯著減少。而全部請領失業金的人口為 339 萬人,比預期的 346 萬人要少。由此可預見,美國勞動人口失業率,的確是正在緩慢下降中;犧牲這麼高的物價換來的就業成果似乎並不對稱。葉倫認為,美國 5 月份消費者物價年增率 CPI 增加 5%,是因為受供應鏈復甦遲緩影響;她預估 2021 年底,CPI 年增率將會降溫下來。但由近三個月的趨勢,3 月、4 月與 5 月變化檢視,要在 6 月大幅降溫到 3% 或是 2.5% 以下,可能的機率不高。6 月底的股市,將會對 7 月 5 日的 CPI 年增率有所顧忌。預期股市,將在聯準會安撫這段期間中,有反彈與反覆震盪機會,但在即將面對 6 月的 CPI 數據,與 7 月 29 日聯準會會議,是否股市有峰迴路轉機遇?或許投資人會認為,美國 6 月起逐漸解封,因此物資生產量將快速增加;此時或有供需漸漸平衡、物價將趨平穩。但 7 月份 Fed 會議,仍將會針對 CPI 物價真實、或假設性議題,再提假設性緊縮對策。但是其效果要視年底、與全年平均 CPI 年增率而定;如果 CPI 年增率仍持續維持 5% 以上,那肯定 Fed 這次是打錯算盤了,若此則股市也會受累!

(提醒:本文為專業學術研究,非投資建議書;不為引用本文為商品行銷投資損益背書。)