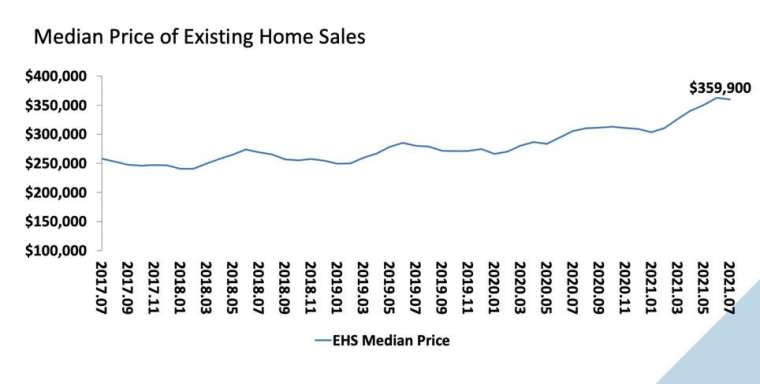

走進 2021 年的第三季,美國房市似乎變得詭譎多變。單看表面數據,房地產仍延續第二季的氣勢,成屋銷售中間價繼 6 月創下史上新高後,維持在高檔 (見下圖);衡量美國大都會區平均房價的「史坦普 - 凱斯席勒全國房價指數」過去一年增加 18.6%,創 30 年新高。

但故事背後還有故事。摩根士丹利房地產分析師指出,美國房地產供需正面臨失衡,「房屋短缺導致我們現正逐步走向房地產溢價。」 (資料來源:https://finance.yahoo.com/news/housing-market-needs-15-million-more-homes-on-sale-to-get-back-to-normal-morgan-stanley-211442251.html)

為何?專家預估,通貨膨脹是主因之一。通膨推升建築原物料、土地、人力成本,7 月獲准但尚未開工的建案年增 44.3%。此外可能因素還有過去房地產泡沫的教訓,與 COVID-19 變種病毒對於經濟復甦的打擊,都強化建商的遲疑態度 。 (資料來源:https://www.forbes.com/sites/greatspeculations/2021/08/27/the-us-housing-market-is-cooling-but-housing-stocks-are-still-worth-considering/?sh=6da88e9f1ea5)

美國房市最大風險:房貸寬限計畫

然而美國房市最需要注意的風險,可能是房貸寬限計畫(mortgage forbearance plan)。

之所以會有房貸寬限計畫,是因為新冠疫情衝擊多數人生計,因此美國政府讓借款人有權向貸款機構申請最長 180 天的「房貸寬限計畫」,截止可再延期 180 天。全美抵押貸款銀行家協會(MBA)預估,截至目前為止參與人數高達 170 萬人。(資料來源:mba.org/2021-press-releases/august/share-of-mortgage-loans-in-forbearance-slightly-decreases-to-340-percent)

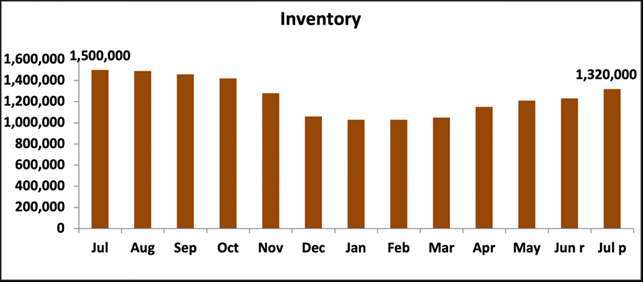

但問題在於,今年 9 月 30 日計畫就要終止,且拜登政府也表明無意延長。可以想見,這 170 萬的「寬限族」無法承受負擔,很有可能會選擇賣房。先不談貸款違約引發的後續效應,考量到目前成屋庫存約在 132 萬之譜(見下圖),萬一這 170 萬相當部分重新流入,對於房市供需又是一場巨浪。

美國成屋庫存截至今年 7 月維持在 132 萬的水準,相比去年同期仍下降 12%

但就像投資市場一句名言:牛市能賺錢、熊市能賺錢,只有豬會被宰(Bulls make money, bears make money, but pigs get slaughtered),不論眼前美國房地產熱潮能延續多久,只要清楚可能風險,自然有受益標的。

房價水漲船高,哪些題材能受益?

例如 Reits ETF,就是這波房市熱潮下最大的受益者。

所謂 Reits ETF,就是以 ETF 的方式投資 Reits,也就是不動產投資信託,包含實體房地產、商用和住宅。證券化的不動產,就像是成為不動產的股東,而以 ETF 的方式,則是同時分散持有一組 REITs 標的。以 Vanguard 房地產 ETF (VNQ)為例,就是追蹤 MSCI US Investable Market Real Estate 25/50 Index 指數。由於租金往往隨通膨提高,因此被視為有抗通膨的效果。

但不動產的收益,例如辦公室租金,往往與經濟景氣息息相關。目前 COVID-19 變種掀起新一波疫情,再次蓋住隧道盡頭的曙光,是否再次重啟在家工作或遠端工作,或是餐飲業對於空間的需求,都可能增加 Reits ETF 的波動率。

另外,投資人不妨往更上游走。COVID-19 疫情一旦因為變種病毒惡化,很可能重新刺激在家工作的需求,連帶的整理家中工作空間,或是到鄉間購置新屋的需求也會延續。例如美國一間超過百年的油漆公司宣偉(SHW),今年至今已經上漲超過 23%。另外地板製造商龍頭 Mohawk Industries (MHK),也不遑多讓,今年至今漲幅來到 36.35%。(見下圖)

然而就像前段提過的,裝潢整修有關產業獲利能力與物價、原料價格有高度連動性,也不像租金能夠隨著通膨調整。一旦經濟局勢失控,或是發生地緣政治風險震盪,這些都是投資人不可輕忽的風險。

本文之資訊不得引伸為勸誘買賣特定證券與金融商品,也未與特定標的有不當財務利益,投資人交易前應自行評估風險。

馬博泰

►現職:全球股債市基金證券營業員

►經歷:

日商投信 理財協理

外商銀行 分析師、投資顧問

►學歷:

紐約市立大學財金科學碩士、台大經濟系畢業

獨創股債趨勢投資法,勝率要求極大化,市場研究經歷超過 15 年,專精事件型投資趨勢。

E-mail:service@jamesma.com.tw