【邱志昌專欄】誰要對全球通膨負責?

(聲明:本文相片與姓名在 Telegram 軟體被冒用,已向證券主管機關檢舉。)

壹、前言

Fed 的無限量 QE 政策,終於演成中期、甚至是長期通貨膨脹。通貨膨脹理論是總體經濟學中,最令經濟學家棘手的議題。物價上揚對於生產廠商 (Firm) 是利多,但是對所有的消費者 (Consumers),多是很不想見到的利空。因為物價上揚會削弱貨幣購買力,使得同樣工資、或薪水收入,所能獲得的消費者效用 (Utility),因為物價上揚而降低或減少。持續不斷的物價上揚,被經濟學稱之為「通貨膨脹」(Inflation);經濟學家解析通貨膨脹原因,將持續物價上揚原因,大致分類為三種:需求拉動 (Demand Pull) 與成本推動 (Cost Push)、及結構性通膨 (Structure Inflation)。正常的經濟成長當然少不了,會有引誘廠商的生產意願,也就是適度的物價溫和上揚;這種隨著所得增加的產品價格上揚對廠商有利、對消費者也不會有太大壓力,對經濟發展是正常。例如台灣小吃店極為平常的陽春麵,從 40 多年前由 5 元一碗,上揚到現在 35 元一碗,上揚幅度接近 7 倍。但 40 年前與今日的薪資水準,兩者不可同日而語。以此個案為例,這種物價上揚是可接受,也吻合生產與銷售者長期意願,消費者也不認為這是不妥。

貳、從資產價格增加到通膨預期存在的過程?

但是如果物價上揚過快,則會發生購買力追趕不上現象。剛開始之際,可能認為這只是一次性價格調高,但若情況沒改善,持續存在預期、最後存在的預期持續,那就是步入通貨膨脹。現在全球的經濟情況,就是呈現這一種態勢發展;過去一年以來資產價格與股市同步上揚,多數擁有股票與自用住宅的薪資階級,大多會接受這種財富帳面價值增加、所得稍有增加趨勢。這是因為 Fed 執行無限量 QE 威力、鈔票太多在作怪。但去 2020 年當無限量 QE 推出不久,本文就點出問題所在;就是這麼多的美元貨幣、加上熱絡的週轉乘數,它的擴張力會加大。最後使得全球資金流動速度加快,龐大的貨幣供給去追求、而需要時間、無法迅速增加的產品;無法迅速擴大的供給,對產品價格就產生上揚預期,這樣態勢若無法改善則演成,長期存在預期的通貨膨脹。

通膨若是來自於需求拉動,則抑制方法以收縮資金即可,運用的政策較為簡單。但若是來自於成本推動,則問題會變得複雜;這是因為生產用的原物料一下子無法跟上所致,因此原物料價格多在上揚,而要最終產品不會再漲價,這是很難辦到的事;中間廠商是會虧損的。日常的消費可以分成基本消費、進階與高端、及奢侈性消費四個層次。午餐買個百元左右的便當,是為基本;若進入餐廳用套餐,則是為進階;再來幾個人湊成一個桌餐或是歐式自助餐,則是高端消費;到大飯店享用每客兩千多元套餐,則是奢侈性支出。要從這樣生活中感受通膨,並不困難;只要對照上述四項消費支出,就會有確實感受;從這些感受化為實際數據統計資料,作成學術的判斷,就可以充分證據斷定通膨端倪。

全球經濟復甦與成長,多會與溫和型態通膨同行。但是棘手通膨問題,且無法以緊縮貨幣政策去解決的,這大多肇因於油價或生產的工業原物料價格持續上揚,而不斷使預期存在所致。根據本文多年觀察通膨經驗,如果股市的上揚是伴隨經濟成長,與溫和物價上揚,則是需求型 (Demand Pull) 通膨;如果是經濟成長伴隨物價居高不下,而且購買力持續下降,則是來自於成本推動 (Cost Push) 使然。要分辨通膨種類,其實很簡單;經濟成長免不了會推動資產價格,如果前者通膨有黃金價格陪同上揚,這類型通膨大多歸類於需求型;如果經濟成長是由原物料價格陪同,則歸類於後者成本推動。如果伴隨的是兩類型的資產同步上揚,則顯然地是全面性的通膨問題了。如果只是某些產業供需不平衡,則是結構性通膨;解決這些通膨的問題因特質而有差異,政策方針各有不同,目前看來這次極端寬鬆引發的通膨問題並不單純。

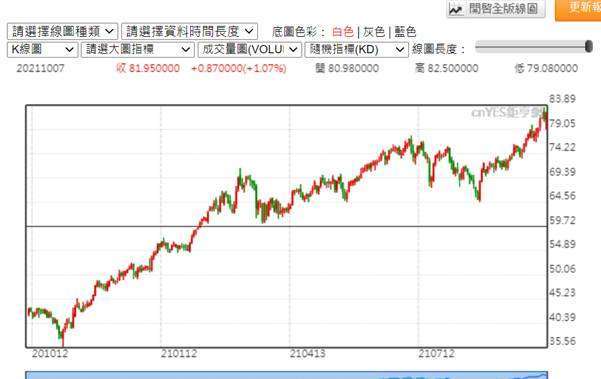

需求型的通膨,大多發生在貨幣供給量較大國家,尤其是富裕國家如美國;美元貨幣供給過多將造成匯率貶值,於是擁有替代性質黃金價格就會上揚。但是新興國家為刺激自己內需經濟,而所作的貨幣供給增加,則是無法刺激黃金價格上揚,我們只會見到其國內物價飛揚,最後發生經濟危機。通常新興國家的貨幣供給增加,如果無法同時充實該國美元外匯存底,或是黃金準備,則在景氣高峰期很容易發生金融危機。因為多數企業會放大膽子舉債經營,多是見到景氣最好的時候、尤其是景氣到頂峰之際。因為此時的訂單最多,而且每家下訂的大廠多跟你講,我一定會繼續給你訂單,當所有企業家多說,多信心滿滿跟股東說、它們的成長態勢綿延不斷,但股價卻是反向下跌;則股東投資者一定要懷疑,大股東趁此難得的繁榮期賣了股票。當然如果景氣循環可以延續,本身內在因子可以動態調整順遂,則本身循環起落就可以持續很久;這就是美國現在發展的型態,科技創新不斷、商業模式推陳出新;而且外部因素多可控制,從 2009 年至今的多頭行情從未間斷過,這在歷史上是相當少有的表現。

叁、Fed 從一開始就無法預期這次通膨會是成本推動?還是需求拉動?

寬鬆的貨幣政策,不僅可以刺激經濟成長;當然也會帶來通貨膨脹,這在經濟學界已經形成共識。但從一開始 Fed 就搞不清楚,它的無限量 QE 的副作用,到底會引發的是哪一種通膨?且對 COVID-19 疫情,所造成的經濟副作用,也對通膨的可能影響分析錯誤。Fed 只是將疫情視為系統性危機 (Systematic Risk),因此不分青紅皂白、運用全面寬鬆、而非針對個別產業的信用管理 (Credit Control)。Fed 它又要救股市也要救產業經濟,因此不管三七二十一、QE 全面放出資金,這比對後來的情勢演變就知道,川普對金融政策的確濫用、及 Fed 已被完全政治化的影子。由疫情發展的順序去推演可能復甦的景氣,便可知亞洲的製造業復甦會最快,甚至東南亞與台灣對疫情之初演變,並不需要這麼猛烈特大號寬鬆,甚至連後來疫情最嚴重的印度,製造業也沒有萎縮下來,但最悽慘的卻是服務業與基層勞工。

這不是馬後炮,鮑爾鋼開始也是亦步亦趨,謹慎地降利率、幾碼、幾碼地調降,但是股市狂跌未止;川普大怒。但是任誰也多沒想到,全球的貨櫃運輸與碼頭服務產業鏈,會亂到這種讓貨物堆積如山、沒工人敢冒著染疫風險積極處理。而美國勞動部發放的失業救濟金一撒,其替代率高達就業後的 90%,這無異敦請失業勞工暫時在家休養,也不必到礦場或石油廠去煉油了;這些過猶不及的政策,造就了扭曲的熱絡需求,與原物料供給量突然縮減,這不是生產量不足的問題,而是缺乏勞力、因為疫情擾亂市場供需。因此造就假性需求拉動的通膨,或精明廠商謂囤積原物料的行為;就如台積電劉德因近期所言,有人在囤積半導體晶片!這些想在疫情缺工、缺乏來源之際囤積晶片者,就是要賺取災難財;也可以想見,在疫情過後這些假性囤積需求,很快就會消失。

這種全球非同步發展的疫情此起彼落,搞亂了產業結構的分工與產業鏈,產業供應鏈被支解、五馬分屍;因此先有預期疫情過後的復甦期待,但英國與印度的變種疫情出現後,復甦的強度又轉弱。而原物料的供給更亂,就如同中國集裝箱貨櫃遠洋運輸,它們的價格推升竟然不是來自於原油,而是突然暴增的需求。試想這種「宅經濟」的有效需求,會出現比平日還要強烈百倍?而在供給面的原物料產出方面,礦產與原油、乃至於石化原料市場秩序,多因為疫情干擾而一片混亂,這種混亂的產出秩序使得生產廠商,誤認為景氣復甦強勁、未來會長期如此;而原物料的供應商也感受原物料短缺,進而再度推升產品售價,最後使得 Fed 對成長與通膨的判斷,幾乎完全走樣。

Fed 一直認定這是需求型的通膨,可是我們對照貴重金屬價格,代表需求通膨的保值商品黃金價格並沒有顯著上揚,可見這次是原物料到原油價格上揚、通貨膨脹先來報到、萬物價格齊揚,而代表失業率下降的景氣復甦,卻百般不願意、緩緩下降。一直到 9 月中當 Fed 發現不對勁,已來不及;道瓊股價指數大跌近千點,作為一個全球最專業的 Fed 總裁,只有一句:通膨將持續到 2022 年;這就是 Fed 的認錯、輕描淡寫?

肆、結論:是 Fed 點燃通膨之火!

在 2020 年下半年,我們在評論扶搖直上、不停歇的股市時,一開始就認定,被預期到的通膨、對經濟成長的效果會遞減、甚至無效;本文還搬出「理性預期學派」(Rational Expectation School) 邏輯詮釋:如果不幸被完全預估到的貨幣寬鬆政策,最後只有助長通膨氣焰、對經濟成長幫助相當有限。以目前失業率的趨勢檢視,Fed 這次若還不趕快斬斷,川普殘留在無限量 QE 暴躁的特質、還是繼續一次踩到底的寬鬆,最後將是一場通貨膨脹、比經濟成長還大的政策災難;未來可能啃蝕經濟成果,股債市多頭多應小心面對。

(提醒:本文為財金專業研究分享,非投資建議書;不為任何引用者行銷或投資損益背書。)