受到全球生產供應鏈遇瓶頸、能源短缺和原物料價格上漲影響,通膨和升息壓力將是明年市場討論度最熱的議題,凱基證券今 (8) 日指出,預估明年上半年暫時性通膨風險將逐漸降溫,但未來一段時間美國 10 年債殖利率上升的態勢基本上已確立,而略偏高的通膨對股市的影響,偏正面看待,投資方向可留意小型股、價值股和循環股。

凱基證指出,由於美國聯準會於 11 月的利率決策會議宣布維持政策利率區間於 0-0.25% 不變,並開始減少購買美國公債和機構抵押貸款證券每月共 150 億美元,可以預期,未來一段時間美國 10 年債殖利率上升的態勢基本上已確立,而略偏高的通膨,對股市的影響也偏正面。

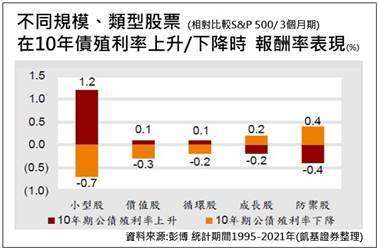

對於明年的選股方向,凱基證建議,較積極的投資人,可留意疫後經濟復甦的成長題材,參與相關小型股、價值股和循環股在內的基金或 ETF,主要是因,統計過去 25 年小型股、價值股及循環股在 10 年期債券殖利率上升的階段,表現最佳,反映經濟復甦前景良好。

以全球疫苗施打普及率上升和經濟重啟的狀況為例,今年中受到疫情影響而表現不佳的零售、旅遊和航空類股,近期業績普遍升溫,尤其美國 10 月零售銷售數據優於市場預期、相關公司財報轉佳,也帶動近期景氣循環股轉強,凱基證看好非必需消費類股 ETF 和運輸類股 ETF 表現相對強勢。

在擔心通膨及升息的不確定性影響市場下,凱基證建議投資人,不妨將基礎建設基金或 ETF 納入投資組合中,除了有助分散風險外,也可受惠基礎建設具備高股利、評價相對便宜和獲利前景改善等優勢,尤其與傳統股債資產的相關性也較低,可作為投資組合中的防禦配置,並積極參與美國此波大興土木的投資機會。