萬寶投顧王榮旭表示,通膨壓力升溫,FED 升息時間恐怕更快、次數也更多,科技股對於利率敏感,加上去年漲幅較大、基期高,股價調整力道就比較強。

從去年底開始,中小電子就領先拉回修正,大盤強勢資金點火台積電 (2330-TW) 等去年漲幅相對落後大盤的權值股,所以只看大盤會失真。

櫃買指數已跌回季線,不過升息真的會讓科技股走空嗎?上一次 FED 啟動升息循環,是從 2015 年底開始第一次升息,2016 年美股不但沒有被升息利空打趴,道瓊全年還上漲了 13.4%、那斯達克漲 7.5%、費半指數甚至大漲 36.6%,原因是經濟成長強過於升息所提高的資金成本,台股與美股連動,所以最近中小電子股的拉回充其量是去年漲多後的修正。

元宇宙、第三代半導體等去年漲幅較多,但想像空間大於實質業績的股票,本益比調整在所難免,所謂漲時重勢、跌時重質,IC 設計是電子股裡面毛利率最高、業績也最突出的族群,所以股王、股后矽力 - KY(6415-TW)、信驊 (5274-TW) 都是 IC 設計,但最近股價急跌,也拖累 IC 設計,不分業績強弱,全面回檔,短線不少業績股例如亞信 (3169-TW)、天鈺(4961-TW) 跌破季線,已經反應過度。

例如亞信乙太網路控制晶片在工業物聯網上大幅應用,去年營收年增 8 成,比集團母公司聯發科營收年增 5 成還要強,今年業績續旺,EPS 上看 10 元,最近跌到 200 元出頭,本益比修正到只剩下 20 倍,在 IC 設計中不乏 40 倍~50 倍的同業,亞信本益比已大幅修正。

而天鈺估計去年 EPS 約 36 元,面板景氣本季可望落底,各式驅動 IC 需求暢旺,今年 EPS 上看 45 元,本益比更是低到只有個位數,這一波急跌是佈局今年後面電子行情的機會。

萬寶投顧王榮旭表示,而短線行情修正未結束之前,資金將轉向兩種股票。

第一種是高殖利率股,例如金融股去年受惠股債市場,富邦金 (2881-TW) 及國泰金 (2882-TW) 公布去年 EPS 分別達到 12.49 元及 10.32 元,去年富邦金及國泰金配息率各 35%及 46%,假設今年配息率與去年相當,將分別配息 4.37 元及 4.7 元,目前股價殖利率就達到 5.49%及 7.2%,遠高於現在的美債殖利率 1.8%,成為短線資金的避風港。

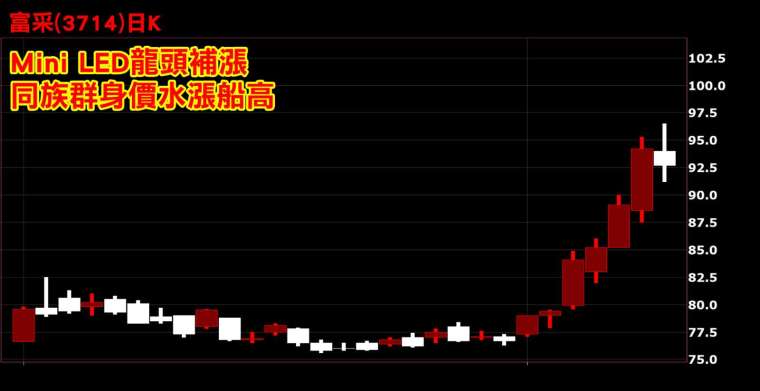

另一種選股策略是去年漲幅落後大盤,但今年獲利將比去年大幅成長的轉機股。例如前期專欄推介的 MiniLED 大漲,富采 (3714-TW) 去年初重新掛牌之後,股價整理接近一年,而隨著 MiniLED 滲透率提高,預估富采今年 EPS 將從去年的 3.7 元提高到 5 元,最近股價補漲也帶動 MiniLED 族群,泰鼎 - KY(4927-TW)、台表科 (6278-TW) 及惠特 (6706-TW) 身價水漲船高。

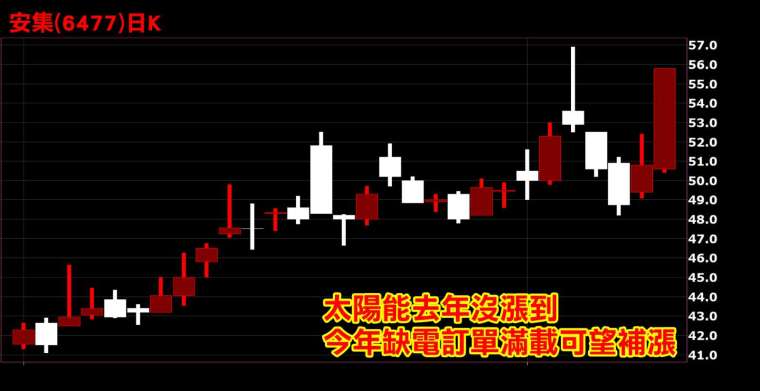

而太陽能也是去年沒漲到,但今年業績成長力道強勁的一群,例如安集 (6477-TW) 去年不但沒漲到,還倒跌將近三成,去年因為上游矽材料漲價,產品漲幅未足額反映成本,導致去年前三季 EPS 只有 0.86 元,不過今年中國矽材料價格已經調降,且國內太陽能躉售定價調高,利差擴大,估計安集 EPS 將挑戰 3 元,比去年獲利大幅成長。

而太陽能模組大廠元晶 (6443-TW) 去年股價一整年才漲不到 2%,遠遠落後大盤,估計去年營運可能小幅虧損,不過今年訂單滿載,受惠政策加速綠電的佈建,太陽能安裝量將高於去年。另外,美系客戶、低軌衛星及屋頂太陽能今年也開始出貨,估計今年營運將由虧轉盈,EPS 上看 2 元,轉機性非常高,而今年確定題材,將會延燒太陽能族群,後市相當值得留意。受限篇幅,還有更多的潛力股分析,我會在我的 Line 粉絲團,再跟讀者分享,歡迎免費加入。

立即免費加入王榮旭粉絲團,可獲更多資訊分享。

投資總舖師王榮旭 Line 粉絲團

https://line.me/ti/p/@marbo888

投資總舖師王榮旭 FB 粉絲團

投資總舖師王榮旭 telegram 粉絲團

本公司與所推介分析之個別有價證券

無不當之財務利益關係 以往之績效不保證未來獲利

投資人應獨立判斷 審慎評估並自負投資風險