萬物齊漲通膨熱 實質資產成夯選

通膨浪潮來襲洶洶,在俄烏戰事、供應鏈瓶頸、通膨預期心理等因素推動下,能源、原物料、糧食等價格持續攀升。鋒裕匯理投信表示,面對通膨延燒,可留意的投資策略之一即與通膨具連動特質、具較高股利率的實質資產產業,例如:基礎建設、原物料等,進而掌握通膨時代的優勢價值。

實質資產具有基礎建設、房地產 (REITs) 及公用事業等產業,除了上述產業,此次地緣政治風險,實質資產中的能源及原物料 (含貴金屬) 因為供需因素進一步走揚。

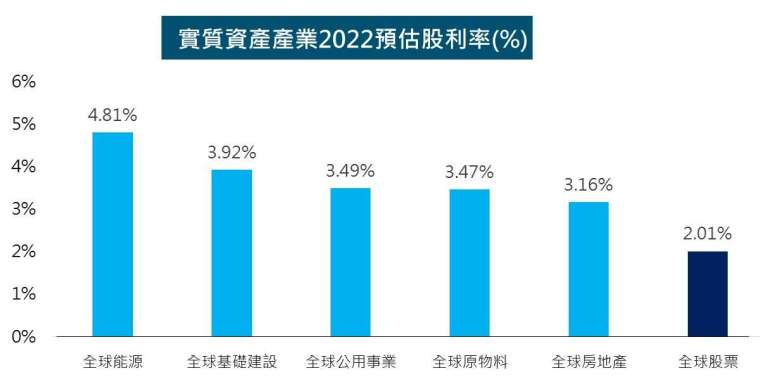

實質資產除了受惠通膨趨勢,亦具備相對較高的股利率。根據彭博資料,實質資產產業 2022 年之預估股利率均達 3% 以上。例如:全球能源指數股利率為 4.81%、全球基礎建設指數股利率為 3.92%、全球公用事業指數股利率則為 3.49%、全球原物料指數股利率則是 3.47%、全球房地產指數股利率為 3.16%,均高於全球股票指數的 2.01% 股利率 (見圖一) ,可望吸引追逐收益的資金青睞。

在當前動盪的環境中,地緣政治風險推動了商品價格高漲和高通膨壓力,而實質資產近期表現證實了擁有相對抗跌的實力。今年以來 S&P 實質資產指數截至 2/28 (資料來源:彭博 資料日期:2022/02/28) 修正幅度僅 1.5%,明顯優於 MSCI 全球股票指數的修正 7.53%、S&P 500 指數的修正 8.23%,預期實質資產後續表現仍有機會優於整體股票指數。

展望後市,投資人可持續關注央行動向,由於全球經濟成長動能放緩、通膨延續,聯準會(Fed)的貨幣政策已轉為相對鷹派立場,聯準會主席鮑爾(Powell)並暗示已為 3 月升息做好準備,且計畫大幅縮減資產負債表因應居高不下的通膨,這將導致市場資金緊縮,也預示了市場邁向較高的波動環境。

在布局策略上,高通膨與高利率將侵蝕股權盈餘,也會導致較為昂貴的成長股難以維持高價,預期價值股表現將優於科技成長股,市場資金亦從成長股轉移至價值型及高股利率股票。近期審慎看待規模較大、價位偏高的公司,更青睞訂價能力較優越的企業。

鋒裕匯理實質收息多重資產證券投資信託基金 (本基金之配息來源可能為本金) 之基金顧問團隊為全球規模最大多重資產管理團隊之一,管理資產規模達 3,600 億美元 (資料來源:鋒裕匯理資產管理 資料日期:2021/9/30)。近期操作方面,團隊將逐步增加評價具吸引力、產業展望正面之個股,例如原物料、房地產等,債券方面仍維持較短存續期,並將伺機布局評價面具吸引力的資產。基金近期前三大布局產業為房地產、能源與基礎建設。前三大區域依序為北美、歐洲與新興市場。

圖一、實質資產股利率具吸引力 有利吸引資金青睞

鋒裕匯理證券投資信託股份有限公司 | 台北市信義路 5 段 7 號台北 101 大樓 32 樓之一 | 總機:+886 2 8101 0696

本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用及投資風險等已揭露於基金公開說明書或基金簡式公開說明書,投資人可至公開資訊觀測站 (http://mops.twse.com.tw) 或本公司網站 (https://www.amundi.com.tw) 查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

鋒裕匯理證券投資信託股份有限公司為鋒裕匯理基金及鋒裕匯理長鷹系列基金在臺灣之總代理及投資顧問。鋒裕匯理證券投資信託股份有限公司為 Amundi Group 之成員【鋒裕匯理投信獨立經營管理】