升息期間 台股平均報酬近3成

要升息了,台股還能續強嗎?根據歷史經驗顯示,即使升息,台股依然亮麗,平均報酬率近 3 成,是歐美股市的兩倍。但就算台股牛市氣勢依舊,若選錯股,只能眼看著台股飆漲,賺不到、甚至還倒賠,該怎麼辦?專家建議不妨布局能跟漲抗跌的 FT 臺灣 Smart ETF(00905),追蹤特選 SMART 多因子指數,該指數近 13 年平均績效逾 18%,而且 1 萬元就能當上台股優質公司的股東,省時又省力,買台股看得到也吃得到。

台股表現亮麗 居亞股之冠

近年來台股績效稱霸亞洲市場,根據彭博資料顯示,已經連續三年 (2019~2021) 蟬聯亞股績效王,近 3 年平均報酬 23%,比印度 17%、韓國 14%、日本 13% 等亞股報酬率,還要突出。

究其原因,除了高股息吸引國際資金進駐之外,台廠位居全球供應鏈重要地位,例如世界最強的半導體與電腦產業、PCB 產值勇冠全球等等,也是市場青睞台股原因。

隨著台灣經濟結構改變,以及大型機構法人、國際退休基金投入,台股人氣持續暢旺,近年來成交量快速攀升,台股已非吳下阿蒙,轉型成為猶如美股般的長牛市場。

台股長牛底氣十足 升息期間績效狠甩歐美

聯準會即將展開升息,台股會跌嗎!數據會說話,根據彭博資料顯示,比較 1988 年以來升息期間,全球各主要股市表現,其中,台股平均績效高達 29.3%,歐、美、日分別僅為 12.1%、10% 及 11%。

展望未來,專家認為,台股擁有三大優勢,具備上漲底氣,現在布局還來得及!一是台灣經濟韌性強,帶動台股增長動能、且續航力強;二是企業營收維持正成長及獲利強勁,估值存在大幅提升空間,促使外資持續湧入台股;三是台股中,科技與金融占比總計超過 7 成,由於台灣企業投入研發強度大幅提升,科技業成長動能看俏,近期金融股也因殖利率上揚而攀升。因此,台股成長潛力可期。

一檔 ETF 就能入手台股績優生

儘管台股牛市氣勢依舊,但相信不少投資人很有感!明明台股驚驚漲,手中持股卻是不動如山,甚至還逆勢下跌,該如何選股,看得到、也能賺得到?專家建議,最好方式是運用 ETF 布局台股績優生,輕鬆又簡單。

以特選 SMART 多因子指數為例,截至 2022/1/26,前 10 大持股囊括了台積電、聯發科、鴻海、富邦金、國泰金、中華電等台股菁英。而該指數是以品質、動能、價值、風險偵測等量化多因子篩選機制,選出好股,達到漲時重勢、跌時重質的效果。也就是說,牛市之際,可以跟著市場動能與趨勢,乘風而上;即使是熊市或是盤整時期,也能找到高品質的價值股,強化抗震能力。

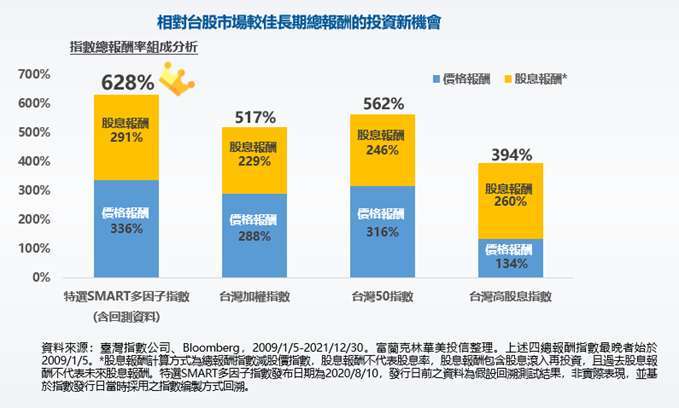

也因此種多因子選股法,使得「特選 Smart 多因子指數」報酬率優於台股其他指數。根據回測結果,過去 13 年來,該指數平均年報酬高達 18.1%,比台灣加權指數 17%、台灣 50 指數 17.3%、台灣高股息指數 14.9% 的平均年報酬率來得高。

每季配息的存股新選擇

特選 Smart 多因子指數擁有穩定的標的汰換機制,每季定期審核並合理調節持股,降低風險波動,故自 2009 年以來,該指數每年股息率均高於台灣加權指數股息率。因此,不管是含息報酬或是價格報酬,特選 Smart 多因子指數均能優於其他指數。

若想參與未來台股長牛行情,不妨可以布局即將於今年 3 月 29 日展開募集的 FT 臺灣 Smart ETF(00905),該檔 ETF 便是追蹤「特選 Smart 多因子指數」,投資人可以藉此享有台股高配息及賺取價差的機會,一舉兩得。而且入手價很親民,一張只要 1 萬元,就能當台積電、聯發科等台股績優生的股東,適合小資族、存股族透過資金分批布局進行穩健長期投資,打造退休金流。

了解更多 FT 臺灣 Smart ETF (00905)|智慧新存股

活動網頁 https://bit.ly/3KFrgOZ