俄烏危機推升通膨 實質資產有看頭

俄烏戰爭陷入膠著,由於俄羅斯和烏克蘭分別是全球重要原油、金屬及農作物等供給國,除了國際油價持續飆漲外,供應鏈的中斷也加劇大宗商品價格進一步升溫,讓原本就居高不下的通膨壓力雪上加霜,以美國 2 月消費者物價指數為例,年增率達 7.9%,續創 40 年來新高,為遏止通膨惡化,美聯準會也在 16 日宣布升息 1 碼,為 2018 年來首次升息。

眼見通膨步步進逼,許多投資人紛紛將資金轉移到黃金等工具避險,景順投信指出,除了傳統抗通膨工具黃金外,不動產、基礎建設、天然資源及林業等實質資產,也可望在通膨攀升環境下帶來領先表現,是這波通膨與地緣政治風險下的雙重受惠者。

根據統計,實質資產相關產業在通膨升溫時期,具有相對優質的投資報酬率,可望抵禦通膨的負面衝擊外,景順投信表示,在非通膨攀升時期,實質資產同樣也有機會能提供比傳統股票及固定收益更出色的收益率。

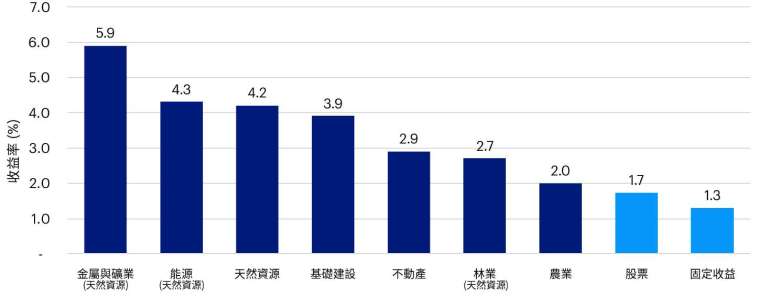

根據彭博資訊統計至 2021 年底數據可以發現,實質資產相關產業中,不管是金屬與礦業、能源、天然資源,或是基礎建設、不動產與林業、農業的收益率,都較傳統股票及債券的 1.7% 與 1.3% 高,具收益優勢。

實質資產收益率一般高於傳統股票和債券

景順集團有 20 多年龐大的相關資產管理經驗,景順實質資產社會責任基金 (原名稱:景順天下地產證券基金,基金之配息來源可能為本金) 聚焦實質資產公司,鎖定不動產、基礎建設、天然資源及林業等四大焦點產業公司,並由景順上市實質資產團隊管理,旗下資產規模達 205 億美元 (註 1),投資資歷超過 21 年 (註 2),實績顯赫。

統計至 2022 年 1 月底,景順實質資產社會責任基金 (原名稱:景順天下地產證券基金,基金之配息來源可能為本金) 投資地區主要以歐美成熟國家為主,基礎建設及房地產產業比重合計接近 8 成 5,並適度布局天然資源與林業,在俄烏戰事尚未明朗化下,建議投資人適度提高抗通膨資產部位,並搭配實質資產因應持續高漲的通膨壓力。

註 1:資料來源為景順不動產 (IRE),規模截至 2021 年 12 月 31 日。

註 2:資料來源為景順不動產 (IRE),投資資歷截至 2022 年 1 月 31 日。

本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用(境外基金含分銷費用)已揭露於基金之公開說明書或投資人須知中,投資人可至公開資訊觀測站或境外基金資訊觀測站中查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動。本基金進行配息前未先扣除應負擔之相關費用。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。配息組成項目之相關資料請至景順投信公司網站之「配息組成項目」(https://www.invesco.com.tw/retail/zh_TW/funds/fund-dividend-component) 查詢。配息率並非等於基金報酬率,於獲配息時,宜一併注意基金淨值之變動。Inv22-0132