美國 4 月份消費者支出增加,核心個人消費支出(PCE)雖年 + 4.9%,但創今年最低,讓 7 月後升息放緩的言論,得到更強力支持!

籌碼面來看,全球投資人現金水位來到 2001 年 9 月最高,升息的恐懼大於 911 這可以理解,但大於金融海嘯,則是有點過頭。技術面來看:費半及那斯達克一度跌至 30%,並出現連 7~8 週黑 k,為 90 年來最長紀錄,尚在封城的中國都反彈了,美國有什麼理由不漲?而只要美國一止跌,自然也會帶動台股上攻。

外資今年以來己賣三年賣出台股,前兩年因為持股比重高,就算賣掉股票也還是大賺,今年則是受限升息之下美元升值,於是用力抽回資金,但投信卻是從年頭一路買個不停,談到這我們不禁要思考,滿手套牢的投信應該怎麼做才能解套?

要知道法人作帳分季、年,這當中最重要的是年底,因為要總結算,第二重要是半年,因為是一年的中繼,投信上半年的最後機會,就落在 6 月,剛好配合國際利空鈍化,不趁這時拉要趁什麼時候?

於是技術面,籌碼面皆有利的狀況下,在升息利空鈍化後,台股將見到明顯反彈,當然 6~7 月仍是維持較大升息幅度,加上信心尚未回流,量不足下要一口氣過高機率不大,但適度的中級反彈是可以期待並合理的,指數從最高 18619 跌至 15616 共跌了 16%,反彈個一半來看,剛好落於接近季線附近,也就是 17000 左右。

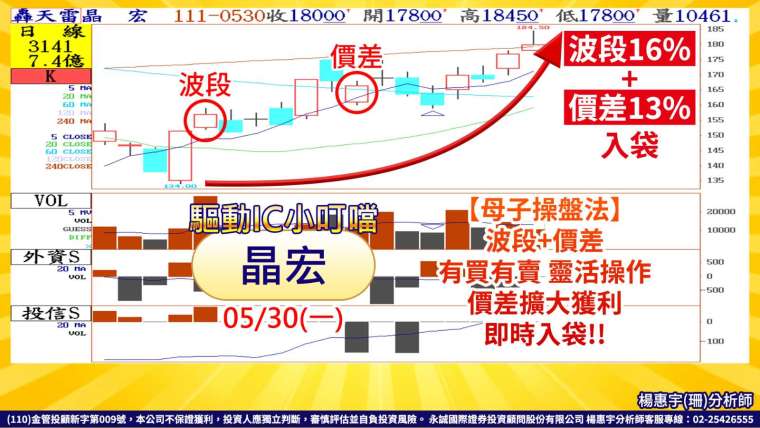

操作上要由兩個面向切入,在 6 月底前因為反應升息關係,量都不會太大,所以還是延續自 3 月底就跟您說的選股邏輯:(三底二高),以近期來看,最強勢的例子當屬元太及晶宏這對母子檔。相關三低二高更多個股說明,請加入 LINE 了解更多︰https://lin.ee/K4FboYT

在行情下跌中,若一檔股票能維持高檔,則表示這檔股票後勢將有看頭,道理很簡單,最壞狀況下籌碼都不願意賣了,就是等機會,元太 (3661-TW) 即為最明顯例子,3/31 日指數開始從 17767 開始新一波下跌,元太見波段高點 196,隨後盤跌至 15616,但元太最低只打到季線就反彈,果然股價後續順利攻破 200 並創下歷史新高價,電子標籤及電子紙,十年磿一劍,在眾多廠退出後,元太成為龍頭躍為最大贏家!

講到元太自然不得不提到晶宏 (3661-TW),肥水不落外人田概念,電子標籤及電子紙要出貨,驅動 IC 自然交給晶宏,但從股價可以明顯看到,晶宏和元太走勢不同調,下跌時元太強勢抗跌,但晶宏從高點卻跌了 40%,市場看到驅動 IC 如驚弓之鳥,殊不知和面板驅動 IC 天差地遠,股價自然要反應誤殺,此波也順利走出反彈走勢,這兩檔股票,都符合(三底二高)原則!

另外,智原 (3035-TW) 與聯發科 (2454-TW) 也因上半年指數跌了很多,進而壓回不合理的低點位階。智原第一季獲利 2.7 元,遠遠甩開去年第一季的 0.68,在三低二高原則中符合二低一高。題材部分,智原 28 奈米 NRE 開案量隨著時間持續增加,且大部分都是生命週期較長的客製化特殊應用晶片(ASIC),真正的決勝點在下半年,全年的營運值得期待。

聯發科也是明顯超跌的情形,去年聯發科獲利 70.6,其實目前的股價就已經基本符合,而聯發科今年第一季獲利 21.02 元,其實較去年更成長,也就是說今年預估獲利來換算的話,本益比或許偏低,目前股價方面也已經在底部橫向整理完成,隨時有機會反攻。

整體而言,前些日子的跌幅造就了許多機會,指數有整整一千點的反彈行情蓄勢待發,讓這些超跌的股票展露頭角,目前只需要知道怎麼做、而不是傻傻看著行情逐漸復甦,希望各位投資朋友也能找到操作機會,不知道該如何做得人也可以來連繫我。

專人諮詢服務|02-25415555

LINE ID|https://lin.ee/cFL6Qcs

Youtube|https://bit.ly/3mYYyPL

諮詢表單|https://forms.gle/QZYzCJFe5445ZB8W7

本公司所推薦分析之個別有價證券

無不當之財務利益關係 以往之績效不保證未來獲利

投資人應獨立判斷 審慎評估並自負投資風險