通膨居高不下,今 (2022) 年資本市場波動劇烈,日盛投信今 (10) 日表示,將於 11 月 21 日起募集的「日盛台灣多重資產基金」,是國內少數同時囊括「可轉債、特別股及高股息」等台幣多重資產,有助追求長期收益與資本穩健增值契機,以對抗通膨。

美國聯準會於 11 月決議再升 3 碼,相對美國年初迄今升息至 4%,台灣重貼現率同期僅調升 2 碼至 1.625%,台灣資產相對美國資產面臨的利率風險實則有限。可轉債投資並非以息收為主要目的,目前台灣可轉債票面利息約在 0-0.25% 間,因此升息對價格的直接影響低;台灣特別股平均股利率達 4~5%、仍與目前基準利率有相當差距,台灣特別股以及台灣可轉債抗波動成效佳,且具有長期穩定表現優勢。

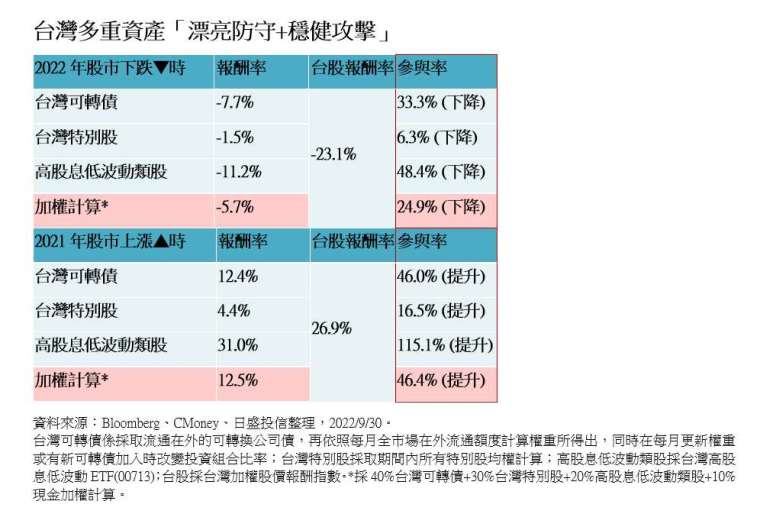

日盛投信分析,本基金聚焦台灣境內發行的可轉換公司債、特別股及高股息股票等具息收台幣資產,其中,台灣可轉債及台灣特別股資產因具備優先受償權,於股市修正期間可發揮相當優異的下檔保護力、波動風險有限,以今年前三季為例,兩資產於股市下跌時參與率僅約 1-3 成,整體投資風險相對大盤低許多。

然而,台灣可轉債及台灣特別股吸引投資人之處還有股市上漲時期的參與率快速提升,回顧 2021 年台股大漲 26.9% 之際,兩資產參與率快速跳升至二到五成,因此整體台灣多重資產投組策略展現長期較佳的投資效率,是追求長期穩健報酬機會者及退休規劃者最佳核心配置。

日盛台灣多重資產基金研究團隊指出,現階段市場在進入落底回升之初波動較大,各市場指數多位於相對低檔區,而台灣多重資產策略當中的可轉債可在此刻以偏債類型操作、抵禦股市下檔風險,因此當前規劃投組朝 40% 拉高台灣可轉債配置,再搭配 30% 息收相對較高的台灣特別股增進穩健收益,最後加上 20% 高股息低波動股票標的、儲備市場反轉時的參與率。

未來若股市回漲、多頭確立時,投組將會增加高股息類股比重,而可轉債則可轉成偏股類型的可轉債,來參與股市上漲的契機。