資金全面去槓桿,日本央行的影響非常深遠

BOJ(日本央行) 利率決策會議內容:

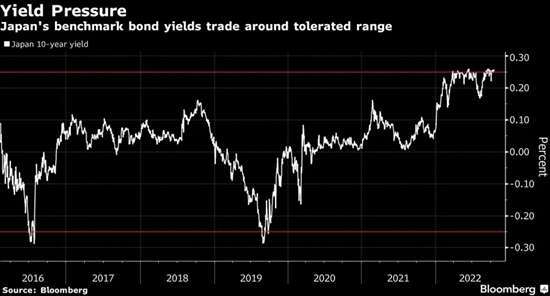

日本央行決議: 基準利率 - 0.1% 維持不變,但調高 10 年公債目標上限至 0.5%。

後者屬於多數法人意料之外的政策動作,而這引發了全世界資金的大規模移動。

日本央行的國債流動性壓力:

2022 年 FED 與全球央行都在升息、緊縮貨幣,唯獨日本央行的黑田總裁動都不動,這引發對沖基金進行押寶與對賭 - 日本央行遲早會放手,從下圖可以看見,今年來公債殖利率 0.25% 上限不斷被衝擊

刻意拋售公債挑戰日本央行底線,這導致日本公債流動性出現問題,日本央行的應對是持續寬鬆 - 加碼空前絕後的購債,一度成功壓抑了短期殖利率走跌,但趨勢終究是趨勢,尤其 FED 提到明年停留在利率高檔更久,不輕易考慮降息。問題治標不治本,流動性問題很快捲土重來。

根本原因:長期低利的日圓套利,一旦轉向將啟動新一波資金去槓桿

自經濟泡沫化走入通縮的日本,開啟了長期低利率時代,而一個經濟體龐大的國家、還具備貨幣穩定性與流動性,這是套利交易的天堂,「大量的借入日圓並匯出買進其他市場的較高收益的資產」。

這 30 年間情勢的並非沒有波動,筆者常提到金融市場,債券 (利率) 的市場最重要,外匯次之,股市只是小小小咖,舉凡大型的匯債事件 ex:1998 俄羅斯盧布危機、2008 次貸風暴、2012 歐債風暴… 都曾出現「日圓利差交易部位大量平倉」,引發惡上加惡,加劇短線去槓桿、波動更劇烈的現象,但長期而言日圓套利仍然屹立不搖,因為核心是「日本低利導致的利差」,如果是其他地區重要匯債事件固然引發波動,不過就像是雨天收傘的必然現象而已。

〈圖例:美元兌日幣〉,匯率穩定即是金融市場穩定,每次波動 (減增槓桿) 必是當時出大事

但這次根本原因被撬動了!日本央行決策把利率上限與波動區間調高至 0.5%,嘴巴上講沒升息並非緊縮貨幣,但事實就是允許公債價格走低、利率走升。這邊可以下一個主觀的推論與預測:「如果 2023 仍維持全球利率環境仍維持高檔,這波日圓套利去槓桿將導致的就並非如過去的短期現象,而是明年慢性且持續的動作。」

美債流動性危機前仆後繼,FED 縮表進退兩難的爛攤子還在後頭

上述的金融背景,造就日本高居淨國外投資資產部位的第一名,尤其日本銀行和保險業者是歐美借貸買家,最大債權國的日本在 2022 年日幣狂貶下,對美國公債淨需求減少有很大的影響,如果日本轉為利率上升,日幣升值固然會有不再需要拿資金來止貶的助益,稍稍減緩原先美債拋售賣壓,但更龐大的全球資金去槓桿還在後頭。

總歸來說, QE 印鈔票不是不用還,問題出在 FED 打從一開始就不重視縮表進度,資產負債表並未回到過往的成長斜率。縮表很看時機,一旦搞到房地產狂飆、通膨都各種來,醉生夢死忽然驚醒之際,才想要縮表就來不及了,債券流動性早已降低,縮與不縮進退兩難,這爛攤子比升息還困難,2023 年 FED 如何表演與收拾,依舊是金融市場動盪的根源。

(撰文者:永誠資產管理處分析師 范振峰)

60 秒測試你的理財天賦有幾分?

▶點擊測驗(https://quiz.big-econ.com/index.php?&QID=6 )

「永誠資產管理處」是全台合法擁有金管字號的證券投資顧問公司中「唯一首創資產管理的部門」20 年深耕專營台灣各大科技園區,以認真、誠信思維提供客戶服務,讓努力累積財富的你,也可貼身感受理財管家的 VIP 價值。

沒有代理金融商品,不以商品銷售出發,減少你的財務漏洞。從資產配置出發,透過「專案客製化」、「服務精緻化」、「獲利系統化」,你不需犧牲時間體力,就能感受到資產提升!

「卓越投資研究團隊」加「頂尖財務顧問團隊」共同與客戶締造里程碑

▶ ▶ ▶立即加入 https://line.me/R/ti/p/%40asset88598

▶ ▶ ▶閱讀更多精彩文章 https://www.facebook.com/yongchengasset

▶ ▶ ▶認識永誠資產管理處 https://www.ycam.com.tw/

本公司所分析個別有價證券僅供參考,投資人應獨立判斷,審慎評估並自負投資風險。