(費時耐心閱讀,可洞悉:為何股價總是領先「事件」表態。)

壹、前言

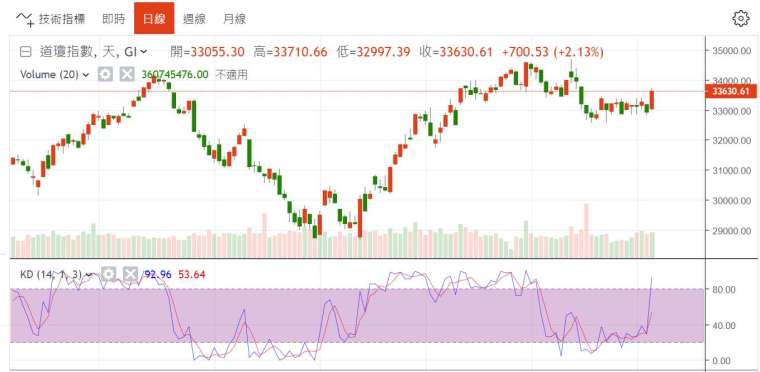

Fed 終於在 2022 年 12 月 15 日,FOMC 利率會議中、如大眾所預估的、最後決定將 FOMC 利率升高兩碼 (0.25%*2=0.5%),將利率水準拉到 4.25% 至 4.5% 之間;預估 2023 年中可能會、提高到 4.75% 至 5% 間。這只就 4.5% 的利率水準就嚇壞了華爾街,當時美股道瓊工業股價、NASDAQ 與標準普爾 500、費城半導體股價指數全面大跌;四大指數暫時結束股市一段期間以來的多頭強勁攻勢。這一波美股是在 2022 年 10 月 25 日前後,由底部強勁反彈;原因之一是股價跌幅已經體無完膚,原因之二是華爾街故意塑造、對 Fed 主席鮑爾、12 月 15 日的貨幣政策,充滿升息的降溫渴望與期待。

事實上這多是非常正常的,經濟與股市操作邏輯,因為所有財經政策決策單位,在執行政策一段時間後,多要停下腳步、審視累積效果對目標的達成是否起了該有作用;或者政策有「用藥過重」之疑;但在股市本身是「強式效率市場」環境下,這個「期待」的機會價值、早已被個股主力大戶算計清楚;最後被當成股價努力推升到波段高點後、不錯的「出貨時機」。最讓一般非專業投資者不解的是,事前華爾街與全球財經傳媒,多已漸將 Fed 主席鮑爾,塑造成一個準備結束緊縮貨幣政策的「聖誕老公」;慈眉善目、和藹可親。可是卻訝異見到這次利率決策會議,會後宣言中還是充滿肅殺;經濟學家也發現,鮑爾仍然還是板起嚴肅面孔,像是老鷹般地揚言 Fed 將持續升息、直到打倒通貨膨脹才肯善罷甘休。

PCE 個人消費支出與 CPI 消費者物價指數皆 Fed 觀察通膨指標!

依照 Fed 成員所謂的預估「點陣圖」、及其它需要判斷通膨如何發展的經濟資料;如 GDP 成長率、利率水準、及失業率、CPI 與 PCE 數據等等。在以「總體經濟學」理論放大鏡檢視下,很清楚可預估當前問題的核心;Fed 仍然完全專注於 Inflation 上、也幾乎暫時完全先行放棄了成長的追求、把它晾在一邊。也吻合之前本文 2022 年第一季所說:以鮑爾的理性估計、當前美國產業實力、可以挺住六次三碼的升息。雖然 2022 年至今已用掉四次又兩碼升息籌碼;但也之所以如此,Fed 更要運用「多動口、少動手」的口頭威嚇戰術,進一步將消費與生產者預期心理一舉殲滅;因為它只剩下不到兩次三碼、升高利息的工具可運籌帷幄。

再來以 Fed 引以為重要判斷,通膨程度參考的 CPI 與 PCE 參考。大多數 Fed 理事會成員認為,通膨高原區已在 2022 年完全浮現,未來繼續緊縮的目的,不僅是要繼續打壓到「預期心理」完全消失;而且也要清理到「通膨火種」全部澆熄,堵住它趁機「野火燒不盡、春風吹又生」的夾縫。這包含兩項經濟指標、CPI 與 PCE 的觀察與詮釋;PCE(Personal Consumption Expenditure),稱為:個人消費支出指數年增率;它是以美國經濟分析局,每個月的統計資料分析。PCE 指數包含家庭與企業、實際與推估的可能消費支出、其中含耐久財與非耐久財;PCE 時間序列的統計範圍種類有:食品、住屋、交通運輸、醫療保健、娛樂等。由於 PCE 指標的調查統計範圍較 CPI 指標要廣泛,因此 2000 年之後、Fed 對物價動態的觀察、也一起採納了 PCE;傳聞未來將以此變數替代 CPI 的機率升高。

叁、由公債殖利率與美元指數趨勢,可預測 2023 年與 2024 年股市!

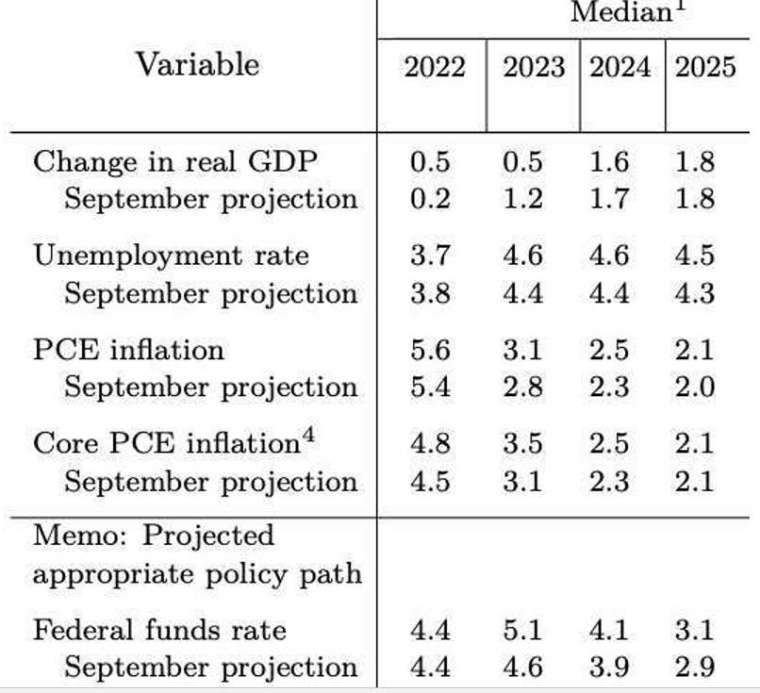

預估 2022 年的 PCE 年增率為 5.6%,而 2023 年才會大幅降低為 3.1%;這由 2023 年的失業率變化也可明白。在 2022 年緊繃的緊縮性貨幣政策鐵腕下,2023 年失業率、將由目前仍僵持不動的「自然失業率」、勁揚到 4.6%;開始啟動顯著高於「自然失業率」水準的 3.5%。換言之,以 Fed 目前的預期、及菲力普斯曲線圖反面運用、通貨膨脹將在 2023 年中過後確定降溫。若未來情況發展的確如此,則 2023 年 2 月 Fed 首次貨幣政策會議,將是中線股市多空非常重要關鍵。若屆時 Fed 的觀察,依然像 2022 年 12 月 15 日一般、沒改變;則即使 Fed 再將 FOMC 利率升高兩碼,對股市而言仍將會預期、這還又是空轉為多方的機遇;是一個主力可以運用的進貨、或短線進出時機。但由長期資料回頭檢視,卻發現 2023 年第二季之後的股市回彈,極有可能是股市長期整理行情中的「驚鴻一瞥」而已。從通膨上揚率再度觀察、直到 2025 年 Fed 的利率水準才會繼續降到 2.9%、接近之前 0% 到 0.25% 之間的「低利率時代」,甚至是零利率水準;低利率是股市強勢多頭必要條件。只是屆時這種低利率,要如何不動聲色的呈現,可能更要有精明地事前精準判斷能力,才能抓緊股是最佳進貨時機。

利率可載舟、也可以覆舟,提高利息可壓抑物價上揚。但要完全控住、或完全撲滅通膨,讓景氣循環再度順暢;預計利率水準將在 2023 年中達到最高峰,屆時利率水準該是在 5% 到 5.25% 之間之際;利率水準至少是在平均值 5.1% 左右,這也會讓經濟陷入困頓。若繼續由 2024 年 Fed 的點陣圖發現、屆時利率平均值將會降到 4.1% 左右;這也是為何多數投資機構預估,Fed 在 2024 年開始才會降息、也才會讓 Fed 有心情去開始關切經濟成長。而再從 2025 年起利率的平均值判斷、Fed 才會足以讓 PCE 與 CPI 繼續下降到,可以解除通膨的隱憂;總而言之,2024 年才有降息空間,但 2023 年第二季後、因為 Fed 要進行「緊縮效益觀察」,尤其是完全澆熄物價預期上揚心理;因此股市會有不錯顯著表現機會。

判斷 FOMC 對利率的態度,也可運用美國 10 年期公債殖利率,做為事先預測的指標。在 2022 年 10 月 27 日達到最高峰時,殖利率數值為 4.3399%;非常有效率的是,當時也是股市的最低點。從此後一直到 12 月 14 日的 3.5186%,股市到達頂點。由以上資料僅見,未來美國 10 年期公債殖利率的波動區間、將落在 3.52% 到 4.34% 之間;產壽險公司買買美債、最好也是依此區間操作。運用這項資料需要反向判斷,當未來殖利率上揚到 4.0% 以上、直驅 4.1% 以上,投資者就應該開始注意,股市的低檔即將到來。而當殖利率開始又回落之始,則股市卻又要開始上揚了、此時要趕快抓住商機、投資買進。我們預估 2023 年至 2024 年,股債市場多將會是這樣「區間來回波動」,適合以「濾嘴原則」(Filter Rule) 進行區間操作。

肆、結論:運用本文架構可獲取「投資價差收益」「典型操作方程式」!

由上述物價 CPI 與 PCE 指數觀察,2024 年的 PCE 指數濟已經預估到,可以降到 2.5% 年增率水準;因此屆時投資機構也必定精明發現,物價年增率已將下降到 2.6%、即是即將達成 Fed 設定 2% 的目標水準。而預估年 GDP 年增率、也就是經濟成長率、將從衰退風險中反轉;預期通膨大病初癒之初,美國 GDP 成長率預估只達 1.5% 左右;自 2025 年、另外一波多頭市場、會有大好機會再一展身手。

本文回顧 2022 年 10 月 25 日至 2022 年 12 月 14 日,這一段起承轉合時間中,從股票波段操作獲利過程發現了,賺取股票價差的「獲利方程式」。就是在最不放心的情況下,買進股票;或在個股完全沒有消息、靜默之際,買進了一檔股票;再者是膽子較大的,是在最悽慘的消息之中,投資者勇於逆向思考、鐵了心積極買進股票。依照財務理論的「效率市場理論」(EMH),即使買者只是恰巧或是好奇、甚至以「射飛鏢方式」選股買進;但這些投資者或機構投資人,卻多是我們財務理論中典型的「強式效率市場」行為者,也是最精明的股票波段操作者。他們會事先進行「事件時序」的算計;預擬進貨最佳時機,之後在一段期間過後、終於逮到了利多事件發酵時機,此時就趁利多的光明正大的好消息掩護中、賣出股票,達到獲利了結目的;此即為「價差投資收益」典型的操作方程式。

(提醒:產業與經濟背景是股市發展基礎;本文以美國總體經濟核心指標,預測 2023 與 2024 年美股走勢。融合總體經濟學、財務理論與市場信息,呈現研究功能;僅供參考。不為以本文為投資之損益背書。)