聯準會鷹式升息即將結束 科技搭配實質資產 雙產業攻守並行

2022 年美國開啟升息循環,雖然努力減緩通膨升溫的衝擊,但同時也對疫後復甦的全球經濟造成影響,特別對部分企業獲利成長亦形成衝擊,連帶使相關股市評價回落。然而市場預估伴隨通膨逐步獲得控制,美國聯準會升息腳步可望於 2023 年告一段落,而科技業在歷經一波營運調整後,2023 年的獲利成長空間仍屬可期,也代表進場布局時機浮現。

根據 Factset 估計,標普 500 企業 2022 年第四季獲利預估下滑 2.8%,是兩年來首見單季獲利下滑,高成長如科技股等股市評價面因而不振。根據高盛於 2022 年 11 月發布的預測,2023 年包括蘋果、亞馬遜、微軟、Google 在內等超大型科技股的營收成長率將重新超越整體標普 500 指數,另外根據 Factset 在 2022 年 12 月發布的預測,整體科技業在科技新題材層出不窮的推動下,2023 年的營收成長率仍將高於其他產業。

以 2022 年 12 月的數據來看,在美國整體股市評價面已修正至接近甚至低於長期中位數的情況下,科技業的本益比又低於五年平均值,2023 年在升息告一段落、企業營運調整過後,評價面的表現空間可期。

應對通膨環境

布局實質資產有助提升投資防禦力

儘管 2023 年升息循環將進入尾聲,有助受壓抑的高成長股擺脫陰霾,然而通膨預料將持續高於歷史平均水準,投資組合在逐步強化成長性布局之餘,仍不能忽略投資資產的防禦特性,在此考量下,布局防禦潛力佳的實質資產有其必要。

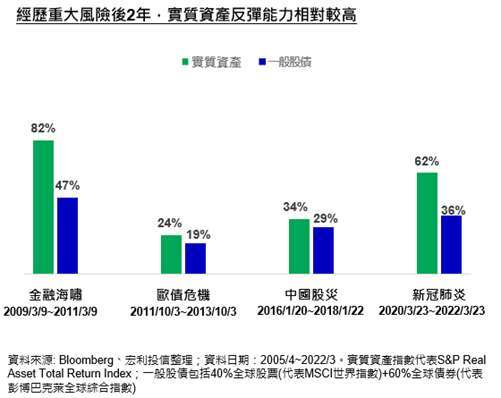

實質資產包括不動產、基礎建設與大宗商品等類別資產,由於是真實存在,且存續的時間通常非常久,具有剛性需求支撐,長期價值相對穩定,加上有收費機制或租金收入等定期收益,使得實質資產在應對高通膨環境方面潛力看好。2022 年,代表實質資產的標普實質資產總報酬率指數下跌 9.94%(資料期間為 2021 年 12 月 31 日至 2022 年 12 月 31 日),相對 MSCI 世界指數在同期間下跌 19.46%,跌勢較緩和的實質資產展現較高的防禦力。而統計近年重大風險 (包括金融海嘯、歐債危機、中國股災、新冠肺炎等) 後兩年內,實質資產的市場評價面及反彈力道都相對一般股債要來得高,展現實質資產作為價值型投資優選的實力。

目前總體經濟環境持續波動,抓住高成長股的逢低布局時機固然重要,提升投資組合防禦性的價值型投資策略也必須兼顧,才有可能提升投資效率,達到投資人中長期的投資目標。

本資料本公司經授權使用僅供參考,請勿將本資料視為買賣基金或其他任何投資之建議或要約。本公司相信此資料均取自可靠之來源,惟並不保證其係絕對正確無誤。但如有任何錯誤,本公司及員工將不負任何法律責任。另,本公司就此資料中發表其意見及看法,日後可能會隨時作出修改。未經授權不得複製、修改或散發引用。基金不受存款保險、保險安定基金或其他相關保障機制之保障。投資一定有風險,最大可能損失為投資金額之全部。本文提及之經濟走勢預測,不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。如因基金交易所生紛爭,台端可向中華民國證券投資信託暨顧問商業同業公會或財團法人金融消費評議中心提出申訴。110 金管投信新字第 001 號 [宏利投信獨立經營管理] 宏利證券投資信託股份有限公司/地址:台北市松仁路 97 號 3 樓/電話:02-2757-5999/客服專線:0800-070-998 MKT-031-202302-202308