印度Q2反彈號角響起 內外資齊步加碼

印度股市 3 月回落至 2020 年 3 月以來低點,第二季起走勢轉強,Sensex 指數趨近六萬點。根據瀚亞印度溫度計指標顯示,目前已來到「加碼股票區」,然而,外資或印度當地資金 3 月中已提前流入印股,同時逢低加碼,加上通膨降溫、經濟成長等優勢,印股後市行情看好。

瀚亞印度基金經理人林庭樟表示,印股第一季表現明顯弱於全球股市,導因於中國經濟重啟吸引資金移轉,加上過去一年印股漲多、墊高評價和高基期,資金做帳獲利了結,進而影響印股表現。不過,隨著印度進入升息尾端、各項經濟數據及預算政策出台,加上歐美降息趨近尾聲,有利於資金持續回流印度市場。

通膨降溫、升息尾聲,GDP 成長上調

印度央行(RBI)4/5 召開利率會議,對於通膨展望下調至 5.2%,對經濟成長展望則是上調至 6.5%。而考量到實質利率已經轉正,加上銀行間流動性趨緊,故維持目前利率於 6.5% 不動,預料利率緊縮的狀況會持續一段時間。根據券商預估,隨著印度通膨下滑與經濟情勢改善,今年可能維持利率不動,2024 年第一季則有降息機會。

內資、外資同步回流

從資金面來看,股市經歷首季修正後,開始吸引內外資金逢低進場,3 月份當地內資 DII、外資 FII 出現同步買超;其中,內資為連續四個月買超,3 月份買進 3,050 億盧比。林庭樟認為,外資 FII 自 2008 年以來的賣超趨勢已呈現谷底翻揚趨勢,內資 DII 資金則是長期流入股市,主要來自於壽險或固定資金 (SIP),具有穩定市場的效果。假設歐洲及美國經濟情勢穩定,美元不再維持強勢,資金可望轉往風險溢酬的區域,印度有機會吸引更多外資流入。

經濟成長全球領頭、企業獲利成後盾

而印度 GDP 上調,企業獲利也同樣維持前段班。根據 MSCI 印度指數獲利成長預期,2023EPS 約 21%,高於中國、新加坡、泰國、菲律賓等國家;此外,由於 MSCI 印度公司大約超過 20% 的營收比重來自於歐美地區,因此,隨著歐美經濟體陸續進入升息末端、即將回到經濟成長道路,對於印度也會相對正面。

此外,根據印度當地資產管理公司 - ICICI 保誠資產管理最新展望,認為印度股市目前已經回到合理的估值水位,先前溢價情況在經歷一波修正後已放緩。而印度政府先前公布新財年預算案,將重點放在中央和各省地區的資本支出,並且透過降稅收、財政整頓目標來推動消費,希望支撐印度經濟高成長,都是看好印度的長線因素。

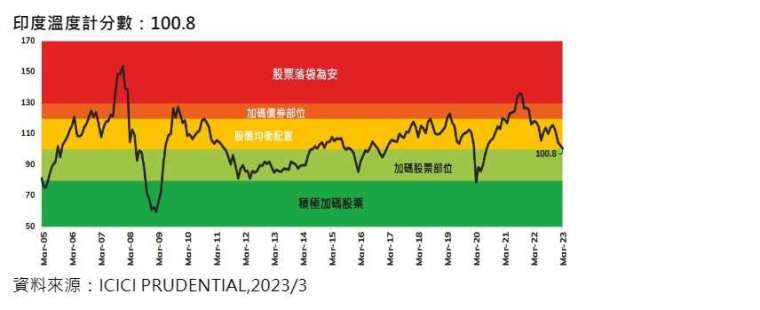

溫度計降溫 資金提前布局

由瀚亞印度溫度計指數來看,3 月數據較上月 102.5 持續回落至 100.8,反映股市第一季明顯修正,指標已來到加碼區間,建議投資人逢低分批進場。林庭樟也提醒,後續將觀察季風雨季情況,目前預期雨量正常,符合長年平均水準,若未來降雨率偏低,可能影響農民栽種、水利灌溉,對於整體商業活動、通膨消費均會有影響,也是短線觀察指標之。

但長期來看,瀚亞投資認為 2023 年印度將在三大正面消息中走出利多行情,包括 (1) 相較高經濟增長、(2) 緩和通貨膨脹、(3)穩定的貨幣。印度預計貢獻全球 2023 年經濟成長的 15%,其次,在政府審慎的財政政策、貨幣供應放緩和大宗商品價格下跌助攻下,將有助於抑制通膨在可控範圍內;最後,看好印度盧比短期內保持穩定的態勢。

警語

基金經金融監督管理委員會同意生效,惟不表示絕無風險。本公司以往之經理績效不保證基金之最低投資收益;本公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。本文提及之經濟走勢預測不必然代表本基金之績效。投資ㄧ定有風險,投資人在選擇投資標的時,請務必先考量個人自身狀況及風險承受度。此外,匯率走勢亦可能影響所投資之海外資產而使資產價值變動。另內容如涉新興市場之部分,因其波動性與風險程度可能較高,且其政治與經濟情勢穩定度亦可能低於已開發國家,而使資產價值受不同程度影響。申購收取遞延手續費之 S 類型受益權單位者,其手續費之收取將於買回時支付,且該費用將依持有期間而有所不同,其餘費用之計收與前收手續費類型之受益權單位完全相同,亦不加計分銷費用。S 類型受益權單位另設有買回及轉換 (轉申購) 限制,請詳閱公開說明書。有關基金應負擔之費用已揭露於基金之公開說明書或投資人須知中,投資人可至下列網址查閱:公開資訊觀測站: https://mops.twse.com.tw、瀚亞證券投資信託股份有限公司:http://www.eastspring.com.tw 或於本公司營業處所:台北市松智路 1 號 4 樓,電話:(02)8758-6699 索取 / 查閱。瀚亞投信獨立經營管理