在歷經激進升息後,隨著通膨成長放緩,交易員正試圖評量亞太地區央行何時開始降息,這項轉變有望支持才剛起漲的債市。

為了對抗頑強的通膨,亞洲新興市場央行過去一年來大幅升息,南韓、菲律賓等經濟體借貸成本因此飆至十餘年來最高水平,然而,如今有跡象顯示亞太地區通膨正在放緩,市場題材也從「利率高峰」轉向「降息」,後續可望帶動主權債反彈。

野村控股駐新加坡的全球市場研究主管 Rob Subbaraman 表示:「我們現在認為,所有亞洲央行都已停止升息,這和出口嚴重下滑以及通膨放緩的背景一致。」野村分析師認為,南韓和印度央行最快分別會從 8 月和 10 月開始降息。

降息預期可望刺激固定收益資產進一步走高。在有跡象顯示聯準會 (Fed) 升息周期可能接近尾聲的情況下,彭博新興亞洲債券指數今年已漲 3%。該指數去年下跌 7.6%,是 2008 年來最糟紀錄。

對新興經濟體來說,亞太央行轉向降息可能是一個冒險的策略,新興經濟體可能搶在 Fed 之前放寬政策,從而擴大利差並引發資本外流,但相較於歐美地區,亞洲新興國家的物價增幅較和緩,銀行體系相對穩定,這些條件可為其提供保護。

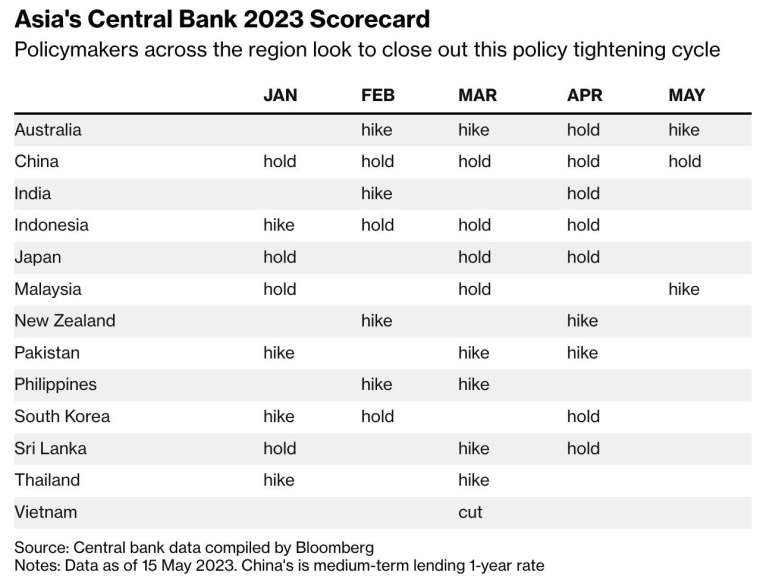

以下是彭博整理幾個亞洲新興市場的利率押注情況:

南韓

利率交換合約定價顯示,市場預期南韓央行會在 12 個月內降息 1 碼。

雖然南韓央行在上月的政策決議中重申抗通膨目標,且反駁市場對降息的期待,但近期公布的 4 月通膨數據卻浮現放緩跡象,提供了物價壓力正在緩解的證據。

儘管如此,南韓央行以快於預期的速度降息,恐怕會使韓元面臨壓力,南韓兌美元匯價今年迄今已貶 5.9%,是亞洲表現最差的貨幣。

馬來西亞

馬來西亞央行本月決定恢復緊縮政策,意外升息 1 碼,但上周的馬元交換合約定價顯示,央行未來 12 個月內將降息 1 碼,市場認為這可能是最後一次升息。

不過,馬來西亞此前公布 3 月核心通膨率為 3.8%,明顯高於五年平均水平,加上馬國政府考慮檢討並調整能源補貼機制,降息並非定論。

印度

印度央行在連續六度升息後,4 月維持利率不變,令市場大感意外。澳盛銀行 (ANZ) 駐新加坡資深亞洲利率策略師 Jennifer Kusuma 表示,市場預估到 2024 年 6 月,印度央行將降息多達 70 個基點。

不過,澳盛不認為印度央行很快就會啟動降息,因為印度央行會希望先看到通膨率穩定在目標區間中點。

印尼

2 年期印尼公債殖利率與政策利率之間的利差,目前已收窄至不到 30 個基點,預示政策寬鬆預期。 回顧 2019 年,當時兩者利差在 7 月 16 日跌破上述水平後,印尼央行隨後在同一個月稍晚展開寬鬆周期。

彭博東協經濟學家 Tamara Henderson 認為,印尼和菲律賓是今年東南亞地區中,最有可能降息的兩個國家。她說:「印尼的通膨已獲得控制,而且截至目前,印尼盾表現穩健,證明其足以抵禦市場波動帶來的拋售壓力。」

本篇文章不開放合作夥伴轉載