經濟學家:聯準會可能抽走流動性 美股將因此受挫

鉅亨網新聞中心

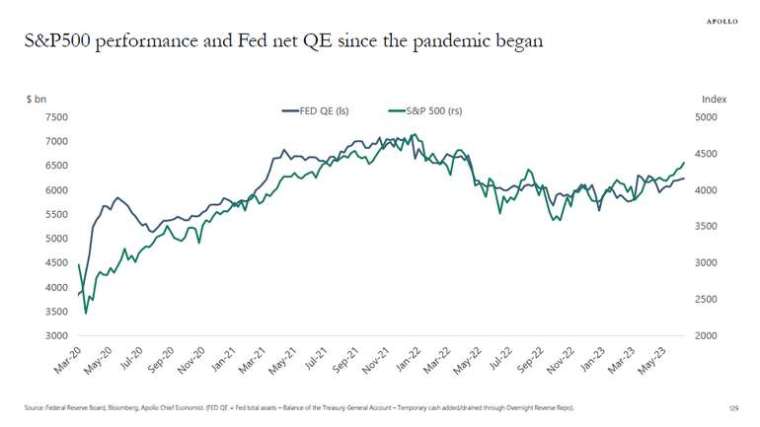

Apollo 全球管理公司的首席經濟學家 Torsten Slok 表示,由最新的聯準會淨 QE 來看,未來聯準會可能抽走流動力,造成美股失去上漲動力。

Slok 指出,自疫情以來,標普 500 指數表現與聯準會淨 QE 之間保持高度的相關程度。他將 QE 定義為聯準會總資產減去財政部一般帳戶餘額,以及經由隔夜逆回購增加或流出的臨時現金。

他說,自從 SVB 崩潰以來,聯準會一直在增加流動性,標普 500 指數上漲了 10% 以上。由兩者的高度相關表明,聯準會流動性是美股的關鍵驅動力。

儘管聯準會否認這類緊急貸款計畫,是一種量化寬鬆的形式,但無論如何,相關政策造成其資產負債表的擴張。

然而,斯洛克還警告說,聯準會能夠提供流動性,也能夠收回。「隨著聯準會變得更加鷹派和持續的 QT (量化緊縮),股市的下行風險正在增加。」

據 Comerica 財富管理公司的投資長 John Lynch 表示,此前的 3 月銀行危機,加上之後的美國債務上限危機,銀行存戶趨於避險,貨幣市場基金出現了 5000 億美元的流入。

到目前為止,逆回購一直在發揮作用。 然而,如果貨幣市場基金開始青睞 CD 和商業票據等其他短期工具,定價將面臨壓力,屆時財政部將需要依賴銀行準備金,從而在未來幾個月,進一步消耗流動性。