一、上週盤勢與本週大事:持續關注經濟數據,靜待聯準會動向

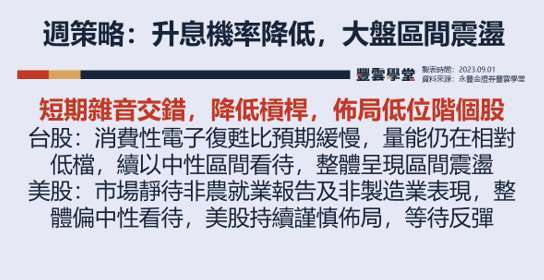

上週全球央行年會結束,雖然聯準會主席 Powell 的發言偏鷹派,但債市沒有太大的反應,再加上 PCE 悄悄上升,反映通膨可能會稍微提升,卻大致符合市場預期,整體股市也沒太大的波動。本週則持續關注非農與非製造業的報告,短期市場靜待褐皮書與聯準會的利率政策動向。

二、 美國經濟現況及央行年會談話:就業市場降溫,聯準會 9 月可能暫停升息

FED 全球央行年會談話

8 月 25 日在 Jackson Hole 全球央行年會的談話中,聯準會主席鮑威爾表示,儘管通膨已從高點回落,但仍處於高位,如果情況允許,未來將會在適當的情況下進一步升息,整體言論偏鷹派。鮑威爾在談話中也提及,7 月 PCE 通膨率為 3.3%,核心 PCE 通膨率為 4.3%,對比 2022 年的高點 7% 以及 5.4%,有明顯下降,這是他們相當樂見的情況。而展望未來通膨趨勢,若通膨要穩定地降低到 2% 的水準,需要讓經濟保持偏低的成長一段時期,勞動就業市場也需要繼續降溫。

美國經濟現況

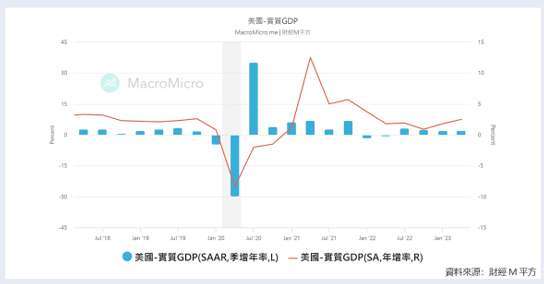

美國商務部 8 月 30 日公布第二季 GDP 修正值,季年增率從年初預估的 2.4% 下修至 2.1%,低於市場預期。

另外,美國 29 日公布的就業市場數據中顯示,就業市場正在降溫,7 月份 Jolts 職位空缺數 882.7 萬個,遠低於市場預期的 946.5 萬,也較 6 月少了 33.8 萬個,更創下了 2021 年 4 月以來的新低,而美國勞動參與率也正在提升,顯示美國就業市場在勞動需求下降的同時,勞動供給也在上升,能夠抑制薪資上漲,有助於緩解通膨。

美國前景預測

雖然在全球央行年會結束後,芝商所(CME)FedWatch 工具顯示,市場對於 11 月升息的預期一度從 33% 增加至 50.9%,但最新的 GDP 及就業市場數據公布後,升息的預期又降到了 39.6%。經濟發展降溫及就業市場緩解,提供聯準會足夠的理由暫停升息。

三、 日本經濟現況及央行年會談話:潛在通膨仍未達 2%,將持續維持寬鬆政策

BOJ 全球央行年會談話

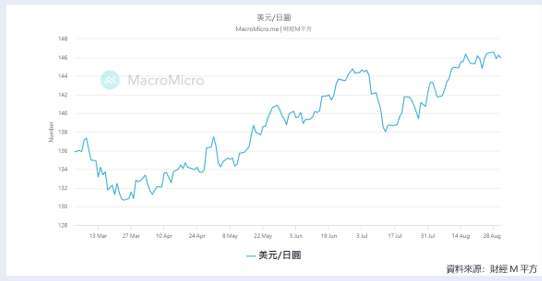

BOJ 總裁植田和男 8/26 在 Jackson Hole 小組討論會上表示,日本潛在通膨仍未達到 2% 的目標,日銀將會繼續維持超寬鬆貨幣政策。而日本央行在 7 月份的利率會議上雖然調整了 YCC 政策,但由於後續沒有在釋出更多政策會轉向的消息,加上美國殖利率攀升,促使日圓持續走貶,美元兌日圓一路貶至 145.95。而日本央行前官員表示,除非美元兌日圓貶破 150,否則政府不會出手干預匯率。

日本經濟現況

日本 7 月 CPI 與 6 月持平,但核心 CPI 3.1% 略低於 6 月份的 3.3%,通膨成長的速度緩慢,也表示日本央行目前沒有需要轉變貨幣政策的壓力。

此外,日本零售銷售年增率已連續 3 個月成長,7 月零售銷售年增率升至 6.8%,超出市場預期的 5.5%,反映民間消費穩健成長。

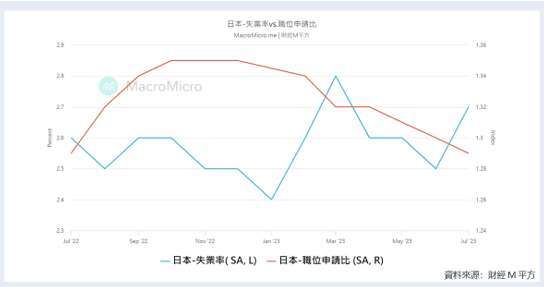

接著檢視日本的就業市場狀況,7 月日本失業率從 2.5% 上升至 2.7%,薪資方面數據則呈現下降趨勢,7 月每月薪資年增率從 2.9% 降至 2.3%,每月經常性薪資從 1.7% 降至 1.4%,實質薪資的衰退程度也從 -0.9% 擴大至 -1.6%,就業市場表現疲弱,且薪資的增幅趕不上通膨的速度,所以儘管零售銷售有穩定成長,但整體而言消費市場的表現依舊較疲弱。

日本前景預測

7 月日本出口年增率從 1.5% 轉為負值 -0.3%,出口疲弱,貿易再度轉為逆差,但隨著近期日圓貶值,出口表現有望好轉,不過也由於日圓貶值,進口價格上漲,企業漲價使民眾消費意願降低,將會影響日本經濟發展。

四、 歐洲經濟現況及央行年會談話:通膨停滯為歐洲央行帶來難題

ECB 全球央行年會談話

歐洲央行總裁拉加德在全球央行年會上,並沒有給出關於未來利率政策走向的指引,僅提到若有必要,會將利率設定在充分限制性的水準,讓通膨盡快回到中期目標 2%。歐洲央行官員內格爾表示,現在談論暫停升息為時過早,歐洲央行利率制定者施納貝爾也表示,雖然歐元區經濟增長低於預期,但不代表歐洲不需要進一步升息,歐元因受到偏鷹派成員的言論影響而走低。

歐元區經濟現況

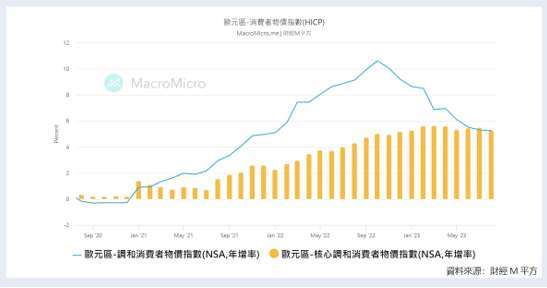

歐元區 8 月核心調和消費者物價指 5.29%,調和消費者物價指數 5.26%,整體通膨率高於市場預期,其中通膨加劇的因素主要來自法國與西班牙的物價上漲,而通膨減緩的因素來自德國與義大利的物價下跌。

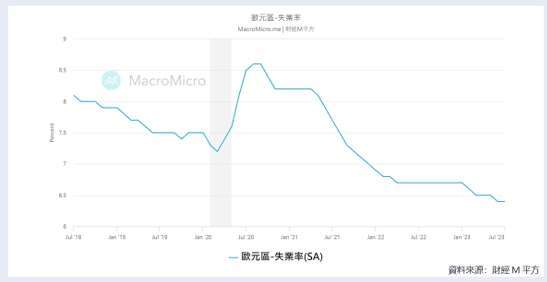

此外,歐洲央行最關注的 8 月服務業通膨年增率 5.5%,沒有明顯降溫,7 月失業率 6.4% 更來到歷史低點,這也顯示通膨的上升因素仍然強勁,將導致歐洲通膨停滯的情形。

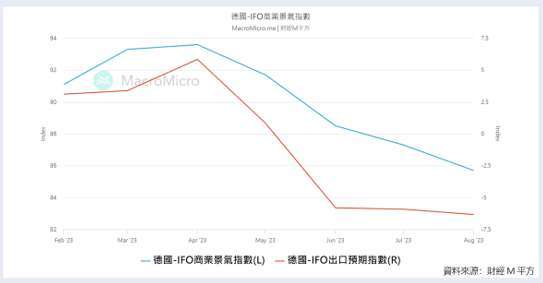

而在經濟發展方面,歐元區的經濟最主要還是受到德國的拖累,德國 8 月 IFO 商業景氣指數從 87.3 降至 85.7,已連續 4 個月下跌,IFO 出口預期指數也從 6 月份開始低於榮枯線。受到外需不足出口下降以及歐洲央行連續升息的影響,德國經濟目前仍看不到復甦的跡象。

歐元區經濟前景

經濟成長不如預期,但通膨又高居不下,這也為歐洲央行帶來了極大的難題,歐洲央行官員對於是否升息的意見不一,但從歐洲央行強烈降低通膨的決心,以及目前的通膨數據來看,9 月份歐洲央行很有可能會再度升息。

五、 分析與週策略:升息機率降低,大盤區間震盪

本週有許多重要公司法說會:

(推薦追蹤專欄:本周爆報)

推薦延伸閱讀:

本公司所推薦分析之個別有價證券

無不當之財務利益關係 以往之績效不保證未來獲利

投資人應獨立判斷 審慎評估並自負投資風險