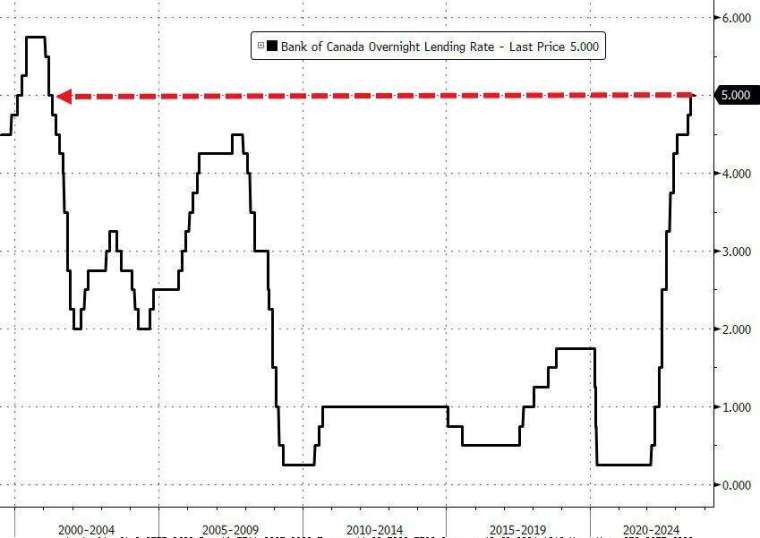

加拿大央行 (Bank of Canada) 周三 (6 日) 將基準隔夜貸款利率維持在 5%,符合市場預期,此為 22 年來最高水準。同時這也是加拿大央行在本輪升息周期中第三次選擇利率按兵不動,然而因為通膨依舊頑強,該央行未來仍有可能進一步升息。

加拿大央行表示,最近有證據表明經濟中的過升需求正在緩解,並考慮到貨幣政策延後效應,故決定按兵不動。然而央行官員們仍對潛在的通膨壓力持續感到擔憂,並準備在需要時進一步提高利率政策。

加拿大央行指出,國內經濟已進入成長疲軟期,這是緩解價格壓力所需。同時反映消費增長顯著疲軟、住房活動下降,以及加拿大許多地區山火的影響。但工資成長停留在 4%、5% 左右,通膨壓力仍然廣泛,決策者仍然預估通膨回到 2% 目標的最後一哩路充滿挑戰。高通膨持續的時間越長,通膨上升的風險就越大,恢復物價穩定就越困難。

加拿大央行利率聲明的最後三句話保持不變,列出貨幣政策決策者將監測的關鍵指標,包括過剩需求的演變、通膨預期、薪資成長和企業定價行為。

有分析指出,儘管暫停升息及貨幣政策聲明都表現出決策者正在等待評估不斷惡化的經濟是否會恢復物價穩定,但一方面仍擔心通膨持續升溫態勢。而保持鷹派的措辭或許能讓加拿大央行避免重蹈 1 月的覆轍,當時該行曾發出明確暫停升息訊號,結果導致市場快速預期未來降息,重新燃起加拿大房地產市場的活力。

加拿大央行提及「準備再次升息」,加拿大公債殖利率短線拉升、加幣下挫。加拿大 10 年期公債殖利率短線拉升 4 個基點,逼近 3.71%,單日整體漲逾 1 個基點;兩年期公債殖利率則拉升逾 3 個基點,刷新單日新高至 4.682%,單日整體漲逾 2 個基點。美元兌加幣升值逾 40 點,最高觸及 1.3676 美元,單日漲體漲逾 0.1%。

自去年 3 月以來,加拿大央行開啟該國史上最激進的貨幣緊縮周期。去年 4 月,加拿大成為 7 大工業國 (G7) 中首個大幅升息 2 碼 (50 個基點) 的國家,當時宣布兩周後開始縮表 (QT)。加拿大央行本輪緊縮周期以累積升息 475 個基點。

專家看法

BMO Capital Markets 首席經濟學家 Doug Porter 表示,加拿大央行當然替進一步升息的可能性敞開大門,但除非經濟成長在第三季反彈,否則加拿大央行可能不會升息。

道明證券 (TD Securities) 首席加拿大策略師 Andrew Kelvin 表示,預估加拿大第三季經濟成長將保持緩慢,而在 10 月和 12 月的貨幣政策會議上,加拿大央行也可能保持利率不變。

Bank of Montreal 全球資產管理部門固定收益和貨幣市場主管 Earl Davis 表示,預估加拿大央行會在年底前再升息兩次。他認為目前基本狀況是該央行不想升息,因為經濟降溫帶來痛苦影響。