S&P 500消費必需品股板塊今年表現倒數第二 瑞銀:還不夠甜 慢點切入

支付股息的股票不再甜美,消費者轉向收益率更高、風險更低的美國公債,導致美國消費必需品類股今年受重創。

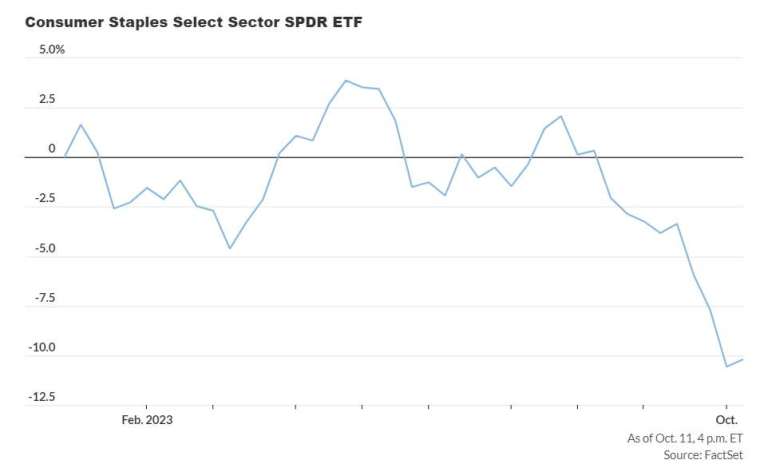

FactSet 數據顯示,消費者必需品板塊是今年迄今下跌 9.1%,是 S&P 500 指數中表現第二差的板塊,不僅明顯落後於同期上漲 14% 的大盤指數和上漲 39.9% 的資訊科技板塊,且可能創 2018 年以來的最大年度跌幅。

消費必需品股常被視為防禦性投資,或債券的代替品,因為這類股可讓投資者最大限度地減少股市損失或經濟衰退衝擊。該產業公司例如可口可樂公司 (KO-US) 和百事可樂公司 (PEP-US),無論經濟狀況如何,消費者仍會購買其產品或服務。

然而,消費必需品板塊的股票今年面臨很大壓力,在經濟依然強勁的情況下,經濟衰退的預期下降,而美國公債殖利率持續攀升,與政府發行的債券或貨幣市場基金相比,防禦性股票吸引力下降。同時,聯準會 (Fed) 傾向更高的利率,打算更長期將利率推升更高,高於當前 5.25-5.50% 的目標區間,接著將利率穩定在該高位以抑制通膨。

許多市場參與者認為,與大盤相比,一些消費必需品股已經大幅折價,以遠期本益比 (P/E) 來看,這創造了具吸引力的切入點。

瑞銀股票研究分析師 Peter Grom 表示,SPDR 消費必需品 ETF (XLP-US) 的交易價格較大盤低 2%,表明當前切入點已具吸引力。

然而,Grom 周三 (11 日) 報告指出,與公用事業和房地產等其他利率敏感產業相比,消費必需品產業與往日記錄相比仍較昂貴,根據利率,消費必需品股當前未來 12 個月的本益比仍有進一步下行的空間。目前本益比 17.7,分析師預估可到 16。

他說:「現階段要再多點耐心,尤其是在不確定的背景下,2024 年的預估可能還會全面下調。」

因此,即將到來的第三季財報對消費必需品股來說至關重要,但考慮到升息環境影響,瑞銀分析師不確定即將公布的財報是否足以改變市場情緒。

無風險資產的殖利率上升時,消費必需品股的吸引力就會下降。Grom 表示,估值越來越難衡量,因此積極修正估值和內部成長的組成對股票表現來說越來越重要,「我們認為,如果沒有大幅成長或恢復銷量成長,大多數消費必需品股恐難在此財報季走高。」

周三隨著市場消化 Fed 9 月政策會議記錄和 9 月生產者物價指數 (PPI) 通膨數據,美股走高,S&P 500 指數上漲 0.43%,但其消費必需品板塊下跌 0.6%,XLP 下跌近 0.7%。