美國 9 月消費者物價指數 (CPI) 連續第二個月快速成長,主要是受到能源價格飆升推動,另外核心 CPI 增速雖有放慢,但因住房通膨難退仍居高不下,該份報告強化聯準會 (Fed) 維持高利率好抑制通膨的意圖。

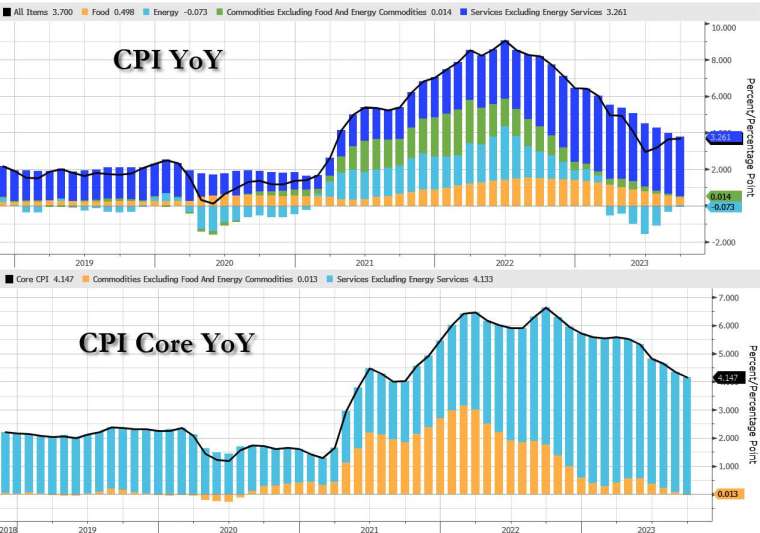

美國勞工部周四 (14 日) 公布數據顯示, 9 月 CPI 年增 3.7%,略高於市場預期的 3.6%,不過與前值持平;扣除食品和能源成本的核心 CPI 年增 4.1%,為近兩年來最慢增速,符合市場預期且低於前值 4.3%。

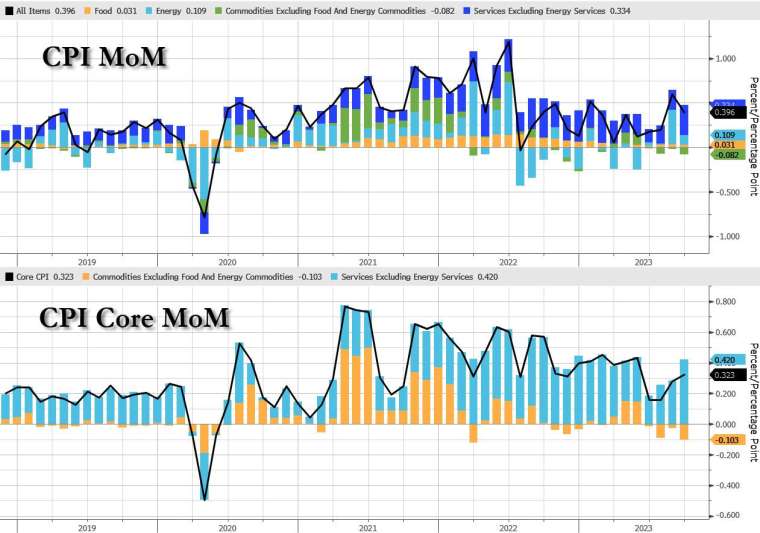

按月來看,9 月 CPI 成長 0.4%,高於市場預期的 0.3%,但低於前值 0.6%;核心 CPI 成長 0.3%,符合於市場預期與前值持平。

分析師普遍認為,核心 CPI 降溫可能會在一定程度上減輕 Fed 的壓力,但能源價格依舊強勢讓通膨難降,Fed 或將需要在更長時間內保持高利率。

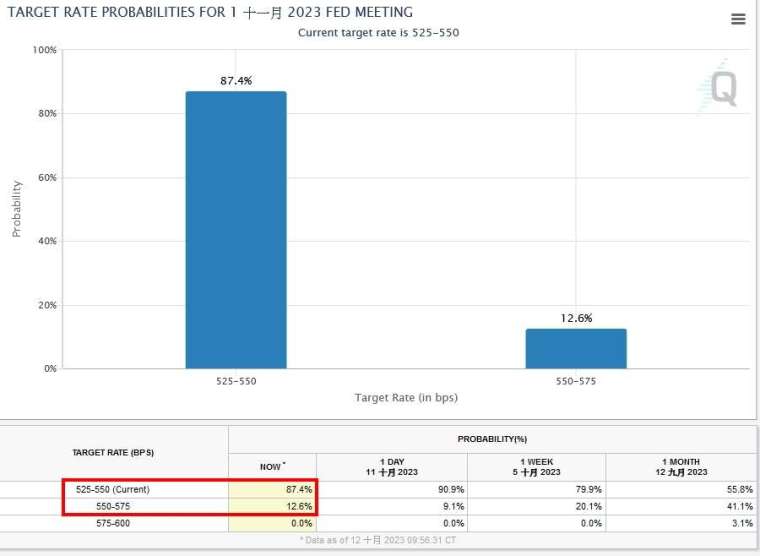

通膨數據也可以看出,就業市場火熱的背景下,支撐消費者需求,可能讓物價繼續面臨升溫壓力。貨幣市場定價 12 月 Fed 升息概率短暫反彈至約 50%。

能源、住房成本仍為 CPI 增速推手

觀察報告細項,能源指數在 8 月成長 5.6% 至後,在 9 月的增速放慢至 1.5%,但仍是 9 月整體 CPI 單月增速加快的推力。其中汽油指數 9 月從 10.6% 放緩至 2.1%、電力指數成長 1.3%、燃油指數成長 8.5%、天然氣指數成長 1.9%。

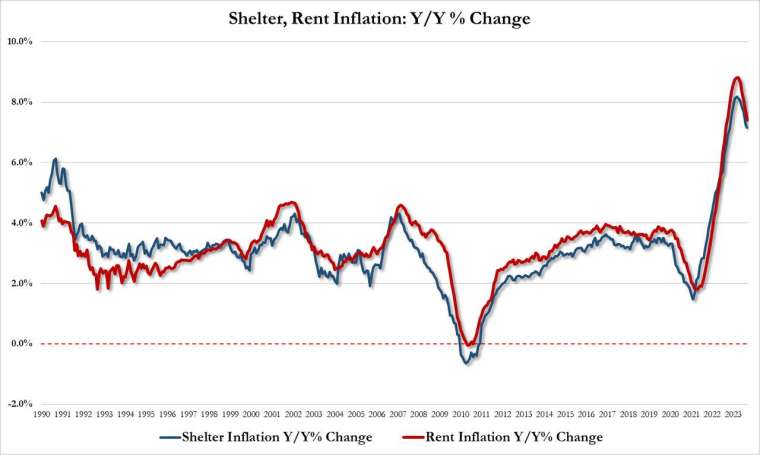

至於核心 CPI,其在 9 月單月增幅的最大推動力是高漲的住房成本,貢獻該指數成長的一半以上。9 月住房指數自 0.3% 加速成長至 0.6%、租金指數成長 0.5%、業主等效租金指數則成長 0.6%、9 月離家住宿指數成長 3.7%,結束連 3 個月下降。

其他成長的指數還包括:汽車保險指數成長 1.3%;娛樂、個人護理、新車以及家居用品和營運指數也有所上升;醫療保健指數成長 0.2%,與上月持平;醫院服務指數成長 1.5%、醫生服務指數持平。不過二手車價格繼續放緩,在 9 月下滑 2.5%。

按年來看,除食品和大宗商品外,住房價格年增 7.2%,占核心 CPI 總成長的 70% 以上,但仍是去年 11 月以來新低;租金價格年增 7.41%,低於 8 月的 7.76%,為去年 9 月以來新低。該數據凸顯出核心 CPI 單月增速難以放緩的原因。

值得注意的是,Fed 密切留意的超級通膨指標──剔除住房後的 9 月核心服務業通膨增速有所放緩。具體來看,該指數 9 月年增 3.74%,遠低於 8 月的 4.08%,跌破先前數月維持的 4% 以上水準,與此同時月增 0.46%,也低於 8 月的 0.53%。

專家看法

彭博經濟學家 Anna Wong 和 Stuart Paul 表示,9 月 CPI 報告不會讓 Fed 認為利率已經足夠嚴格,再次升息的風險不可忽視,市場可能低估這點。

嘉信理財 (Charles Schwab) 英國董事總經理 Richard Flynn 認為,雖然通膨沒有下降可能會讓 Fed 感到失望,但這並不奇怪,因為上周的就業報告顯示,勞動力市場仍然強勁,這是一個可能給物價帶來升溫壓力的因素。至於這將如何影響利率決策,「在更長時間內維持高峰」可能比「有多高」更重要。

Global X 投資長 Jon Maier 表示,該份通膨報告似乎向 Fed 發出警告。由於住房等諸多因素沒有顯示出鬆動的跡象,Fed 面臨兩難境地。倘若這些通膨跡象持續或擴大,尤其是在零售銷售數據可能出現意外的情況下,Fed 可能被迫採取更嚴格的立場。另一方面,如果這些數據穩定在這些水準附近,考慮到最近債券殖利率的急劇上升,Fed 可能會保持暫停升息,從而為經濟提供一些喘息的空間。

Guggenheim Investments 美國經濟學家 Matt Bush 認為,9 月的 CPI 並沒有令人驚艷到足以改變現況,因此預料 Fed 在月底會議不會升息。他指出,過去幾天內多名 Fed 官員承認美債殖利率表升帶來的金融環境已替 Fed 做了大量工作,這意味著不必再升息。此外,第四季可能會看到美國經濟放緩的跡象,勞動力市場疲軟,這將減輕 Fed 再次升息的壓力。

市場反應

截稿前,截稿前,道瓊工業指數跌逾 70 點或近 0.2%,暫報 33,730.42 點;那斯達克綜合指數漲近 0.2%,暫報 13,683.93 點;標普 500 指數跌近 0.03%,暫報 4,375.45 點;費城半導體指數漲近 1.4%,暫報 3,586.63 點。美國 10 年期公債殖利率升至 4.64%,美元指數升至 106.080。

根據芝商所 FedWatch Tool,市場認為 Fed 在下月升息 1 碼 (25 個基點) 的機率為 12.6%,維持利率不變的機率為 87.4%,12 月會議升息 1 碼的機率為 35.7%、維持利率不變的機率為 60.5%。