美債正經歷失落十年!歷史顯示勇者投資人可以期待強勁報酬

華爾街分析師週三 (25 日) 認為,投資人紛紛抓住機會鎖定 16 年來最高的殖利率,過往沉穩美債市場出現波動,吸引了數十億美元資金流入受歡迎的債券基金。

事實證明,即使債券價格在未來幾週和幾個月內繼續下滑,買家也有充分的理由保持樂觀。

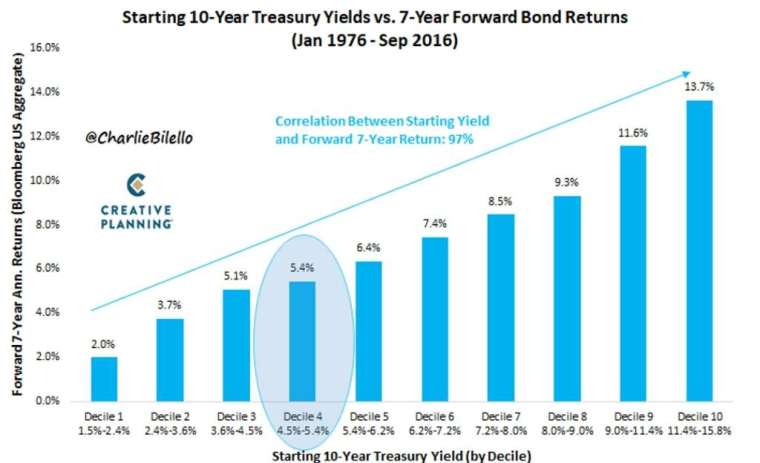

歷史表明,買家在未來幾年幾乎肯定會獲得強勁的回報,可能遠遠超過過去 10 年的債券表現。正如 CPIWealth 首席市場策略師 Charlie Bilello 彙總的圖表顯示,在殖利率約為 5% 的情況下,投資者預計未來 7 年的年化總報酬率將達到 5.4%。

Bilello 指出「 預測債券未來報酬的最佳指標是殖利率 (97% 的相關性)。由於殖利率接近 5%,預期報酬率自 2007 年以來從未如此高。 」

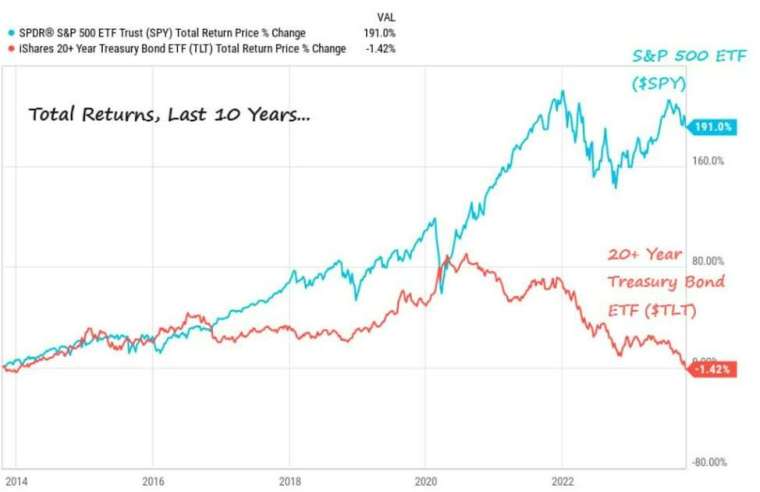

美銀數據顯示,美債價格在 2023 年出現暴跌,市場有望出現前所未有連三年下跌。即使在此之前,與股市相比,報酬率也不溫不火。在新冠危機後的大部分時間裡,股市的報酬率一直落後,但在利率接近零時發行的美債最近卻讓投資人蒙受瞠目結舌的損失,一些 30 年期美債價格跌幅超過 50%。

然而,最近一些投資人看到了一線希望。 隨著美債殖利率的飆升,資金湧入了最受歡迎的美債 ETF,即 iShares 20 年期以上美債 ETF (TLT-US) 。

FactSet 數據顯示,儘管 TLT 的 ETF 自 2023 年初以來下跌 12.1%,但仍有 190 億美元流入,是該基金 2002 年成立以來規模最高的年度。

在 2008 年金融危機之後的幾年裡,債券主要是一個配角,因為極低的利率幫助激發了一種現象,一些華爾街人士稱之為「TINA」,在超低債券利率的環境下,投資者「別無選擇」,只能透過布局股票獲得較佳的收益,預期股市的表現可望獲得支撐。

這有助於激發 2009 年 3 月開始的長達十年的牛市,直到 2020 年 3 月新冠全面爆發時才結束。 在過去 10 年裡,標準普爾 500 指數的總報酬率上漲了 190% 以上,而 TLT 下跌了 1% 以上。

Bilello 評論這是債券「失去的十年」,但在利率達到 20 年來最高水準的情況下,未來幾年對股市來說似乎不那麼有利。持有股票相對於債券的潛在收益已降至 21 年來的最低水平,這促使一些人質疑,持有股票是否仍然值得承擔額外的風險。

更重要的是,足夠大膽押注美債交易員可以在幾乎沒有風險的情況下獲得令人眼花繚亂的回報

前美銀美林 (Merrill Lynch) 經濟學家、Rosenberg Research 創始人 David Rosenberg 說:「請記住,上一次 10 年期美債殖利率 5% 收盤是在 2007 年 7 月 19 日,當時 10 年期美債在隨後 12 個月的總報酬率為 + 11.5 %。」

美債週三殖利率回落至 16 年高點附近。10 年期美債殖利率攀升 11.2 個基點,至 4.952%。同時,30 年期美債殖利率躍升 12.7 個基點至 5.09%。債券殖利率與價格走勢相反。