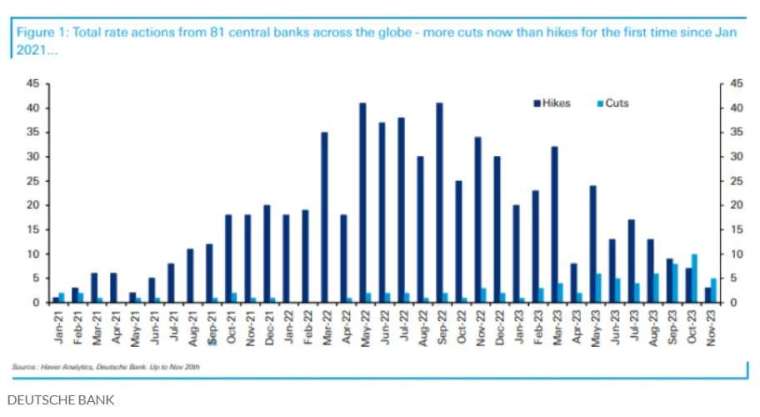

MarketWatch 引述德意志銀行分析師的分析報導,2021 年 1 月以來,全球 81 個國家中,降息者首次多於升息者。但投資人最關切的,莫過於美國聯準會 (Fed) 何時會加入降息行列。

德銀分析師 Jim Reid 警告,期待各國央行實現全球經濟軟著陸、尤其是期待 Fed 在 2024 年中之前降息的投資人,最好不要過於興奮,畢竟對 Fed 政策轉向的熱切期盼,已經被澆熄不止一次。就算投資人賭對降息,經濟軟著陸的押注事後也可能被證明是錯的。

Reid 說:「我認為除非美國經濟衰退,不然很難看到全球大降息循環立即出現,因為主要經濟體的通膨仍遠高於目標。然而,如果經濟衰退,上述預期將被大幅推翻,而且降息幅度可能遠超過市場定價。」

Reid 解釋,降息的依據來自軟著陸預測,但投資人事後可能發現,雖然正確料中降息,卻是根據錯誤的理由,最後可能因為市場預測經濟即將硬著陸,而讓投資人預估會出現更大幅度的降息。

一些南美洲央行最近開始降息,例如巴西、祕魯。巴西和墨西哥之前都比 Fed 早生息,因此現在也能比 Fed 早一步降息。

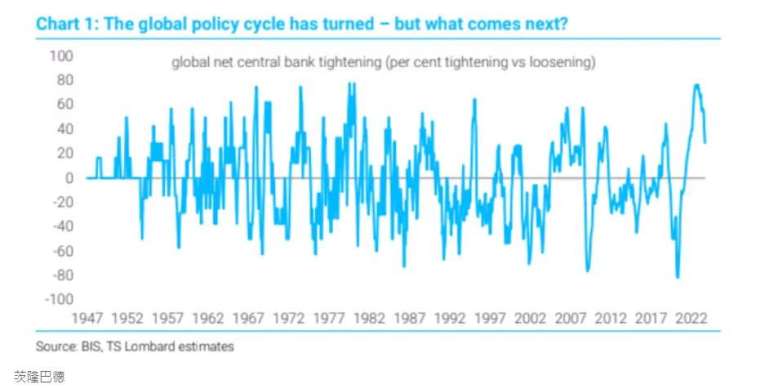

投資人可能會認為,全球貨幣政策周期轉向證明軟著陸將實現,但 TS Lombard 分析師 Dario Perkins 認為,這將是一個錯誤,「未來的旅程仍充滿危險,硬著陸和不著陸的情況依然存在」。

TS Lombard 預測,隨著 2024 年到來,投資人需要牢記以下三個情境:

1. 硬著陸

需求疲弱導致失業率上升、支出和信心持續下挫,進而傷害企業獲利,並導致另一輪裁員,信用循環惡化。這些都是經濟衰退的真實狀況,只要一發生,就很難推測經濟衰退的最終深度和持續時間,嚴重打壓風險資產。

通膨最終會減緩,勞動力市場將出現閒置,但央行的貨幣寬鬆無法立即阻止經濟惡化。市場面臨的危險,存在於總經面嚴重惡化與貨幣政策行動之間的落差。

2. 軟著陸

雖然總經面穩健,但通膨卻消失了。失業率持穩或小幅上升,不會有硬著陸後續效應。各國央行可能維持利率不變,或透過 1995 年的「中期調整」(midcourse correction),讓貨幣政策回到更中性的狀態。

中期通膨風險大至平衡,央行不急於回到貨幣緊縮模式。經濟成長恢復,景氣中斷一陣子後得以延續。

3. 不著陸

通膨可能不像央行預估的迅速下降 (只是降到可容忍水準,不一定是 2%),或是因為遠勝預期的經濟數據,導致通膨走勢翻轉。央行不但無法降息,反而被迫繼續緊縮,儘管中間可能出現短暫的停頓。

2023 年的經濟衰退可能只是延後,進一步的緊縮將為 2024 年帶來更持續、也可能更嚴重的經濟衰退。許多經濟學家把「不著陸」視為延誤 12 個月到 18 個月降息的「硬著陸」。