這是一年中經濟預測師開始工作、計算必要假設並納入模型,提供未來一年預測的時候。

理論上,策略分析師不喜歡做出這樣的預測,但在投資領域,預期收益對資產配置至關重要,因此經濟團隊將與外匯、債券和股票團隊密切合作,為未來幾季做出判斷。

當然,如果許多假設(如 GDP 或消費)中的任何一個被證明不正確,它可能對債券收益和美元的判斷產生重要的波及效應,因此推導出未來的股票收益價值可能具有挑戰性。

對交易者來說,策略師認為第一季或第二季 AUDUSD 或標普 500 指數會走向何方完全沒有資訊優勢——事實上,對某些人來說,這可能導致情感上的依戀和方向性偏見。尤其是當我們考慮到,如果市場出現大幅波動,經濟學家 / 策略師會調整他們的預測,使其更接近市場。

我認為交易者可以從這些預測的背後的論點中找到價值。

策略在這裡是一個關鍵的考慮因素——例如,黃牛不會關心收益率差異或套利價值侵蝕的前景。但對於搖擺交易者,尤其是持倉交易者來說,詳細闡述的論點可以幫助識別即將到來的經濟、貨幣政策甚至政治趨勢,從而提高他們管理風險的能力,甚至在某種程度上協助確定交易規模。

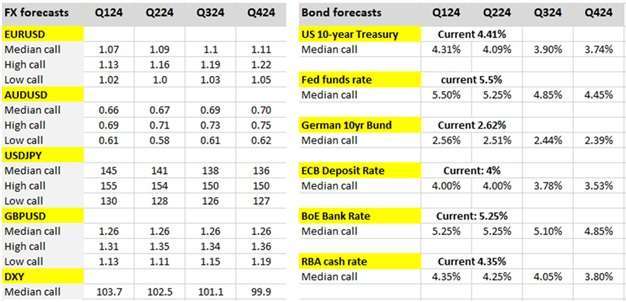

展望 2024 年,我們可以看到 Bloomberg 對 EURUSD、AUDUSD、GBPUSD 和 USDJPY 在 2024 年四季的意見調查,以及對中央銀行政策利率的中位數估計。我們可以看到 2024 年預計將是降息之年,也預計將是美元適度走弱的一年 - 一如既往,觀點存在嚴重分歧。

那麼,為什麼美元疲軟是中心主題呢?

簡單來說,理論是:

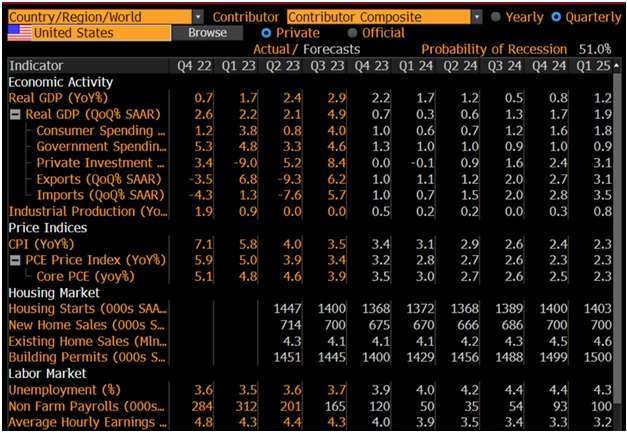

美國 GDP 一直都非常有韌性,但隨著個人消費下降,我們預計到 2024 年第三季度,GDP 將下降到約 0.5% 的年年成長率。 FOMC 對 2024 年年底前 GDP 成長的中央預測看起來過於樂觀,可能會在三月的 FOMC 會議下上調。

目前,美國非農就業人口平均約為 20 萬,但隨著勞動市場的降溫,有人認為我們應該看到非農就業人口每月下降到 3-5 萬,甚至還有人認為到 2024 年第三季度可能出現負成長(即淨失業)。預計失業率將逐漸上升至 4.4%。

美國核心個人消費支出(PCE)通膨預計到 2024 年第三季將降至 2.6% - 仍高於聯準會的 2% 目標,但趨勢和軌跡向下才是最重要的。

在上述經濟動態中,聯準會可以降低聯邦基金利率,並將政策放寬至更中性的水平。

歐洲和英國目前經濟成長正創新低,但在美國放緩的同時,預計這些經濟體將在 2024 年下半年實現溫和成長。

對於那些認同美元「微笑理論」的人來說,他們相信我們將在「微笑」右邊看到均值回歸。

中國的房地產市場和外國直接投資仍然是令人擔憂的問題,但是北京方面採取越來越積極的政策應對,為開發商提供流動性,可能會消除許多擔憂,支持 GDP 維持在 4.5% 到 5% 左右。如果市場對中國的許多經濟風險更有信心,如果我們看到中國資本市場的表現優於其他市場,那麼歐洲和澳洲將成為受益者。

這個觀點讓我持謹慎態度的原因有哪些?

如果聯準會在 2024 年降息,其他大多數 G10 和新興市場央行也將降息,而且可能速度更快。

美國掉期市場已經在 2024 年 11 月之前定價了三次 25 個基點的降息,如果考慮到英國和歐洲的經濟狀況,我認為聯準會可能不太可能實現預期的降息水準。

如果美元表現不佳,我們需要現實地問哪種貨幣會成為美元的挑戰者...

如果不流向美國,全球投資資本將流向何處?除非世界其他地區的經濟狀況有所改善,而我們看到美國的成長令人失望,大型科技公司變得完全沒有吸引力,否則我們真的會看到全球投資資本流向歐洲或中國嗎?

如果美國確實正在走向衰退,全球股市很可能會走低,信用利差也會擴大。如果聯準會在股市下跌和波動性加大的時期實施寬鬆政策,那麼美元可能仍會表現出色。

唐納德 · 川普提議對所有美國進口產品徵收 10% 的關稅,如果他在 11 月就任總統,光是這項政策就可能對美元產生重大利好。根據目前的民調和博彩市場的情況,川普有很大機會贏得選舉人票,重返白宮。

聯準會資產負債表的收縮速度可能會比歐洲央行快。

我們可以繼續討論 - 但事實是,交易者會對價格行為做出反應,並且應該對價格行為、情緒和跨資產波動性的變化保持謙虛。這意味著我們要對 2024 年發生的一切有一個開放的心態。看到關於外匯和利率市場趨勢的論點很有趣,也許這將成為我們交易環境的形成基礎。

然而,這些預測往往被證明是錯誤的,需要注意,對未來價格或方向抱持情感依附對交易者來說是不利的。

關注更多 Pepperstone 市場分析: https://bit.ly/3QzibO0