冬日將至時序來到聖誕節,2023 年從年初的悲觀中扭轉成年末的樂觀。其中的最大因素就是市場已經從緊縮走向寬鬆,而各國央行的頭號敵人通膨,也從年初一路降到年末,讓市場無不敲起歡呼的鐘聲,但這樣樂觀預期的背後,真的如同大家想像的一路狂歡創新高嗎?抑或是在眾人歡呼聲中,必須要好好的檢視景氣循環與資產配置呢?因此透過今年的回顧,我們試圖從股市估值與債券殖利率的變化來分析,進而找出開始勾勒出投資布局與機會。

23 年初市場全面看壞

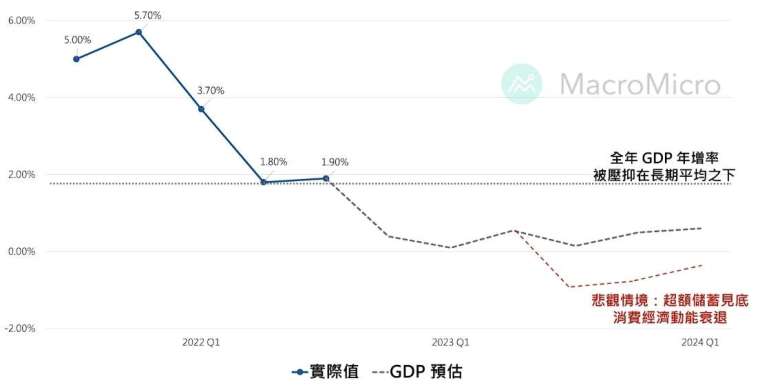

回顧 23 年初當時資本市場幾乎一面倒的看壞後市,要知道前一年 2022 股市從年初的高點開始下殺了將近一年,起因就是因為聯準會過度忽視了通膨的威力。在 22 年烏俄戰爭的影響下物價屢創新高,美國 CPI 一路從 5% 飆升到 8.2%,逼得聯準會不得不一路暴力升息將利率從 0% 一口氣拉升到 22 年底的 4.25%,才總算把通膨暫時從 CPI 高點 8.2% 往下壓抑到 CPI 5.5% 左右。但隨之而來的問題是所有機構都預估 GDP 肯定出現衰退的疑慮,而產業循環也從消費性電子的超賣到庫存堆積,轉換成服務業火熱出現大量的缺工潮。

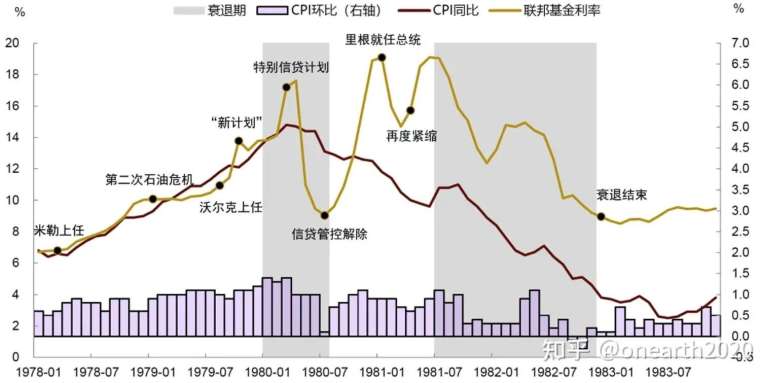

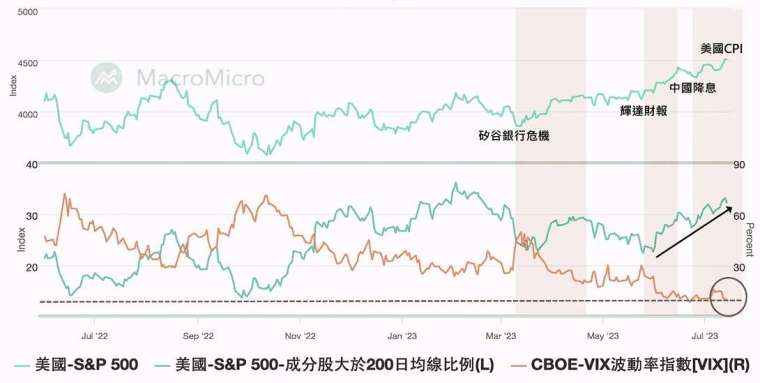

進入 23 年後 FED 還是持續升息的腳步不變,鮑爾也不時的提出 80 年代的沃爾克時刻(Volcker Moment)的論調來警告市場不要太輕忽通膨反撲的壓力,當當時時任聯準會主席保羅沃爾克在 1980-1982 年為了對抗 10% 的通膨率將聯準會利率一口氣拉升到 20%,後來造成了美國 80 年代衰退了十年之久。因此 23 年上半年我們才會看到鮑爾對於利率的走向就是不肯鬆口,不過說歸說但是 FED 升息的幅度已經不像 2022 年的暴力升息而是力道開始縮減,從 2023 年初的 4.25% 來到年中的 5%,總共升息 3 碼左右,因此市場開始猜測聯準會的利率動向是否從加速升息到緩速升息的過程中透露出鴿派意象,美股標普 500 從年初的 3800 點就開始築底反彈來到 7 月份的 4600 點,十年期公債殖利率也來到 4% 的關鍵水位 (幾乎回到 2022 年底的位置)。所以 2023 七月的氛圍就是股市因為 AI 概念一片樂觀,而債市正準備迎接殖利率回檔的起飛潮。

第三季美債降評殖利率飆升市場恐慌

不出意外的話,意外就來了。當市場覺得 23 年風平浪靜之際...... 詳情請參下方說明

本篇文章為研究報告系列第四期,如想解鎖完整內容以及收到更多期研究報告,請填寫相關資料,表單連結:https://supr.link/AhCfJ