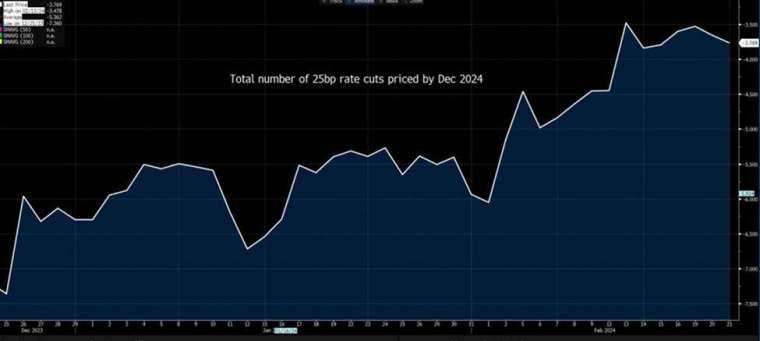

變革的風潮席捲市場。去年 12 月,美國掉期市場也對 2024 年定價了七次 25 個基點的降息,而現在我們看到預期僅有 3.8 次降息...... 但我們是否會看到事態的另一個轉折?是否有可能升息?這對波動性意味著什麼?

這無疑是某些圈子裡一個新的討論主題...

從更高的時間框架來看,我認為雖然在 US500 和 NAS100 中我們看到多頭減弱的跡象,但生活還是很美好的,對於風險資產的情緒應該保持樂觀。

只要「聯準會救市」依然存在且有效,資金管理者認為減持股票的理由有限,因為他們知道聯準會有能力降息,如果通膨軌跡允許,甚至可以注入流動性。

有了 “美聯儲救市”,市場已經定價了全年 3 至 4 次降息,為什麼要拋售風險資產?為什麼不繼續做多高貝塔成長 / AI 股票,並定期關注對沖呢(它們仍然便宜)?

這也許很難協調,但如果美國利率曲線中定價的利率削減幅度減少 - 只要驅動因素是強勁的增長動力,風險更應該保持堅挺。勞動市場充滿活力,消費和需求也很活躍。我們可能會獲得更高的債券殖利率,但從戰術上講,從高品質成長股轉移到小型股會更有利,其中 US2000 指數將表現出色...... 不管怎樣,一切並非絕望,多頭將找到長期機會驅動回報。

風險的有害組合

我們看到市場的有害組合,是發現如果「右尾」擔憂加劇,會導緻美國國債的期限溢價上升和長期美國債券殖利率(名目和實際)飆升。這一情況來自政府債券供應增加,但考慮到我們剛剛看到美國財政部的淨借款需求並未引起轟動,這似乎不太可能發生。或者我們看到大眾通膨預期會發生變化,導致普遍認為聯準會政策沒有想像中那麼緊縮。

我的同事 Michael Brown 這份說明中涵蓋了他對這種動態的看法,這值得一讀 -https://pepperstone.com/en-gb/market-analysis/macro-trader-the-biggest-risk-to-the-bullish-backdrop/

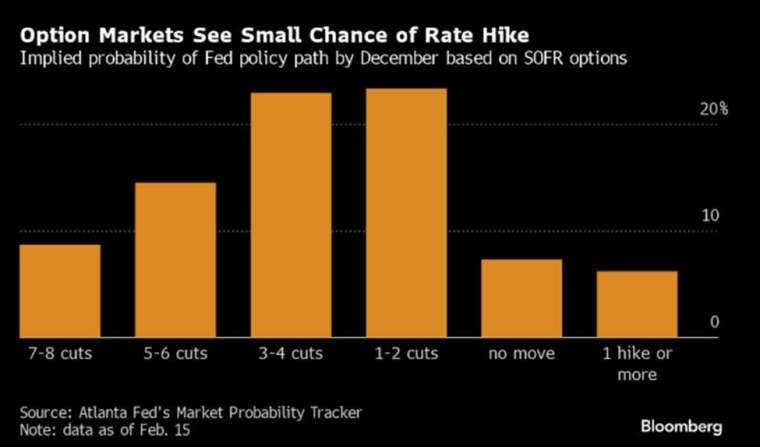

然而,另一個值得關注的發展是,隨著我們展望即將公佈的美國核心 PCE 通膨率(預計於 2 月 29 日公佈),一些交易群體開始押註今年稍後的升息。我們可以看到這種情況在 SOFR 期權中有所反映(請參閱亞特蘭大聯邦儲備銀行的機率追蹤器 -https://www.atlantafed.org/cenfis/market-probability-tracker)。

儘管押注集中在今年將進行降息,但當我們看整個結果的分佈時(在雙峰分佈中),我們可以看到現在已經有人開始押注加息,雖然這可能為時過早並且被證明是不正確的,但這是一個警訊。

或許,最近前紐約聯邦儲備銀行主席 Bill Dudley 發表的一篇觀點性文章,對關於未來升息的非常早期的討論提供了額外助力,即聯儲政策實際上可能並不像許多人想像的那麼緊縮。前美國財政部長 Larry Summers 也暗示,下一步行動很可能是升息。

如果利率和債券交易者真正增加了他們對升息重啟的信念,那麼這將為整個市場帶來巨大的不確定性。在這種情況下,不確定性將導致交易者對定價風險的信心降低,從而導致隱含和實現波動率增加,以及股票下跌。

就目前情況而言,這一切定價的機率都非常低。然而,在過去幾天裡,這種情況越來越多地出現在對話中,這是一種風險,如果我們現在認識到它,我們可以更有效地做出反應。

因此,升息的可能性使得這些數據點極為重要,我認為市場低估了波動性風險。

2 月 29 日 - 美國核心 PCE 通膨 - 市場將預期核心 PCE 月環比成長達到 0.4%,這讓我們感到緊張 - 不過這也是意料之中的。

3 月 8 日 - 美國非農就業報告(NFP)- 我們似乎不太可能再次看到超過 30 萬的新增就業,或者平均小時工資同比增長 4.5%,但預測 NFP 是一項困難的任務,如果我們再次看到大幅增長的數字,交易員將降低風險敞口 - 好消息在這裡可能是壞消息,特別是如果工資數據很熱的話。

3 月 11 日 - 美國 CPI 通膨 - 這一系列關鍵數據點中的最大風險。如果我們看到核心 CPI 環比增長又一次超過 0.35%,並且核心服務以及 “超級核心”(除去租金和住房的核心服務)數據表現強勁,那麼交易員將減少對 6 月降息的押注,並增加加息押注作為對沖。

3 月 14 日 - PPI 通膨 - 連同美國 2 月 CPI 數據的各個組成部分,PPI 數據將調整對於 3 月 29 日發布的(2 月份)美國核心 PCE 數據的預期。

3 月 20 日 - FOMC 會議 - 雖然重點關注經濟預測和點陣圖,但也將評估聲明 - 我們是否會看到對通膨軌蹟的擔憂略有上升?

如果你想知道什麼因素可能導致股市長期下跌並波及風險外匯和大宗商品市場,那麼要么是因為經濟衰退風險上升,要么是因為通膨水平升高。

雖然大多數人預計即將公佈的美國 CPI 數據將恢復其向目標水平靠攏的趨勢,這將為市場帶來一定程度的寬慰,但從市場參與者的角度來看,多多關注 2 月份數據組的 “意外」也是很有道理的。考慮到一些市場參與者已經開始討論升息的可能性,如果 2 月的通膨數據高於預期,幾乎肯定會導致市場波動率上升。

這些日期很重要,請把它們放在風險雷達上。