撰文:賴威仁

2023 年另類投資規模已超過 10 兆美元,成為國際資產管理業務焦點。台灣可考慮搭上這股國際私募債權的發展趨勢,讓國內資金透過私募資產管理,擁有投資標的更多元、投資收益更好的運用方式,將有助於台灣向亞洲資產管理中心的目標邁進。

過去資產管理業務著重在包括股權、債權及現金這一個「傳統投資」區塊,但近年除了上述區塊的「另類投資」(Alternative Investments),投資規模在 2023 年已經成長到超過 10 兆美元,投資範圍則遍及(依規模排序):私募股權、不動產、基礎建設及私募債權等類別,且在國際金融市場利率環境變動下,另類投資以較高的投資報酬率吸引了更多目光,成為了國際資產管理業務的成長焦點。再者,因為另類投資以各種現金流重組、產業管理顧問等專業技術,將過去無法和投資者分享的案子,以切割、重組現金流的方式,轉化成可以讓更多人參與的投資標的,吸引了需要提高報酬率的投資者加入,這就是另類投資的獨特魅力。

資產管理 4 項趨勢要注意

每逢歲末年初,國際大型金融機構都會提出一些資產管理產業發展之趨勢與商機,例如:高盛(Goldman Sachs)金融研究部門,對於 2024 年的資產管理發展情勢提出了:美元利率走勢、地緣政治變化、顛覆性技術(Disruptive Technology)應用及投資組合建構趨勢等 4 項看法。

美元部分,美國聯邦準備理事會(下稱「聯準會」)堅持把利率維持在「高檔較長一段時間」(Higher for Longer)的作法下,再配合主要產業及就業的良好表現,最終仍會實現「軟著陸」,而聯準會如果開始降息,則可能是重新介入風險資產的良機;地緣政治部分,應關注 2024 年舉辦大選的美國、英國、南非、印度、台灣和俄羅斯最後的選舉結果,將影響國際重要產業的全球布局,目前預期美中之間的對抗情勢仍將持續;此外,烏俄、以哈衝突久戰未決,且其他阿拉伯國家檯面下支持巴勒斯坦的行動仍持續不斷,甚至葉門叛軍胡賽(青年運動)組織襲擊紅海事件時有所聞,間接對國際運價與商品價格帶來影響,凡此都將影響國際資產管理的配置方向。

人工智慧的運用還會更多

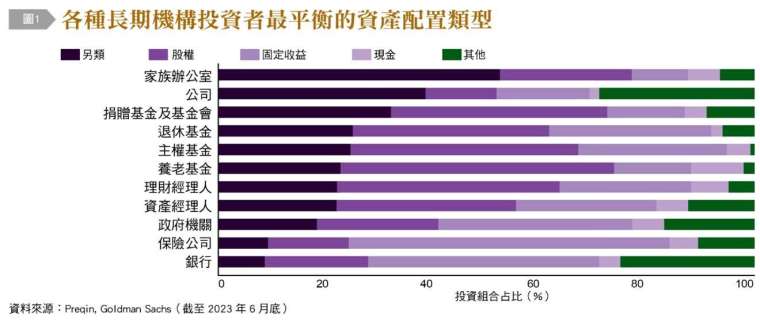

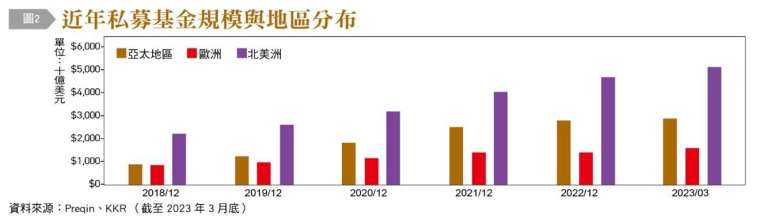

顛覆性技術主要表現在人工智慧(Arti-ficial Intelligence, AI)運用,特別是生成式 AI(generative AI)的技術發展上。此外,AI 在深度學習(Deep Learning)的應用,已經 AI 晶片與伺服器遍及各種產業,也帶動了相關半導體晶片、電子產品製造、網路安全及醫療照護資料分析的應用與發展,然而,光憑 AI 技術仍不足以帶動客戶的需求與企業的營收,未來必須更關注在各種 AI 應用模式的發展上。投資組合建構方面,則是著重在靈活調整的能力上,同時必須兼顧投資標的分散與風險管理,並將更多眼光放在參與對沖基金與私募債權的應用上,而各種不同類型的投資者,對於股權、債權、另類投資、現金和其他的各種投資配比,也有顯著的不同[圖 1]。此外,私募基金巨擘 KKR 則對私募債權(Private Credit)的前景發表看法,從研究公司 Preqin 統計的私募基金管理規模來看,金額方面主要還是在北美地區成長最大,但在成長率方面,亞太地區則有相當大的潛力,而成長的潛力因素則在於私募債權業務發展。再從私募股權對私募債權的金額倍數來看,北美、歐洲地區的倍數約在 5.2 倍、3.8 倍,而亞太地區則高達 30.8 倍,且銀行業在亞太地區的授信占比高達 79%,相較於歐洲的 54%、北美的 33% 高出相當多,可看出私募債權業務在亞太地區具有不錯的發展潛力[圖 2]。

過去,私募債權的應用層面主要在於企業擴張時的財務運用,例如:家族企業走向擴張,且不想稀釋股權,又或是公開發行企業,打算將企業私有化(Go Private)而需要收購流通在外股份的資金,都可能運用私募債權的資金進行。然而,KKR 特別指出私募信貸在亞太地區的 3 個其他運用方向:直接借貸(Direct Lending)、資本解決方案(Capital Solutions)以及擔保抵押借貸(Collateral-Backed Lending)。簡言之,私募債權在亞太地區的應用並非像北美、歐洲地區專注於併購、私有化的短期借款,反而是更加著重在補足銀行業服務無法完全到位的信貸市場上,讓私募基金可以透過此類業務,增加基金的整體收益。

綜合觀察各家國際金融機構看法,全球資產管理業仍能持續蓬勃發展,主要得益於幾個面向:

被動投資的 ETF 基金成長方興未艾 主動投資則面臨 AI 技術挑戰

過去由基金經理人主動選股投資的方式,但基金績效表現不如大盤指數的表現的情況經常發生。因此,投資人在考量資產配置對於整體投資表現的重要性,遠大於主動選股,逐漸認同以被動追蹤指數表現的 ETF 來當作市場投資組合,而投資管理者只要煩惱將多少比例的資金投入 ETF 即可,帶動了全球被動投資風潮。

儘管如此,主動投資仍積極尋找轉型之路,最引人注目的就是 AI 技術的發展,AI 技術以其獨特的訓練、學習能力,可以從過去表現良好的基金之中,分析其投資選股策略、進出時點,以及投資時的各種經濟、產業和個別公司的資訊因素,形成強大的投資決策模式,甚至可以隨著時間經過回測投資表現後,再正式投入調整模式,因此各家投資業者無不將 AI 導入投資決策,且投入大量的資源、人力進行開發。

基於客戶對於投資報酬率的要求 另類投資領域蓬勃發展

在 2008 年金融海嘯之後,許多國家央行採取振興經濟的長期低利政策,造就了全球金融市場繁榮的景況,且由於傳統低風險的存款、債券報酬率過低,投資者便將眼光轉向了不動產、公共基礎建設等另類投資標的,以追求更高的投資報酬。事實上,除了上述標的之外,只要能產生穩定現金流的物件,且投資者有興趣,都可設計成投資商品來交易。

但是,從穩定現金流的物件,要包裝成投資商品需要很多步驟,例如:資產的信託、營運管理、專業機構認證等,而這也衍生了很多成本,如果少數投資者的合夥,甚至是非常了解這個物件的營運情況,就可以把這個物件包下來,以更有彈性、更經濟的方式來處理相關的營運管理和現金流分配,從而獲得更高的投資報酬率。所以,投資標的良好營運管理,一直是私募基金得以獲得良好報酬率的重要關鍵,而這些專業技能不只必須仰賴私募基金內各類國際專業人才的優異技術,也需要當地專業人才在旗下管理顧問公司的持續貢獻,複雜度頗高。

投資者對於穩定報酬率的需求提高 私募債權逐漸盛行

過去在私募領域中,私募股權的創投活動總是列為最大的發展方向,然而,隨著私募基金投資的標的多樣化、客製化,再加上越來越多高資產客戶追求穩定收益,不願意將資金投資在風險性高的創投活動上,近年來許多私募基金也逐漸把目光轉向債權投資上,以符合客戶的風險報酬要求。事實上,私募債權的發展成因也和上述穩定現金流的另類投資物件類似,只是這個穩定現金流的要求是來自於借款企業,而非個別物件,而這樣也能確保借款企業日後穩定的還款能力。

再者,投資者(包括金融業者)參與私募債權,也能將業務領域延伸到過去無法觸及的國家或是產業,例如金融業者很希望參與某個新興國家的金融業務,透過合組私募基金或有限合夥公司,也能和志同道合的業者一起前進當地市場爭取商機,甚至透過私募債權架構與管理機制的規劃,可以更簡便的擴大營運規模,同時減少管理成本花費。

資產管理未來發展呈現多樣性

以往,一般大眾對於資產管理的認知,大多在於募集大眾資金投資於國內外上市(櫃)公司的傳統投資信託,但近年來資產管理業已逐漸改變,資金的運用方式、投資標的已經有很大的變化,不僅在投資方式上以被動式指數投資轉為大宗,主動式投資更由過去經理人主觀的選股,逐漸轉為訓練 AI 模式的主動投資;投資標的則由股權、債權,擴大到不動產、高價商品等非傳統投資標的的另類投資,這些變動的趨勢都值得我們密切關注。

除了股權性質的資產管理,資金也將眼光放在債權性質的借貸業務上,且金額逐漸快速成長中,補足了過去銀行業無法觸及的放貸方式,吸引了更多金融業者的注意。展望未來,台灣可以充分考慮搭上國際私募債權的發展趨勢,讓國內資金透過私募資產管理,擁有投資標的更多元、投資收益更好的運用方式,甚至考慮透過金融業自組國內外的私募資產管理公司,進行更好的資金運用,而這也有助於台灣朝向亞洲資產管理中心的政策目標大步邁進。(本文作者為台灣金融研訓院金融研究所副研究員)

來源:《台灣銀行家》171 期

更多精彩內容請至 《台灣銀行家》