【摩根投信行銷文宣】

每逢美國總統大選年,投資人最關心的事情,就是總統當選人對美股走勢可能造成的影響。因為通常多數人會把候選人的經濟政策跟股市預期的表現聯想在一起。但根據統計,實際情況並並非如此,因為數據已經告訴我們,即使投資人對美國的經濟表現會因政治偏好的不同而有差異,然而這些差異對美股走勢並沒有直接影響,所以「誰當選總統對美股較有利」,實際上是個假議題 (延伸閱讀:2024 年全球各地舉行的選舉可能造成哪些衝擊?)。

如果大選只是個假議題,那麼,我們真正該關心什麼呢?

民眾對經濟的感受會因政治偏好而有所不同

摩根資產管理表示,由於「股市通常是經濟的櫥窗」,所以投資人會用經濟政策去預期股市變化當然非常合理。但在此同時,投資人不但要留意「政見」與「政策」的差異,更要留意「偏好」與「實際」的差距。

因為在實務上,從「政見」到「政策」都需要一定程度的折衝與協調,所以政策往往也是政見在多方妥協後的結果。此外,總統當選人對經濟政策的偏好,與股市的實際走勢往往也是兩回事,儘管政策的走向和支持的確可以為企業塑造相對友善的環境,但企業的股價表現最終還是要看企業自身具體的獲利數字而定。

這一切都可以透過數據證明。透過圖一可發現,從 2000 年至今,不同立場的選民,對美國經濟狀況的好壞的確會有不同的感受,舉例來看,在 2000 年到 2008 年共和黨小布希執政期間,認為美國經濟表現「良好」或「極佳」的民眾,就以偏向共和黨的選民居多;同樣的,在 2009 年到 2016 年民主黨歐巴馬執政期間,認為美國經濟表現「良好」或「極佳」的民眾,就以偏向民主黨的選民居多;而同樣的情況,在 2017 年~ 2020 年共和黨川普執政期間、以及 2021~2023 民主黨拜登執政期間都沒有改變,可見美國民眾對經濟好壞的感受,的確會跟他所屬的政治傾向有關連。

圖一:美國民眾認為國家經濟狀況「極佳」與「良好」之百分比

美股走勢與民眾對經濟的感受無直接關聯

摩根資產管理指出,額外要補充的是,美國股市的實際走勢,與全體民眾對經濟好壞的感受也沒有直接關聯,換句話說,民眾對經濟的感受與美股實際走適無關。同樣地,透過圖一的資訊,可發現在 2007 年~ 2008 年期間,民主共和兩黨民眾普遍都認為美國經濟表現不佳,美股在這段期間下跌 37%(彭博資訊,2007.01.01~2008.12.31);但在 2009 年~ 2012 年間,儘管只有不到 10% 的兩黨民眾認為美國經濟表現尚佳,但美股在同一時期的表現卻上漲 38%(彭博資訊,2009.01.01~2012.12.31)。

同樣的情況在近年也是如此,例如在新冠疫情期間 (2020 年~ 2022 年),認為美國經濟表現尚佳的民眾在比例上雖然不斷下滑,但美國 S&P 500 指數在這段時期內不但上漲 18.74%,而且在科技股的帶動下,美股大盤指數甚至還連續創下歷史新高(彭博資訊,2020.01.01~2022.12.31);可見民眾對美國經濟的感受與美股走勢通常沒有直接關連。(延伸閱讀:市場所謂的賣點,往往是行情的起點!)

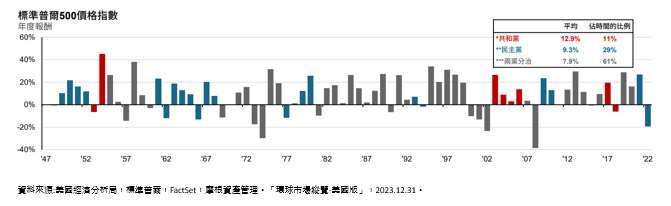

美股走勢對政黨變亦無差別對待

既然美股的表現與民眾對經濟好壞的感受度並無直接相關,那麼美股的走勢對於美國政黨政治的變化自然也就不會有差別對待。透過圖二可知,自 1947 年至今約 75 年的時間內,美國大多數時間 (61%) 是處於分裂政府狀態 (白宮與國會分屬不同政黨),但即使是在這個狀態下,美股的表現也是漲多跌少,股市的平均年度報酬率為 7.9%;倘若換為共和黨同步主導白宮與國會,美股的平均年度報酬雖然可拉高到 12.9%,但這期間內也出現過一次下跌,並非全然保證上漲;而在民主黨同步主導白宮與國會的這段期間,美股下跌的次數雖比共和黨多,但平均年度報酬也有 9.9%,可見美股走勢並不會因為美國政黨政治的變化而有差別對待。

圖二:美國 S&P 500 指數在不同政黨執政期間的表現

多元布局美國資產應對美國大選年波動

所以對投資人而言,與其關注哪位候選人在當選後對美股有利或有害,不如提前進場、持續投資、採取多元布局的方式參與美國市場長期增值的機會。對股票投資人來說,影響股價的關鍵在於企業獲利,而歷史經驗已證明,美國企業的獲利能力,跟民眾信心與政黨政治的變動並無關連(圖一、圖二),所以只要透過共同基金長期投資美國股市,無論未來是哪個候選人當選總統大位,投資人仍有較高的機率在美股獲得正報酬。(延伸閱讀:相較其他區域,美國資本市場魅力何在?)

對債券投資人而言,債券更是一種可以協助投資人降低股市波動的資產類別,因為美國是全球最大的債券市場,美元又是全球流動性最佳的交易貨幣,再加上美國的利率環境已來到近 20 年新高,所以無論從收益率、流動性或匯率的角度來看,美國的債券資產都會是投資人降低大選年波動的較佳選擇。(延伸閱讀:熱門債種大比拚,美國非投等債值得青睞!)