美債殖利率曲線價差交易是什麼?一文掌握要點!

美國公債價格與殖利率變化,不僅影響全球投資市場,也提供多元期貨交易機會,可以「公債價格」或「公債殖利率」為標的,買賣期貨合約;也可以根據「公債殖利率曲線」變動進行價差交易,如何做呢?本文快速帶你掌握要點!

美國公債殖利率五大影響因素

隨著通膨明顯滑落,市場今 (2024) 年初原本樂觀預估,美國聯準會可望於 6 月降息,甚至今年有機會降息三次;未料 3 月消費者物價指數 (CPI) 已連續三個月高於預期,潑了市場冷水。有些分析師認為,今年只會降息一次,甚至不會降息。

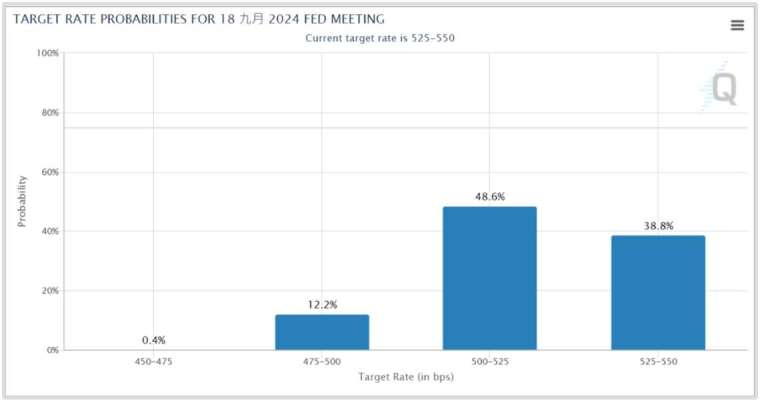

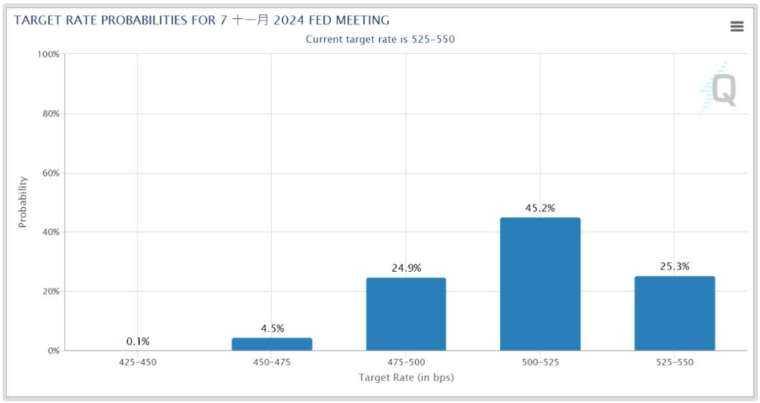

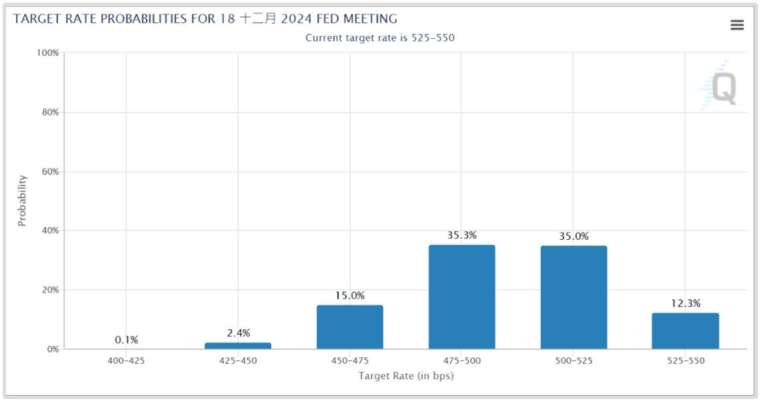

芝商所 FedWatch 工具顯示 (截至 5/13),市場認為 9 月降息機率為 61.2%、11 月提升至 74.7%,12 月進一步增加至 87.7%,顯然市場押注 12 月降息機率較為濃厚。

芝商所執行董事及首席經濟學家 Erik Norland 分析,美國公債 2 年期、10 年期和 30 年期殖利率後續走勢將取決於諸多因素:

- 通膨是否持續降溫?

- 經濟成長:經濟減速可能會迫使央行調降短期利率,殖利率曲線可望轉趨陡峭。

- 金融穩定性:銀行體系任何不穩定跡象,也可能導致殖利率曲線轉趨陡峭。

- 量化緊縮 (QT)/ 量化寬鬆 (QE):聯準會是否放寬量化緊縮力道、甚至重新實施量化寬鬆?

- 預算赤字:維持鉅額赤字恐怕會成為長天期殖利率的上行壓力。

殖利率曲線三種型態:正斜率、水平、負斜率

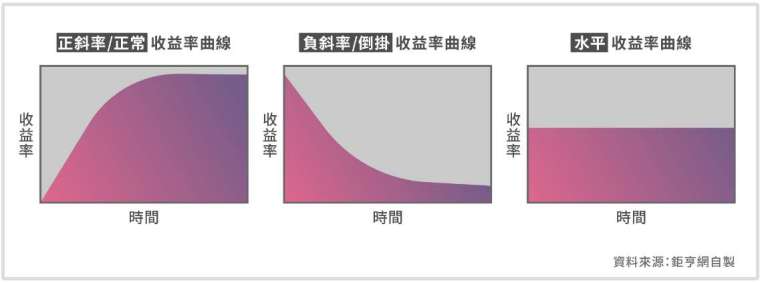

債券存續期間不同,殖利率也不同,若將不同天期的債券殖利率與存續期間繪製於同一張圖,並將各點連接起來即可畫出一條殖利率曲線,也稱為收益率曲線。

一般而言,債券期間越長,面臨的不確定風險較高,殖利率也會較高,所以長天期債券殖利率通常比短天期為高。因此,正常情況之下,美國公債殖利率曲線會呈現正斜率,越陡峭代表長債持有者希望獲得的收益率越高,以彌補持有長債的風險。

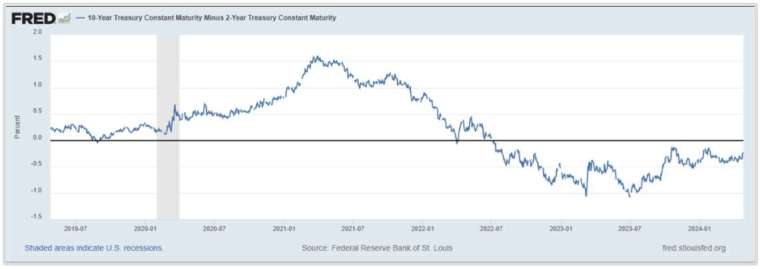

然而當聯準會升息,大幅推升短債殖利率,或是投資人對於未來經濟前景有疑慮,長債避險需求增加時,會導致殖利率曲線趨於平坦,甚至出現倒掛現象,亦即短債殖利率高於長債殖利率。市場常用美債 10 年期與美債 2 年期之間的利差觀察殖利率曲線是否倒掛,一旦出現,顯示景氣有減緩或衰退的可能性。

事實上,自 2022 年 7 月初開始,美國 2 年期公債和 10 年期公債殖利率曲線便出現倒掛現象,一直持續至今。

善用價差交易 利率期貨交易策略更加多元化

美債殖利率曲線變化除了可以觀察經濟衰退與否之外,也提供期貨投資人價差交易的機會。所謂價差交易是指買進一份期貨合約,同時也賣出另一份高度相關的期貨合約。

價差可以是市場內價差,例如時間價差,又稱為日曆價差,即買入某種產品在某個月份的合約,同時賣出該產品在另一個月份的合約。價差也可以是類似產品之間的價差,例如買進玉米合約,同時賣出小麥合約。

在美國公債期貨產品中,執行兩種美國公債期貨合約之間的價差交易是常見策略。投資人可根據自己對美國公債期貨殖利率曲線的看法,在不同的美國公債期貨合約之間進行價差交易,例如芝商所 2 年期公債期貨合約 (ZT) 和 10 期年公債期貨合約(ZN),可以方便交易者建構價差交易策略。

確定使用哪種美國公債期貨合約建立價差交易後,需要計算每種合約的隱含基點價值,比較並計算得出正確的價差比率,買賣相對應合約的數量。價差比率是指兩種合約的交易量比率,計算方式為「長期債券的基點價值 / 短期債券的基點價值」。舉例來說,10 年期公債基點價值為 128.78,2 年期是 46.25,價差率則為 2.78,大約是 3:1。代表可以買進 (賣出) 三份 2 年期公債期貨合約,同時賣出 (買進) 一份 10 年期公債期貨合約。

芝商所會於網路發布價差率,方便交易者查閱,可以針對收益率曲線的斜率變化進行交易,讓利率期貨投資組合的交易策略,更加多元化。

若不熟識美國利率市場,但又對利率走勢有想法的話,則可以利用 10 年期殖利率期貨 (10Y) 來做投資,覺得利率會升(升息),可以買入;利率會下降(降息),可以賣出。而且合約規模小,成本較低,很適合小資族。

台灣投資人如果有興趣參與美國利率市場,尤其是上面提到的美債期貨合約,只要在國內的期貨商開戶,就能夠輕鬆交易相關產品,詳情可向期貨商查詢。