加權股價指數近 6 個月價量表現:(資料來源:Bloomberg, 截至 2024/06/12)

野村腳勤觀點:

● 更多公司搶食散熱大餅

Computex 後幾家歡樂幾家愁,喜的是那 44 家在黃仁勳背板上的輝達合作夥伴,憂的則是散熱族群一連好幾天的重挫。倒不是說散熱的後市不看好,畢竟光一個冷板單價就是傳統散熱模組的十幾倍,液冷必定會帶動巨大的產值提升,但也正因為商機無限,許多廠商都想來搶食這塊大餅,這次電腦展中就有廠商喊出要擴充產能、滿足市場一半以上的散熱需求,先不論是否真的能做到,散熱技術確實不像半導體一樣有很高的進入障礙,新的競爭者加入就意味著眾廠商要面臨價格上的競爭,對於獲利、毛利率就將是一大挑戰。可以想見散熱受惠於 AI 需求爆發,這點是無庸置疑的,只不過在營收明顯爆發、競爭格局還不明朗前,新的競爭者怕是會攪亂散熱市場的一池春水。

經理人視角:

● 大盤利多因素:

(一) 聯準終將降息:通膨放緩趨勢明確,儘管降息預期一延再延,但無論何時啟動降息都應以利多視之

(二) 美國經濟有撐:4 月經濟數據好壞參半,但趨勢上仍呈現溫和成長,單月波動不需過度擔憂

(三) AI 引領新趨勢:輝達創辦人黃仁勳表示,未來「一年一個新產品」的資料中心規劃,相關台廠受惠無窮

● 大盤利空因素:

(一) 地緣政治風險:2024 美國總統大選、中東地緣風險攀升,為全球金融體系帶來不確定性

(二) 需求回溫緩慢:降息遞延令下半年需求回溫及回補庫存力道有限,急單與短單的能見度變短

(三) 漲多修正壓力:AI 類股漲多後評價不算便宜,熱錢湧入使籌碼混亂,股價波動風險上升

● AI 競爭將走向大者恆大

今年以來台灣加權指數上漲大約 4000 點,其中光是台積電、鴻海、聯發科就貢獻了 3000 點,2024 完全就是權值股主導行情的一年。當然除了「輝達投顧」的明牌加持之外,AI 發展至今的確慢慢出現「大者恆大」的跡象。背後原因也很簡單,在於 AI 的建置成本實在太高,輝達一片 GB200 要價 7 萬美元,一台 GB200 NVL72 伺服器要價 300 萬美元,如此昂貴的單價遠不是中小企業能夠負擔,只有美國四大 CSP 業者這種等級的企業才能大肆採購,而對於供應鏈廠商來說,龐大金額的訂單也意味著龐大金額的賠償金,只有大型企業才簽得起這樣的賠償條款,這已經無關乎誰的技術好、誰的技術差。目前 AI 仍處在初期的階段,眾人積極建置基礎算力,大企業更具備資本支出以及議價的能力,等到未來 AI 進入主升段,軟體、終端應用逐漸成熟後,中小型企業也許會有更多表現的機會。

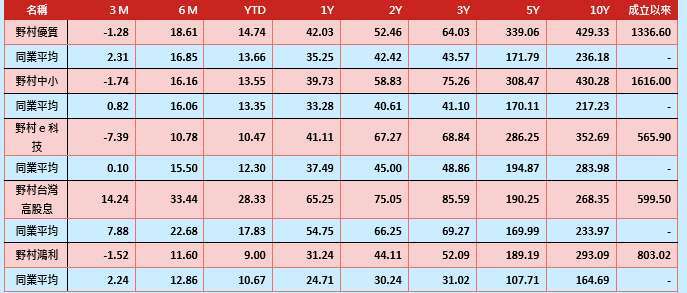

各期間績效表:(%)

註:文中涉及個別公司相關資訊僅供個別事件說明與評論,非為個股之推薦,投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,非基金績效表現之預測。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。

野村證券投資信託股份有限公司 110615 台北市信義路五段 7 號 30 樓 (台北 101 大樓)

客服專線:(02) 8758-1568 野村投資理財網:www.nomurafunds.com.tw AMK01-240600050

上述基金均經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書 (或投資人須知)。有關基金應負擔之費用 (境外基金含分銷費用) 已揭露於基金公開說明書或投資人須知中,本公司及銷售機構均備有基金公開說明書 (或其中譯本) 或投資人須知,投資人亦可至公開資訊觀測站或境外基金資訊觀測站中查詢。基金買賣係以投資人自己之判斷為之,投資人應瞭解並承擔交易可能產生之損益,且最大可能損失達原始投資金額。基金不受存款保險、保險安定基金或其他相關保障機制之保障。如因基金交易所生紛爭, 台端得先向本公司申訴,如不接受前開申訴處理結果或本公司未在三十日內處理時,得在六十日內向金融消費評議中心申請評議。 台端亦得向投信投顧公會申訴、向證券投資人及期貨交易人保護中心申請調處或向法院起訴。基金投資風險包括但不限於類股過度集中之風險、產業景氣循環之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等,請詳見基金公開說明書 (投資人須知)。基金可能投資承銷股票,其可能風險為曝露於時間落差之風險,即繳款之後到股票掛牌上市上櫃之前的風險。【野村投信獨立經營管理】