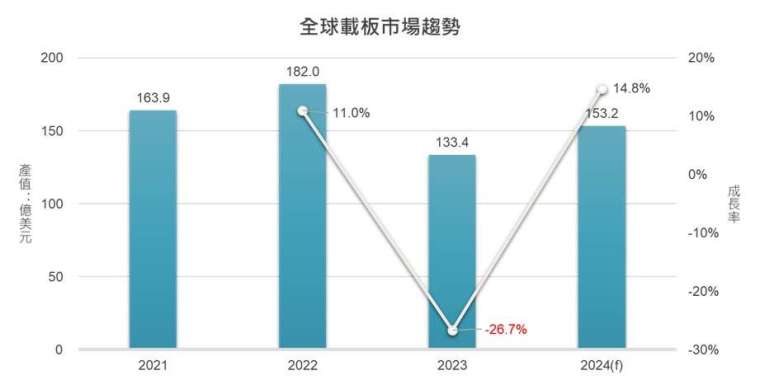

由 TPCA 引用工研院產科所研究資料顯示,2023 年全球載板產值約為 133.4 億美元,較 2022 年下降 26.7%,但 2024 年在 AI 強勁的需求帶動下,將進一步驅動高階載板的復甦動力。估 2024 年全球載板市場將達到 153.2 億美元,較 2023 成長 14.8%。同時,全球市場中,台灣是最大的載板供應者,占整體產值約 32.8%,其中欣興 (3037-TW) 又居前五大供應商龍頭地位。

台灣電路板協會 (TPCA) 引用工研院產科所統計,2023 年全球載板產值約為 133.4 億美元,較 2022 年且 2022 年的 182 億美元下降 26.7%。展望 2024 年,儘管全球經濟仍面臨諸多不確定,以及地緣政治風險仍在,但隨著終端產品庫存調整見效,消費市場復甦跡象顯現,都有助於全球載板市場回暖。特別是在 AI 強勁的需求帶動下,將進一步驅動高階載板的復甦動力。預計 2024 年全球載板市場將達到 153.2 億美元,較 2023 成長 14.8%。

TPCA 指出,全球市場中,台灣是最大的載板供應者,占整體產值約 32.8%;其次是日本 (27.6%) 和韓國 (27.0%)。前五大載板廠商分別是台灣的欣興 (3037-TW)(16.0%)、韓國的 SEMCO(9.9%)、日本的 Ibiden(9.3%)、奧地利的 AT&S(9.1%)和台灣的南電 (8046-TW)(8.7%),五家載板廠佔一半以上的全球供應。

TPCA 指出,IC 載板依基材不同,分為 BT 與 ABF 兩大類。BT 載板在 2023 年,因手機、電腦等消費性電子衰退,和記憶體庫存激增的雙重壓力,整體需求顯著下滑。2023 年全球 BT 載板產值約為 61.8 億美元,衰退 27.1%。根據 Gartner 的預測,2024 年記憶體市場將強勁復甦,營收預計將暴增 66.3%。隨著記憶體市場的活躍,相關載板的需求也將得到提振,預計 2024 年全球 BT 載板市場將增長 16.5%,達到 72 億美元。

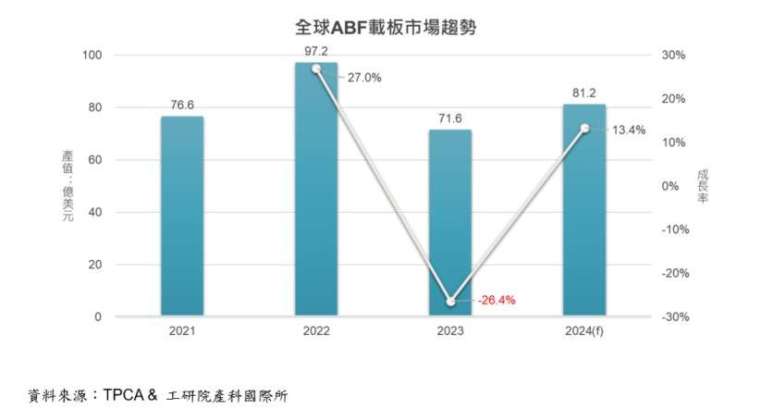

2023 年,雖然 AI 伺服器火熱,但由於電腦市場的衰退和通用伺服器需求低於預期,使得 ABF 載板顯著衰退。2023 年全球 ABF 載板產值約為 71.6 億美元,衰退 26.3%。隨著 AI 算力需求增加,和先進封裝技術發展,例如 CoWoS + 2.5D 封裝將 HBM 與 GPU 緊密結合,有助推動 ABF 載板朝大面積、多層數和細線路方向發展。此外, AI PC 也可望帶動換機潮,推動 ABF 載板市場復甦。預計 2024 年全球 ABF 載板市場將增長 13.5%,達到 81.2 億美元。

展望未來,TPCA 指出,雖然台灣、日本和韓國占全球載板近 90% 的份額,但大陸與美國正在急起直追。其中大陸將以「新質生產力」策略,以實現科技自給自足,除持續提供對半導體產業補貼,也積極提升 AI 晶片、伺服器、交換機和 RF 射頻等基礎設備的自主化程度。在政府資金和龐大內需市場支持下,中國大陸的載板產業確有機會突破現有的限制,並在未來的全球市場中擴大其影響力。

另一方面,美國也持續推動半導體供應鏈本土化。2023 年 11 月 20 日,美國公布了國家先進封裝製造計劃(NAPMP),將投資 30 億美元於先進封裝試點設施、勞動力培訓和專案補助,載板也被列在這次計畫當中,可持續觀測載板在被美國視為戰略物資後,是否將影響全球載板廠在北美的布局。

TPCA 指出,新興應用需求推動載板技術創新,如伺服器、高算力的 AI 晶片與記憶體 (HBM) 供不應求、及英特爾於 2023 年宣布 2030 年前實現玻璃基板量產計畫等等,讓先進封裝技術透過晶片水平或垂直整合,突破了傳統電晶體密度的限制,為 HPC、AI 等高階應用開拓了新的可能性,是半導體與載板產業未來發展的關鍵。