通膨降溫無礙企業收入增長 美銀看好美股前景

雖然美股投資人對通膨降溫感到歡欣鼓舞,但有些人擔心這對股市來說可能是壞消息,因為通縮可能削弱企業的定價能力,影響他們未來的收入。不過,據《MarketWatch》,美銀全球研究 (BofA Global Research) 策略師指出,沒有統計證據支持通縮會對美國公司財務健康構成逆風的論點。

美銀的股票和量化策略師 Ohsung Kwon 和 Savita Subramanian 在周一 (15 日) 給客戶的報告中表示,「上周的疲軟通膨數據顯示我們正走向恰到好處的經濟狀況… 但也有擔憂認為通縮對收入的逆風愈來愈大,因為收入是名目數據,而更高的通膨會推動更強的收入增長。」

然而,策略師們指出,推動企業收入的是需求和經濟增長,而非定價,因為定價只是一項落後指標,與收益沒有「統計上顯著的關聯性」。

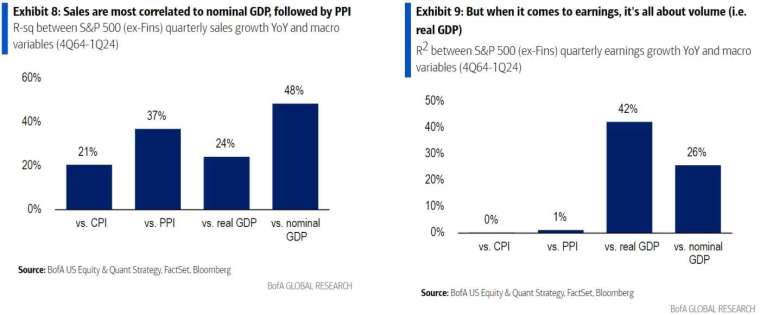

Kwon 和 Subramanian 表示,雖然公司的營收與消費者物價指數 (CPI) 和生產者價格指數 (PPI) 都具有很強的相互關係,但這兩者與收入增長「完全沒有相關性」。

相反地,美銀策略師指出,與 CPI、PPI 或甚至是名目 GDP 等其它「宏觀變量」指標相比,實質 GDP 增長與標普 500 指數季度收益增長的相關性最高。

同時,Kwon 和 Subramanian 指出,通膨歷來是企業收入的落後指標。他們在報告中寫道,標普 500 收入與通膨之間的相關性落後 CPI 和 PPI 分別五個季度和三個季度。

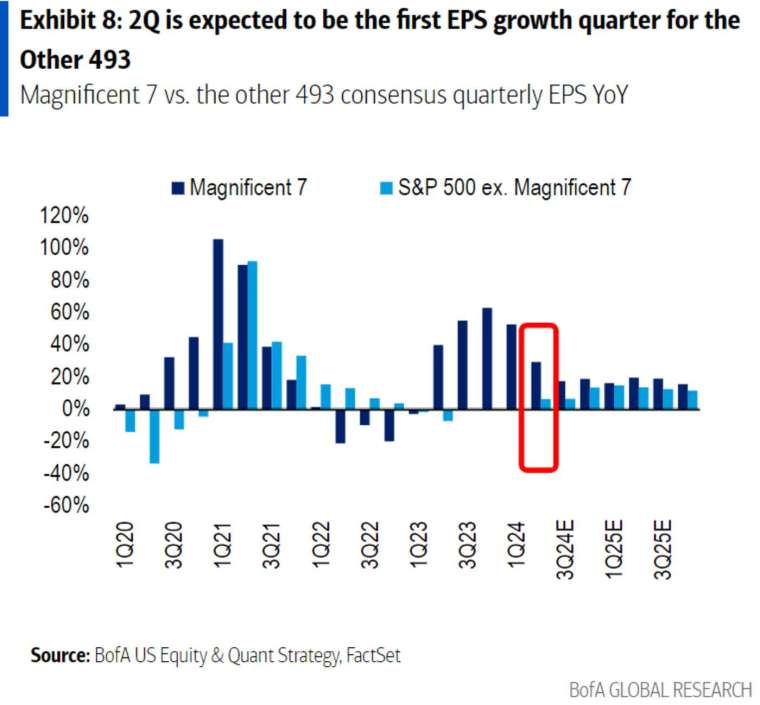

另一方面,根據 Kwon 和 Subramanian,七巨頭 (Magnificent Seven) 的收入增長預計將連續第二季放緩,「鑑於大型科技公司在股票表現和收入之間的高度相關性,我們預期增長差距的縮小將成為市場擴大的催化劑。」

該策略師們現在預測,標普 500 指數 2024 年第二季收入將增長 9%,超出預期約 2%。2% 的超出預期增長與歷史平均值相符,但將是 2022 年第四季以來最小的季度收入超出預期。

此外,經濟降溫和收入加速可能是美股的理想情境,Kwon 和 Subramanian 指出,「歷史上,GDP 放緩和 EPS 加速的背景是股票的最佳宏觀環境,這促成了一個溫和的利率環境和強勁的基本面。」

美股周一收漲,道瓊工業指數上漲 0.5%,創下新高,而標普 500 指數上漲 0.3%,那斯達克指數上漲 0.4%。

隨著更多公司陸續於本周公布財報,美銀策略師表示,儘管科技股七巨頭可能獲得了大部分功勞,推升標普 500 指數今年不斷攀升,其它 493 間公司預計將實現自 2022 年第四季以來首次的按年收入增長。