就是都要美國製造!美國REITs全新商機大爆發

【摩根投信行銷文宣】

對傳統重視「有土斯有財」的台灣投資人來說,無論是房地產還是 REITs 股票,投資人其實並非全然陌生。但在全球範圍中,美國 REITs 的市值不但最大,就連收益率也比台灣的 REITs 更高,而且更重要的是,在官方推動製造業供應鏈回流美國的政策下,美國 REITs 在產業上也發生了翻天覆地的變化,更增添了美國 REITs 在未來的成長性與收益機會。

美國 REITs 資產在全球的地位舉足輕重

摩根多重資產管理團隊表示,REITs 雖是股票資產的一種,但它的收益率要比股票更高。根據統計,美國 REITs 指數的年化收益率為 4.0%,但美股指數的年化收益率卻僅有 1.4%,可見在股票資產中,REITs 本來就有它獨特的收益優勢;也正因如此,美國 REITs 的市值才能在全球 REITs 中占比達 67%,明顯超越美股占全球股市市值的 45%,以及美債占全球債券資產市值的 40%。可見在 REITs 資產的世界裡,美國有著獨一無二的話語權。(資料來源: BAML, Bloomberg, Federal Reserve, FTSE, NCREIF, Russell, 資料日期 2024.3.31。)

圖一:美國 REITs 的市值規模占全球同類型資產規模的 2/3

製造業回流帶動美國 REITs 樣貌出現大翻新

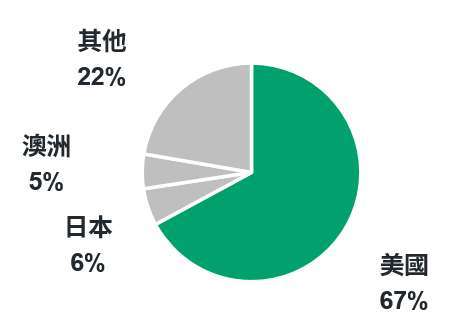

摩根大美國領先收成多重資產基金 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金或收益平準金) 經理人楊若萱表示,對多數投資人來說,把 REITs 與房地產連結起來是相當正常的事,因為過去美國 REITs 主要分布的產業多在零售商場、住宅與辦公室等領域,與房地產景氣的連動較高;但在過去這些年來,受到全球地緣政治動盪與疫情對供應鏈衝擊等影響,無論是共和黨的川普還是民主黨的拜登,都把「推動製造業回流美國」當作施政的核心目標之一,這連帶也讓美國 REITs 在產業分布上出現明顯的變化。

楊若萱補充,比如為了讓製造業供應鏈回流美國本土,除了人才與資金之外,辦公室與相關廠房的需求必然也要增加;另外,有鑑於人工智慧、大數據與自動化等新經濟趨勢的成形,像是工業、通訊基地台與資料中心等也逐漸成為美國 REITs 的主力之一;可見同樣都是 REITs 資產,美國 REITs 除了傳統的收益之外,更多了許多經濟的成長動力,這也使得美國的 REITs 資產兼具了成長與收益的雙重屬性。(延伸閱讀:摩根新基金登場 善用美國 REITs 掌握收益)

圖二:美國 REITs 產業十年來變化

美國 REITs 的股價與收益率都有跟上嗎?

楊若萱表示,類似的轉變,已反映在相關企業的股價與收益率表現上。例如,美國的大型購物中心 Tanger,其 REITs 在 2023 年的股價總報酬即達 62%,商辦不動產 SL Green Realty 的 REITs 在同年的股價也上漲 48%;若從收益率來看,長照機構 Omega Healthcare investors 的 REITs,在 2023 年的股利率為 8.7%,高級飯店 Apple Hospitality 的 REITs 在同年的股利率也達 7.1%,可見在美國 REITs 的世界裡,投資人確實可以找到不少兼具收益與成長的投資標的。

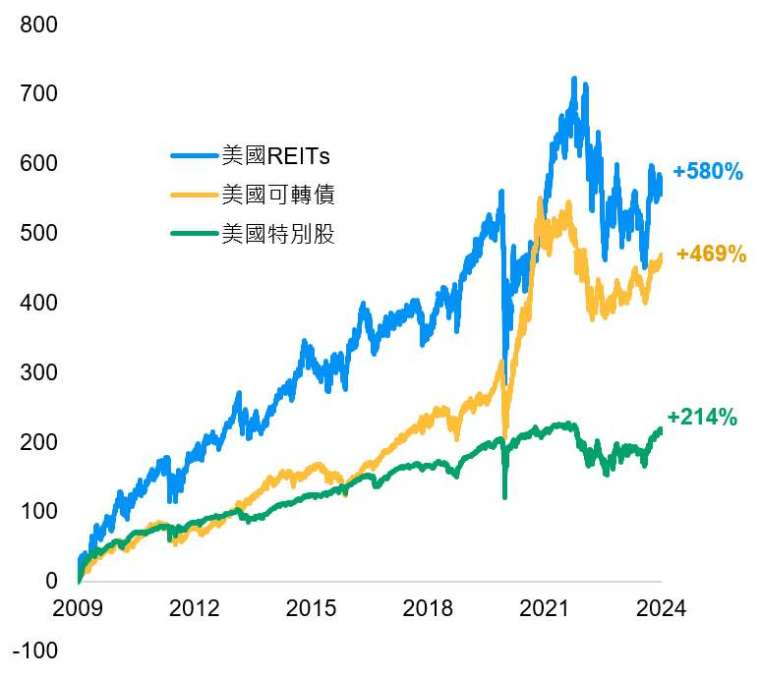

另外根據統計,比較三種「另類股票」資產的吸引力 (見圖三),美國 REITs 自 2009 年至今的漲幅已達 580%,優於美國可轉債的 469% 與美國特別股的 214%。另外,若是拿美國 REITs 指數跟全美房價指數相比,前者自 2000 年以來的累積總報酬已達 858%,大幅領先後者的 212%,這也使得美國有將近 5 成的人口有在投資 REITs 資產,可見相較於更容易受到景氣影響的房地產,REITs 在長期收益上的表現更吸引人。(Bloomberg, 資料日期 1999.12.31-2024.1.31, 全美房價指數為 S&P/Case-Shiller 全美房價指數, 美國 REITs 指數為 FTSE NAREIT All Equity REITs Index。)

圖三:REITs、可轉債與特別股長期累積漲幅比較

若聯準會九月降息 美國 REITs 的受惠將更大

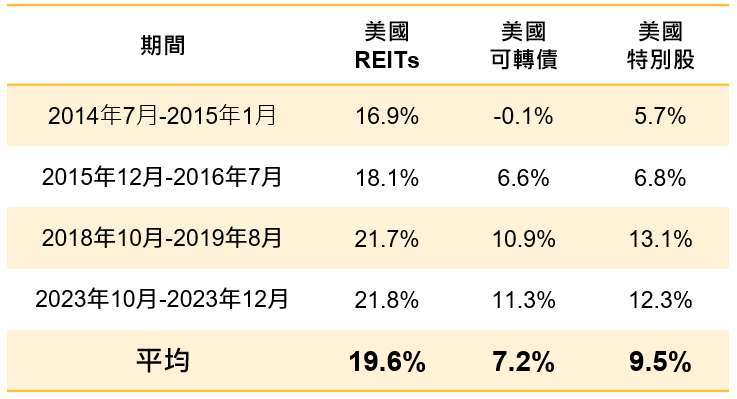

楊若萱表示,隨著美國6月份失業率的小幅上升,市場對聯準會降息的預期也在增加,若聯準會在下半年真的降息,REITs 資產也有很大的機會能從中受惠。根據統計,在過往 10 年內 4 次美國公債殖利率下行期間,美國 REITs 指數的平均報酬率為 19.6%,優於可轉債平均的 7.2% 與特別股平均的 9.5%(見圖四),可見 REITs 這種資產不但在收益上有它的吸引力,在公債殖利率下跌的環境下,也能發揮資本利得的優勢。

楊若萱強調,摩根大美國領先收成多重資產基金 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金或收益平準金) 布局 REITs 的主因,並不只是為了降息後的資本利得,而是為了 REITs 原本在收益上就有的優勢。畢竟相較於美國股票 1.4% 的收益率,美國 REITs 的平均收益率為 4%,所以在基金部位中配置一定的比例在 REITs 資產上,主要目的也是為了掌握收益,其次才是資本利得。(延伸閱讀:利差收斂箭在弦上 固定收益將再次領先現金)

圖四:美債殖利率由高位下滑且景氣增長期間,另類收益資產平均表現

用共同基金參與另類資產 簡單方便又實惠!

摩根資產管理表示,摩根大美國領先收成多重資產基金 (本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金或收益平準金) 是一檔專門為了收益需求而打造的基金,所以必須善用 REITs 資產在收益上的優勢,才能替投資人創造舒適的投資體驗。目前全球經濟仍處於擴張的狀態,儘管增長的速度略微放緩,但這種溫和的經濟環境反而相當有利於多元資產、特別是 REITs 資產的投資;反之,倘若遇到經濟下行,這檔基金也可以透過投資等級債、基礎建設股票與掩護性買權 (covered call) 的操作方式 * 持續給投資人帶來收益,並降低市場波動給風險性資產帶來的衝擊。(* 股票部位搭配掩護性買權操作以爭取收益,但無法完全參與個股大漲時的潛在報酬。)

美國製造如火如荼,想知道美國 REITs 在摩根的投資策略中扮演甚麼角色嗎?點擊下方圖片,讓摩根的新基金給您大開眼界!