投行對AI支出態度本次財報季從嚴!? 引爆AI股價恐慌估值修正

Alphabet(google 母公司) 財報整體亮眼,說不好其實是雞蛋裡挑骨頭

上表整理重要財務數據與法人預期,事實上以最常見的營收、營益率、EPS 全數打敗預期,若真要雞蛋裡挑骨頭,只有拆分營收細項後的 Youtube 廣告營收不如預期、其他投資業務 (Nest labs、Verilly…) 虧損擴大,但這都是占比小的項目,也就是核心業務 (雲端、搜尋與廣告) 仍然整體成長,但隨著雲端業務的發展與營收基期墊高,成長率自然放緩。

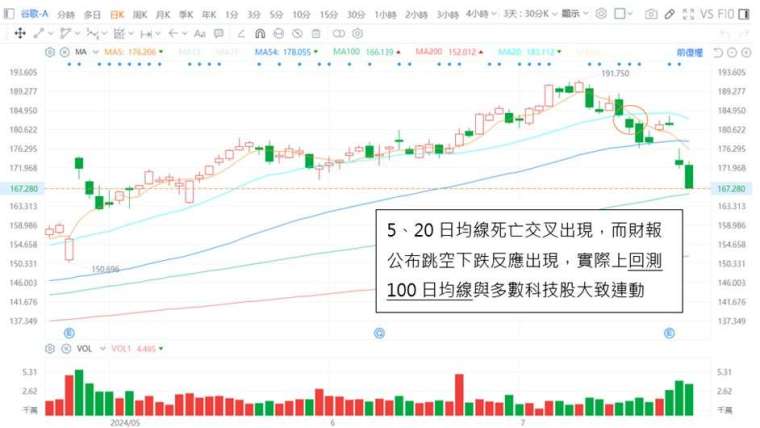

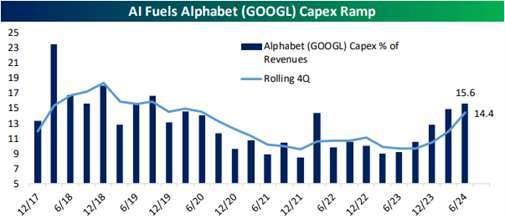

→激起市場股價下跌反應,來源於先前報告中提到的「投行法人對 AI 支出的態度」,相較上季財報大轉變,從大放水變成雞蛋裡挑骨頭,首先數據上,Alphabet 的資本支出 132 億 (預期為 122 億),持續增加季增 10 億,相較去年同期 69 億美元的年增接近 100%。

而公司對於 AI 支出與回報的說法與問答重點彙整:

1. 公司在 AI 的每個層面都進行創新。投資創造高成長同時,也重視重構成本基礎來創造投資的能力 (某種程度上,強調成本→投資→成長收益,公司並非不顧成本的投資,因為軟體業持續裁員來換取 AI 資本支出,並非新聞,不被投行買單)

2. 公司承認需要時間成熟,AI 才會變得更有用,但目前 AI 投資不足的風險遠大於投資過多風險! 即便事後發現投資過多、這些基礎建設 (AI 伺服器) 對 Alphabet 來說也非常有用的,並且使用年限長,可以應用在各個領域。

至於投行的反應,在賣方報告全數調升目標價、看法樂觀 (潛在漲幅達 15~30%),但買方的操盤手相當冷漠,股價從盤後一度上漲 2% 到接連重挫,主要仍是對於 AI 投資支出與回報的不平衡,在先前已透漏質疑,本次的態度是從嚴。因此從自由現金流(季減、年減)、資本支出密集度(營收占比,如上圖) 持續攀升,都被用作利空的理由,但筆者認為股價反應與投行主觀態度影響較多,這些問題與質疑早已發生,3、4 月也都撰文說明過,取決於投行一念之間,獲利了結與否。

財報季下週是最高峰,照投行釋出的態度 - 微軟、蘋果權值雙雄或有逃生機會!?

目前 google 的 AI 投資回報,預計 2025 上半年可見到進一步貢獻,從 AI 手機端的 Gemini 訂閱服務導入、Vertex AI(企業雲端 AI 平台) 仍帶給 Google 雲端業務高於預期的表現,不過從另一個角度 - 營收占比來看是投行法人更吃重的,也就是 AI 對搜尋與廣告業務的貢獻會是法人的重點。

各大巨型科技股都有其壟斷 / 領先的核心業務,若能受 AI 帶來更多助益,會受到法人給予更高的本益比評價。目前相比於 Apple 下半年 iPhone 16 的優於過去幾年換機潮,與微軟在雲端服務、AI PC 端訂閱服務、聊天機器人的訂閱收入與使用量 Open AI 仍占據領先,皆是核心業務可更具備 AI 連連看的想像空間。若投資市場正在估值修正與獲利調節,此時就不宜將基本面看得太長,因為投行的態度決定一切,快速受益者是最先考量。

(撰文者:永誠資產管理處分析師 范振峰)

↓精彩影片

【電子股急跌反彈,連接器強勢帶電發威!4 檔補漲可期,電子衝鋒後的第一棒類股?!】

填寫永誠資產管理處表單

【索取懶人包】抓住 AI 投資契機 讓財富搭上火箭

https://www.surveycake.com/s/YlxXA

60 秒測試你的理財天賦有幾分?

https://quiz.big-econ.com/index.php?&QID=6

「永誠資產管理處」是全台合法擁有金管字號的證券投資顧問公司中「唯一首創資產管理的部門」,20 年深耕專營台灣各大科技園區,以認真、誠信思維提供客戶服務,讓努力累積財富的你,也可貼身感受理財管家的 VIP 價值。

沒有代理金融商品,不以商品銷售出發,減少你的財務漏洞!從資產配置出發,透過「專案客製化」、「服務精緻化」、「獲利系統化」,你不需犧牲時間體力,就能感受到資產提升!

「卓越投資研究團隊」加「頂尖財務顧問團隊」共同與客戶締造里程碑

▪立即加入 https://line.me/R/ti/p/%40asset88598

▪進一步了解資產管理處 https://www.ycam.com.tw/

▪閱讀更多精彩文章 https://www.facebook.com/yongchengasset

▪觀看更多精彩影片 https://m.youtube.com/channel/UCXhFwgxQL_LBuhK43YEqWmQ

▪閱讀更多精彩文章 https://www.facebook.com/yongchengasset

本公司所分析個別有價證券僅供參考,投資人應獨立判斷,審慎評估並自負投資風險。