美股正在大輪動 (Great Rotation),但這會持續下去,還是大型科技股遲早重返巔峰?

7 月初輝達 (NVDA-US) 等超大盤股突然回落,拖累主要股指大幅下挫,與此同時,小型股、對利率變化較為敏感的防禦性股票和金融股等價值股出現反彈。

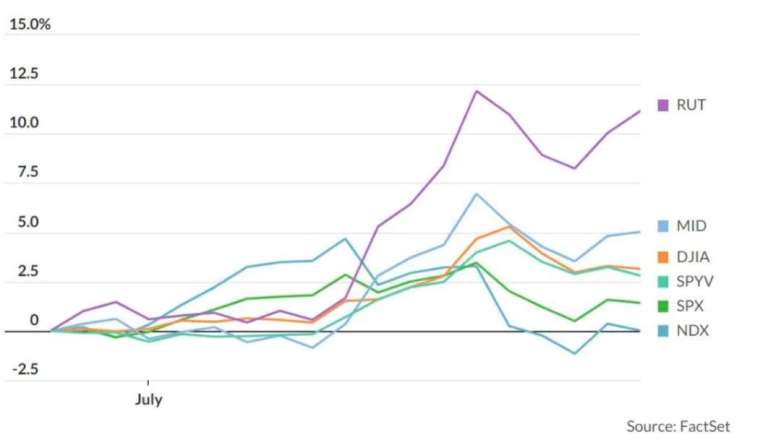

小型股指數羅素 2000、中盤股指數標普中盤股 400 指數以及道瓊工業平均指數等以價值為導向的指數跑贏標普 500 指數和納斯達克綜合指數,並且創下多年來最大跑贏幅度,顯見大輪動已開始。

中小型股目前持續跑贏,大輪動仍在持續。

道瓊市場數據顯示,在截至 7 月 23 日的 10 個交易日里,羅素 2000 跑贏標普 500 指數 10.8 個百分點,是有紀錄以來跑贏幅度最大的 10 天。

上週,標普 500 指數下跌 0.8%,納指下跌 2.1%,道瓊指數上漲 0.75%,標普小型股 600 指數上漲 3.6%。

美股「大輪動」的受益者是否能守住最近的漲幅、或進一步走高,取決於以下三個因素。

大輪動受益股能否守住漲幅的三大要素

首先,利率政策的變化與變化的原因是市場關注的首要因素。隨著美聯準會 (Fed) 持續調整利率以應對通膨,投資者對未來利率走勢充滿不確定性。若 Fed 繼續升息,將可能對科技股及高成長股造成壓力,因為這些股票的未來收益在高利率環境下的折現值將降低。

根據芝加哥商品交易所集團 (CME Group) 的數據,交易員現在認為,2025 年 8 月以前,聯準會有很大可能會降息六次。然而,不只是次數,降息原因也同等重要。

Glenmede 負責投資策略的副總裁 Mike Reynolds 指出:「Fed 降息的原因很重要,如果是因為看到經濟疲軟、並且認為有必要開始實施寬鬆的貨幣政策而降息,對於對經濟狀況更敏感的小盤股來說,降息的好處就沒那麼大了。」

其次,企業財報季的表現也是影響市場的重要指標。隨著各公司陸續公布第二季財報,市場期待能看到強勁的盈利增長和穩健的指引。若小盤股業績能夠超出市場預期,將提振投資者信心,反之則可能引發拋售潮。

美銀全球研究數據顯示,標普小型股 600 指數成分股的獲利年增率將從今年稍晚開始超過大盤股,趨勢將持續到 2025 年。如果這種樂觀情緒消退,小型股可能就無法維持目前的漲勢。

目前 Alphabet (GOOGL-US)和特斯拉 (TSLA-US) 的財報令投資者大失所望,如果「科技七雄」中其他幾家公司的財報能夠打動投資者,可能會吸引投資者再次湧入超大盤股,反之,若其財報未能達到投資者的高預期,超大盤股的拋售可能會變得更加嚴重。

最後一點,許多受益於「大輪動」的股票也被捲入了「川普交易」。

策略師指出,如果川普再次入主白宮,政府政策可能更利好市值較小、更專注於美國國內市場的公司。

Comerica 資產管理公司投資長 John Lynch 認為,同時,川普對台灣和大型科技公司的激進言論,再加上他的貿易保護主義議程,可能會進一步損害許多從人工智能繁榮中受益的股票。

Reynolds 表示,民主黨新總統候選人的政策立場仍是未知數,這又增加了一層不確定性。

到最後可能要看參眾兩院控制權的歸屬。 NorthEnd 私人財富公司投資長 Alex McGrath 指出,「分裂政府」將傾向於維持現狀。

McGrath 稱,參眾兩院控制權的歸屬是最大的未知因素。

總結來說,利率政策、企業財報及川普交易 (選舉結果) 三大因素將主導美股的輪動趨勢,投資者需保持警惕,以應對不斷變化的市場環境。