Tim Murray

資本市場策略師

多重資產部門

關鍵觀點

■ 主要科技公司估值偏高使美股顯得昂貴。

■ 真正的問題在於美國科技股目前的獲利水平能否維持,人工智慧的成長路徑將是關鍵。

2024 年到目前為止,美國經濟表現意外低於預期。儘管彭博的「美國經濟驚奇指數」在 3 月進入負值區域,但標普 500 指數在 8 月 5 日之前卻實現了 9.6% 的優異報酬,雖然近期明顯回落。這種前後脫節的背景,引發了美股在經濟惡化下是否過於昂貴的擔憂。

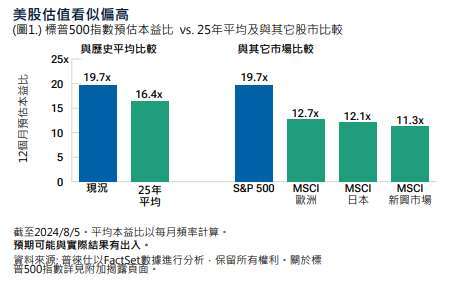

美股的估值確實看似偏高。截至 8 月 5 日,標普 500 的預估本益比為 19.7 倍,顯著高於 25 年來的平均 16.4 倍。與其他地區股市相比,美股同樣顯得昂貴(見圖 1)。

科技類股扭曲了整體狀況

進一步分析顯示,標普 500 指數的估值被許多美國科技公司極高本益比扭曲 - 特別是被稱為「七巨頭」的超大型股,包括 Alphabet、亞馬遜、蘋果、Meta、微軟、NVIDIA 及特斯拉。

截至 8 月 5 日,「七巨頭」的整體預估本益比為 27.8 倍,而標普 500 其他股票僅為 17.5 倍(見圖 2)。這七家公司佔標普 500 總市值近三分之一(31%),而整體科技股佔了 32%。同時,金融和能源股合計僅佔標普 500 市值的 16%(截至 6 月底)。

這點值得注意,與「七巨頭」相似的是,科技股一般比金融和能源股更昂貴。因此,當前將標普 500 的整體本益比與其歷史平均進行比較,實際上條件並非真正相同。

股東權益報酬率是現實的檢驗標準

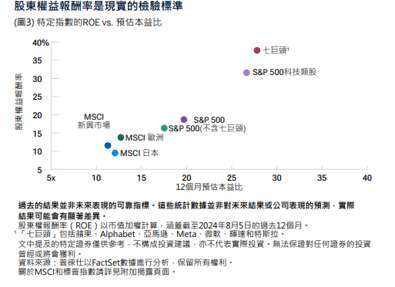

在評估估值異常高的公司時,分析師通常會將本益比與股東權益報酬率(ROE)進行比較,這是一種衡量公司獲利能力和效率的指標,該分析同樣適用於標普 500 指數。

截至 8 月 5 日,「七巨頭」的 ROE 為 37.7%,整體科技板塊則為 31.5%,而標普 500 其他部分僅為 16.3%,其它主要地區市場的 ROE 也顯著更低(見圖 3)。

整體而言,美國科技股及整體美股的估值仍溢價,但在獲利能力的背景下並未顯得不合理。儘管美國經濟動能減弱,科技股獲利仍強勁,這得益於 AI 基礎建設的大規模擴張。

真正的問題是,如此高的獲利能力和效率能否持續。最終,仍需有足夠的證據來顯示,AI 投入的大量資本支出將帶來充足的利潤。

此外,若美國經濟顯著惡化,超大型科技公司可能會不再願意持續增加其資本支出。

結論

儘管美股似乎估值過高,但深入分析顯示,這些高估值是由卓越的獲利能力推動的。然而,這些獲利水平的可持續性仍是個未解之謎。因此,普徠仕的資產配置委員會目前對美股持配置看法持中性。

警語

【萬寶投顧獨立經營管理】本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往 之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金 之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書;投資人申購本基金係持有基金 受益憑證,而非本文提及之投資資產或標的;投資人應留意衍生性工具 / 證券相關商品等槓桿投資策略 所可能產生之投資風險 (詳見公開說明書或投資人須知);有關基金投資風險及基金應負擔之費用(含分 銷費用) 已揭露於基金公開說明書或投資人須知,投資人可至萬寶基金投資網 (efund.com.tw) 或境外基 金資訊觀測站 (www.fundclear.com.tw) 查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本 基金投資風險應詳閱基金公開說明書。「T. ROWE PRICE」、「大角羊」圖樣及「普徠仕」三字均為 普徠仕集團之商標。此廣告為萬寶證券投資顧問股份有限公司發佈。