台積電的先進製程每推進一個階段,代工費用都會上調;對台積電的客戶而言,量產與時間就是成本,能在最短時間拿到最多的產能就是贏家,促成台積電在先進製程市場成為領導者。

【文/魏聖峰】

台積電交出優於市場預期的財報與財測,股價再創一一○○元歷史新高。相較於台積電亮眼的財報,最主要的兩個勁敵─三星電子與英特爾的狀況都不好,股價也都創下近期低點。

不過,南韓每日經濟新聞報導,英特爾與三星電子正在接洽籌組晶圓代工聯盟,共同對抗台積電。面對市場的兩個競爭者要聯手抗衡,台積電只能持續以最好的製程來服務客戶。對台積電有利的是,即便今年以來三星電子和英特爾股價跌幅都不少,這則新聞出來後,也沒有讓他們的股價有較好的表現,顯然資本市場對這兩家公司合作能否成功抵禦台積電,抱持懷疑的態度。

集邦科技(TrendForce)的統計數據,台積電第二季受惠蘋果 iPhone 進入備貨期、AI Server 和 HPC 需求方興未艾,且因為高價先進製程比重高,第二季在全球晶圓代工市占率成長到六二.三%穩居龍頭位置。三星電子的晶圓代工在蘋果 iPhone 新機備貨,包含高通的五/四奈米 5G moden、二八/二二奈米 OLED DDI 等晶片啟動下,第二季市占率也成長到十一.五%。英特爾的晶圓代工曾經在去年第四季擠進前十大排行,但今年受到高階製程良率仍在調整,造成晶圓代工虧損幅度擴大,使得英特爾又被擠出前十大排行。

光從市占率的加總來看,三星電子加上英特爾仍遠落後於台積電,這或許是資本市場不看好這兩家公司合作能否戰勝台積電的理由。

台積電先進製程營收占比高

台積電第三季營收又比前一季成長十二.七九%。其中,三奈米的營收占比由前一季的十五%成長到二○%、七奈米製程由前一季的十五%小幅成長到十七%,五奈米製程由前一季的三五%下降到三二%,屬於先進製程的三奈米、五奈米和七奈米的營收占比合計高達六九%,推升第三季毛利率成長到五七%,高於市場預期。至截稿為止,三星電子和英特爾還未公布最新財報,而三星電子在十月初公布的財務初報顯示,第三季營運狀況不佳,三奈米的良率仍未見好轉,在AI領域上難有進展,在先進製程對貢獻母公司的獲利挹注有限。據此推測,台積電有可能在第三季的全球晶圓代工市占率擴大領先優勢。台積電目前在先進製程市占率九二%的優勢,短期間內難以被攻破。

放眼全球半導體產業,AI是唯一驅動半導體成長的次產業。據工研院和群益投顧預估,二六年全球AI半導體市場將超過八六○億美元,屆時將占全球半導體產值將近十一%。二一~二六年全球AI半導體市場年複合成長率(CAGR)達到十九.九%,遠高於全球半導體同期的五.八%。超微也估計,到二七年資料中心的AI處理器市場產值將成長到四千億美元,而在去年底的產值為四五○億美元,成長幅度將近九倍之多。

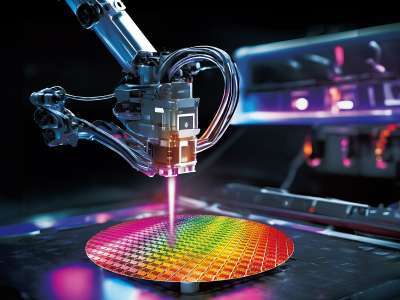

目前AI晶片大部分應用在資料中心和高倍速(HPC)運用,不受行動終端設備方面諸如電池壽命和攜帶便利性等限制,但AI晶片仍需要更小、更密集和更節能省能源才行。先進的AI晶片,必須在相同的面積下,要擠進比前一世代高達數倍的電晶體數量,而且還要功耗率更低(更節能),才能因應高倍速運算的需求。AI效率等同於一個晶片的成本,除了生產成本外也要考量運作成本。唯有先進製程才能提供更節能的晶片,因此市場對先進製程的需求不減反增。

先進製程需求不減反增

以輝達(Nvidia)在設計AI晶片組的原理為例,B100 的效能就比前一世 H200 的效能要高出兩倍以上,而下半年小量出貨且會在明年大量出貨的 Blackwell 的效能,則比 H100 高出五倍以上。新推出的AI晶片效能不斷往上推升,除了AI晶片在相同面積下堆疊的數量增加外,新世代的AI晶片必須採用更高階的先進製程才能達到應有的效能。具體來說,Blackwell 的電晶體數量從 H100 的八百億顆大幅成長到二○四○億顆,功耗從七○○W增加到一○○○W。Nvidia 開始使用 chiplet 小晶片技術,利用封裝技術將多個小裸晶(Die)整合在一起。(全文未完)

來源:《先探投資週刊》2324 期

更多精彩內容請至 《先探投資週刊》